来源:芝商所CMEGroup

2023年接近尾声,这一年的资本市场表现极不寻常,尤其是大宗商品市场,受到美元、利率、气候变化、地缘政治等多重因素的影响,价格出现了大幅波动。我们从几组数据可以清晰的发现:截至12月19日,大宗商品市场投资基准S&P GSCI的交易价格今年以来下跌了10%;标普高盛能源指数SPGSEN下跌12%;彭博商品指数BCOM今年已下跌12%,其中彭博能源分类指数下跌24%,这两个指数都创下了2018年以来最大年度百分比跌幅。

大宗商品的严冬似乎已经来临,但冬天来了,春天还会远吗?2024年的1季度,大宗商品仍将面临更多的不确定性和挑战,供应短缺引发的超级周期是否将继续,衰退前景下,大宗商品是否仍能逆势上涨,是投资者关注的焦点。本文将从供需、货币、政治和气候等方面,对2023年的大宗商品市场做一个回顾,并对2024年一季度的表现进行分析预测。

一、供需:能源和农产品供不应求,金属与工业品供过于求

2023年,由于新冠疫情的反复、全球产业链的中断和极端天气的频发,大宗商品的供应受到了严重的影响,导致了市场的供不应求,推动了价格的上涨。尤其是能源和农产品,由于需求的弹性较低,供应的短缺更加明显,价格的涨幅也更加显著。

2024年一季度,能源和农产品的供需格局不会有太大的改变,供应仍然难以满足需求,价格仍然有支撑。一方面,能源和农产品的供应受到的限制因素较多,难以在短期内恢复正常。例如,石油的供应受到产油国的减产协议、美国的页岩油产量下降、伊朗的核协议僵局和俄乌战争的影响;农产品的供应受到气候变化、病虫害、贸易政策和库存水平的影响。另一方面,能源和农产品的需求仍然保持旺盛,随着全球经济的复苏和疫情的缓解,消费者的信心和购买力将有所提高,尤其是在新兴市场和发展中国家,能源和农产品的需求将有更大的增长空间。

相比之下,金属和工业品的供需格局则有所不同,供应相对充足,需求相对疲软,价格面临下行压力。一方面,金属和工业品的供应受到的干扰较少,生产能力和库存水平较高,随着全球产业链的恢复和优化,供应将有所增加。化工品的供应受益于美国、中东等地的原油产量恢复,以及亚洲、欧洲等地的新建和扩建项目。另一方面,金属和工业品的需求受到全球经济增长放缓、贸易摩擦升级、美元走强等因素的制约,增长动力不足。例如,铁矿石的需求受制于中国钢铁产能的去产能和环保政策,以及全球基建投资的减少;化工品的需求受制于汽车、电子、纺织等下游行业的低迷,以及替代品和循环经济的发展。

二、货币:美元走弱助推大宗商品,但幅度有限

2023年,美元指数在上半年稳中有升,表现的较为强势,但是近段时间以来,美元指数持续走落,自10月份的高点已回落5%,这其实对大宗商品市场形成了利好,由于在全球经济中,大宗商品交易多以美元计价,因此美元走弱意味着大宗商品价格变得更加便宜,也意味着其他市场的货币相对于美元升值,使他们有额外的购买力买入大宗商品。

进入12月今年最后一次的美联储议息会议转鸽,不仅暗示加息或许已经结束,联储主席鲍威尔更是表示已经开始考虑降息。因此2024年一季度,美元走弱的趋势可能会延续,但幅度有限,对大宗商品市场的提振作用也有限。一方面,美元走弱的主要原因是美国经济增长放缓、通胀上升、财政赤字扩大、联邦储备委员会暂停加息等因素,这些因素在2024年一季度仍然存在,甚至可能加剧。另一方面,美元走弱的空间也受到其他主要货币的走势、全球风险偏好、国际收支等因素的制约,这些因素在2024年一季度可能出现变化。

三、地缘政治:俄乌冲突、巴以冲突对能源市场有较大影响

迟迟未能解决的俄乌冲突以及愈演愈烈的巴以冲突在2023年给本不平静的大宗商品市场又添了一把火,这在能源市场表现的淋漓尽致。乌克兰是俄罗斯输送天然气到欧洲的重要通道,俄乌战争导致了欧洲的天然气供应中断,推动了天然气价格的飙升。同时,由于俄罗斯是全球最大的石油生产国之一,俄乌战争也引发了石油市场的恐慌,推动了石油价格的上涨。今年10月突发的巴以冲突,又给盛产石油的中东地区带入了泥淖。

2024年一季度,俄乌战场与加沙地区的冲突能否妥善解决还是未知数,但国际社会对冲突各方进行了积极的外交努力,虽然双方的利益和立场存在很大的分歧,战争的根源和影响也很深远,难以在短期内消除,但对能源市场的影响已经逐步减弱。

四、气候:全球变暖对农产品市场影响显著

2023年,全球气候变化的趋势和影响进一步显现,全球变暖导致了全球的极端天气事件的增加,包括干旱、洪水、风暴、火灾等,对大宗商品市场产生了重大的影响,尤其是农产品市场。由于农产品的生产和分布受到气候条件的制约,全球变暖导致了农产品的产量和质量下降,供应和需求失衡,价格波动加剧。例如,全球变暖导致了美国、巴西、阿根廷等主要粮食生产国的干旱,影响了玉米、大豆、小麦等作物的收成;全球变暖导致了中国、印度、泰国等主要水稻生产国的洪水,影响了水稻的种植和收获。

2024年一季度,全球变暖的趋势和影响不会有太大的改变,对农产品市场的影响仍然显著,但幅度有所减弱。一方面,全球变暖的主要原因是全球的温室气体排放,这些排放在2024年一季度仍然存在,甚至可能增加。另一方面,全球变暖的影响也受到全球的气候变异、适应能力、减缓措施等因素的制约,这些因素在2024年一季度可能出现变化。

结论:大宗商品市场面临挑战 走势将分化

综上所述,2024年一季度,大宗商品市场将面临更多的不确定性和挑战,价格走势将呈现出分化的态势,能源和农产品价格有望保持高位,而金属和工业品价格则面临下行压力。这主要取决于供需、货币、政治和气候等方面的因素,这些因素在2024年一季度可能发生变化,对大宗商品市场产生影响,投资者应该密切关注这些因素的动向,做好风险管理和机会把握。

当然,投资者在面对市场的诸多不确定性时,做好合理的风险对冲显得尤为重要,我们可以利用芝商所的农产品期货如玉米期货(ZC)和小麦期货(ZW)来对冲大宗商品的波动风险。本来农产品期货的主要功能之一就是套期保值,也就是对交易本身所涉及的价格风险进行管理。套期保值的实质操作就是在期货市场上设立头寸,而该期货头寸刚好与交易者在当前现货市场上持有的头寸相反。如果交易者未来会在现货市场上进行出售,那么现在比较适当的套期保值策略是卖出期货;如果未来会在现货市场上进行购买,那么现在较适当的套期保值策略是买入期货。

具体来说,农民、销售商和谷物仓储商需要防范农产品价格下跌带来的风险,食品加工商、饲料生产商和进口商则需要设法抵御价格上涨带来的风险。假如农民的作物仍然在生长阶段,那么该农民相当于拥有作物的现货多头,为了为了套期保值和锁定卖出价格,他可以持有期货市场的空头头寸,方法是现在卖出期货合约,等到在现货市场中出售自己的作物时,再将其回购。

而对于食品加工商、饲料生产商和进口商而言,在购入原材料作物之前,其相当于持有现货空头头寸,价格上涨对其则是不利的,其可以通过持有期货市场的多头头寸来锁定购买价格,等到原材料农作物购入之后,再将期货多头合约平仓。

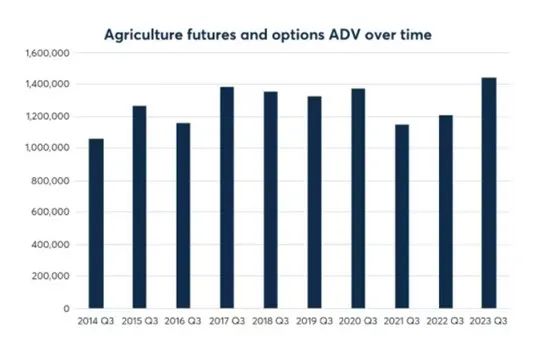

芝商所农产品期货和期权第三季度成交量达到历史最高水平,ADV 达到 140 万份合约,与去年第三季度相比,日均交易量增长了 19%。这种持续增长为客户提供了更大的流动性和管理风险的方法。