热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

2023年12月29日,早盘开盘,国内期货主力合约涨跌不一。20号胶(NR)涨超3%,橡胶涨近2%,菜粕、玻璃、烧碱涨超1%。跌幅方面,燃料油跌超4%,低硫燃料油(LU)、SC原油、集运指数(欧线)跌超3%,沥青、沪银、苯乙烯跌超1%。

宏观面:欧美央行降息预期快速升温

随着欧美通胀水平持续回落,同时伴随着欧美经济增长动力减弱,上周欧美央行双双释放鸽派信号。数据显示,美国11月CPI同比增长3.1%,环比再度下滑0.1%;而11月核心CPI同比增长4.0%,环比持平。与此同时,欧元区11月通胀率按年率计算为2.4%,低于10月的2.9%,降至两年多来最低水平。而欧元区11月核心调和CPI同比增长3.6%,增幅连续4个月放缓。在欧美通胀水平持续回落的背景下,美联储和欧洲央行继续抗通胀的压力显著减轻,助力经济增长的重要性开始攀升。基于此,12月欧美央行双双维持利率水平不变,加息周期步入尾声,市场认为欧美央行降息的预期快速升温。

从机构发布的全球经济前景展望报告来看,美联储官员预计2024年年底联邦基金利率为4.6%,暗示2024年会降息75个基点,最早在2024年3月开始实施首轮降息。若以每次降息25个基点的幅度计算,“点阵图”预示将有3次降息。同时,预计欧洲央行也将在2024年6月开始降息,全年降息4—5次,这使得存款利率从目前创纪录的4%回到2.75%。在欧美货币周期由紧转松的环境下,外围宏观因子开始走强,原油等大宗商品期货价格重心有望抬升。

供应端:全球天胶主产区料小幅减产

虽然2023年以来厄尔尼诺现象逐渐加重,东南亚地区在割胶初期受高温干旱气候干扰。不过随着雨季到来,产胶国胶水产量恢复至往年正常水平,部分产胶国产出迎来正增长。据天然橡胶生产国协会(ANRPC)最新发布的11月报告,10月,天胶生产国协会成员国合计产胶量达130.72万吨,环比大幅增加10.76万吨,同比小幅增加7.94万吨。1—10月,成员国合计产胶量达992.26万吨,较去年同期的977.18万吨小幅增加15.08万吨,增幅达1.54%。从全年角度来看,预计2023年全球天然橡胶产量同比增加2.3%至1492.7万吨,消费量同比增加0.2%至1557.5万吨。换言之,2023年全球胶市供需缺口达68.7万吨。

展望2024年,全球橡胶供应端面临小幅下降的可能。由于近5年以来,全球橡胶价格维持偏低水平运行,导致割胶积极性不高。随着东南亚各主要产胶国新胶种植投入减少,而老橡胶树陆续步入衰产期以后,胶水增量面临减速,预计2024年全球橡胶产量大概率维持低增长或小幅负增长。

需求端:消费潜力有望进一步被提振

步入2023年以来,得益于国内宏观经济维持稳步复苏的大背景,新车市场整体呈现稳增长的态势。中汽协公布的数据显示,11月,我国汽车市场表现持续向好,超出预期,汽车产量创出历史新高。11月,我国汽车产销量分别完成309.3万辆和297万辆,同比分别增长29.4%和27.4%,其中国内汽车销量248.8万辆,环比增长5.2%;出口48.2万辆,环比下降1.1%。1—11月,我国汽车产销量分别完成2711.1万辆和2693.8万辆,同比分别增长10%和10.8%。预计2023年中国汽车市场总销量3000万辆,同比增长11.7%。

展望2024年,在需求端逐渐恢复、基建潜在开工增加、物流恢复、出口高增长、国四车淘汰报废等利好因素加持下,国内汽车行业将明确走出底部,汽车市场将继续呈现稳中向好发展态势,产销量同比增速预计在3%。

虽然2023年国内房地产投资增速呈现下滑态势,但受益于物流业景气指数回暖以及对外出口保持强劲势头,作为天胶需求晴雨表的我国重卡销量整体呈现乐观增长态势。据统计,11月我国重卡市场销售约7.5万辆,环比下降8%,比上年同期的4.66万辆增长61%,是今年2月以来的第10个月同比增长。

1—11月,我国重卡市场累计销售86.3万辆,同比上涨40%,同比累计增速扩大2个百分点。从最近7年的数据来看,11月的销量水平高于2021—2022年同期;从今年的月度情况来看,11月的销量还未达到1—10月的月均销量水平(7.9万辆),低于2月和5月。预计2024年重卡行业继续维持高景气度,重卡汽车销量有望恢复至115万辆,同比增加21%。

随着国内经济稳步向好发展,内需增长带动国内车市消费回暖。据国家统计局最新公布的数据,10月,中国橡胶轮胎外胎产量为8485.7条,同比增长15.9%,环比减少217.1万条。1—10月,国内橡胶轮胎外胎产量为81568.5万条,同比增长14.3%。预计2023年国内橡胶轮胎外胎产量为8.589亿条,较2022年的7.11亿条有望大幅同比增长20.80%。

轮胎行业开工率方面,受下游车市需求好转的带动,轮胎行业开工率回升至年内高位水平。2023年山东地区轮胎企业全钢胎开工周度负荷均值为61.91%,较去年同期的52.33%大幅增长9.58个百分点。国内轮胎企业半钢胎周度负荷均值为69.88%,较去年同期的59.91%同比大幅上涨9.97个百分点。

展望2024年,轮胎行业在出口方面的韧性将得以延续,主要是得益于“中国制造”在海外市场竞争力的不断提升,而内销方面预计以维持今年缓慢复苏势头为主。

库存:天胶社会及显性库存持续回落

步入2023年以来,我国进口天胶量维持稳步增加的态势。据海关总署发布的数据,10月,中国进口天然及合成橡胶(含胶乳)进口总量达到63万吨,较去年同期的64.3万吨减少了2%,环比略微增加0.3万吨。1—10月,中国橡胶进口总量累计达到654.4万吨,与2022年同期的586.1万吨相比,增长了11.7%。预计2023年中国橡胶进口总量达779.91万吨,较去年同期的739.45万吨有望小幅增长5.47%。

在轮胎需求增长的背景下,国内港口库存不断去化。截至12月22日当周,青岛地区天然橡胶一般贸易库库存为43.86万吨,较上期减少0.28万吨,降幅为0.63%。天然橡胶青岛保税区区内库存为15.42万吨,较上期增加0.07万吨,增幅为0.45%。二者库存合计达59.28万吨,周环比小幅减少0.21万吨,为连续第19周下降,累计跌幅达28.87万吨。

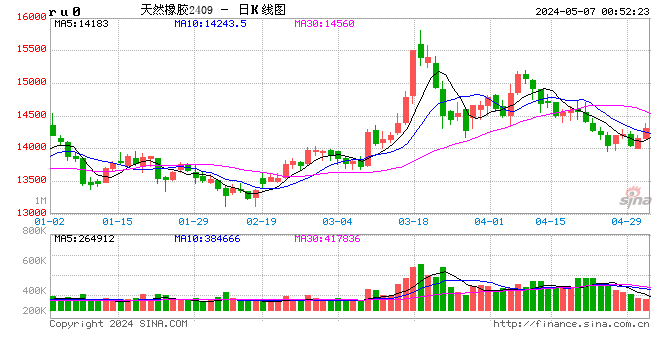

综上所述,2024年随着宏观预期转向乐观,欧美央行本轮加息周期或结束,降息周期将开启,全球大宗商品资产价格重心有望抬升,市场风险偏好回暖,做多意愿逐渐增强。与此同时,随着东南亚各主要产胶国新胶树种植的投入减少,而老橡胶树陆续步入衰产期,胶水增量面临减速,全球橡胶产量大概率维持低增长或小幅负增长。而需求方面,受益于全球经济延续复苏态势,车市消费潜力有望进一步提振,而我国车市也有望继续维持小幅增长的态势。在偏多氛围支撑下,预计国内沪胶期货价格重心有望上移。

图为青岛保税区橡胶库存走势(单位:万吨)(作者单位:宝城期货)

图为青岛保税区橡胶库存走势(单位:万吨)(作者单位:宝城期货)