热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

CFC农产品研究

随着本日MSC宣布其集装箱船在红海遭袭,红海供应链危机的风险再次暴露在航运业面前。

从AIS数据来看,11月底至12月第二周的三水集装箱船已经在马达加斯加岛附近准备绕行好望角。近期两水尚未到达相关区域的班轮(可选择绕行,也可选择通过曼德海峡与苏伊士运河)选择通过曼德海峡的可能性也随着本日MSC集装箱船遭袭而进一步降低。

自然,本周内宣布返回苏伊士运河通行的集装箱船也需要对风险进行重新评估。

对于航运业来说,红海供应链危机的两个选择都会带来额外的成本:

1. 绕行好望角-航程耗时增加,运力周转率下降。作为结果,投放运力需要增加,燃油等成本全方面增加,全球集运的供需格局可能被一举扭转。运费的费率将通过基础运费或种种附加费等形式兑现为涨势。

参考Vespucci Maritime的评估:为了维持现有的班轮覆盖率,需要额外投放140~170万TEU的运力,从而吸收5~6%的全球运力。

Xeneta将燃油成本的影响评估为:需要额外增加100万美元。若以24000TEU满载的集装箱船计算,单箱成本在40$/TEU以上。

2. 不绕行好望角,冒险通过曼德海峡与苏伊士运河。自然,对于航运产业来说,选择这一航线需要承担额外的遭袭风险,而这一安全风险可能将通过种种附加费等形式兑现为更高的运费费率的补偿。

作为结果,从几大主要班轮公司的报价来看,春节前传统旺季的运费高峰将会有着较为夸张的高度。

当然,我们在前期报告中已经反复介绍过,疫情当中的供应链危机建立在供需双击上:

欧美的疫情间刺激政策兑现为居民、各产业的大量进口需求;而疫情间由于种种原因,卡车运输、码头装卸等供应链各环节效率大幅下行,在大量货物运输需求的刺激下,进一步加剧了运力周转率的下行。

而眼下,红海供应链危机的货量驱动建立在春节前传统旺季的货量之上。而欧美的经济需求整体不及疫情间大量刺激政策下的强势。

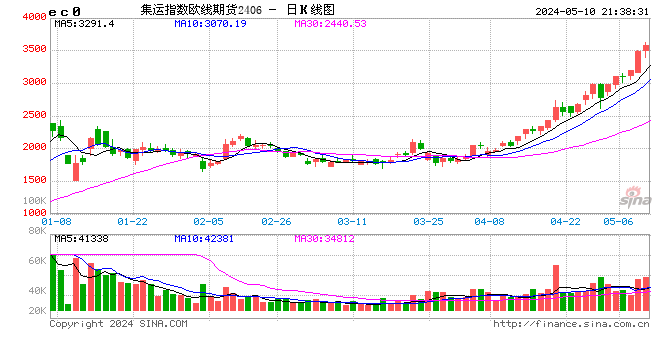

我们预计本轮春节前旺季运费的高度将远不及疫情间的约10072点水平(SCFIS欧线指数,2022.1.17)。我们需要关注货量进入淡季后会否带动运费重心一定程度的下调。同时,我们也需要指出,由于距离合约交割月份时间较短,交割结算价可能受运费峰值影响,处于较高的位置(见图表2)。

关于红海供应链危机何时结束的问题:

根据央视《红海护航:美国是在装样子还是又有鬼主意?》的报道,这场红海危机,是巴以冲突的外溢表现之一。巴以之间的停火,会自然带动红海冲突的平息。然而考虑到路透等媒体反复报道的相关各方表态,我们认为巴以冲突的降级可能难以在短期内实现,而红海供应链危机可能随巴以冲突而长期化。红海供应链危机长期化的影响或将更多影响06、08合约所对应的旺季运费现货市场。

集运行业的核心风险:欧洲经济复苏大幅受阻,需求/进口货量出现类似2022年8月后的崩塌

研究员:陈宇灏

期货交易咨询从业信息:Z0019939