热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:期货日报

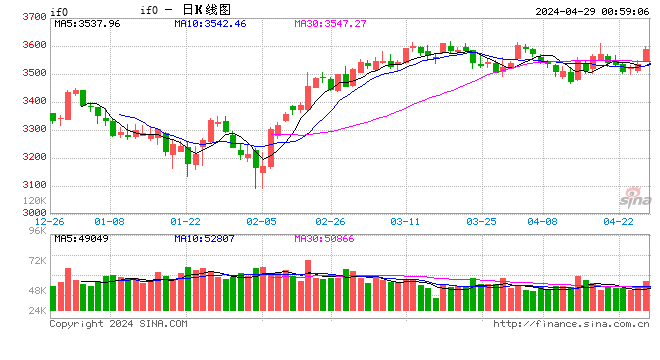

昨日A股迎来大涨,带动四大期指全线上扬,反弹行情能否持续?市场人士表示,从估值角度看,上证50、沪深300的滚动市盈率处于历史偏低位置,甚至接近2018年低点;中证500、中证1000的滚动市盈率也处于历史偏低位置,但分别比2018年低点高出36%、56%。市净率方面,上证50回到2018年低点,沪深300处于历史低点,中证500比2018年低点高出5%,中证1000比2018年低点高出10%。估值方面有着较高的安全边际,为明年行情奠定了基础。

据海通期货股指分析师许青辰介绍,由于估值处在底部具有较大的修复空间,主要宽基指数的股息率(近12个月)10年历史分位均在90%以上,全指价值和上证50的股息率远高于无风险利率的水平。估值修复将是2024年市场确定性较高的机会点。海外央行集体放水之后,A股和港股是全球权益市场中少有的估值洼地。指数风险溢价与指数未来一年估值变化率存在较强的相关性,2023年风险溢价维持在较高的水平,显示指数层面的配置性价比较高,以风险溢价来推算,2024年中证全指估值或将提升21%左右。

“2023年最主要的冲击来自北向资金,其内部可分为配置型资金与交易型资金两类。”齐盛期货股指分析师温凯迪告诉期货日报记者,配置型资金投资周期较长,受美债收益率、人民币汇率等因素影响较大,2023年美债收益率新高、人民币汇率走低曾一度加剧配置型资金的流出,2024年美联储政策转向,国内经济增长目标高企,预计人民币总体处于升值周期,配置型资金或转净流入。交易型资金投资周期较短,有较强的“追涨杀跌”属性,2023年海外市场走强在一定程度上虹吸国际资本,随着美国、欧盟等主要经济体压力加大,2024年海外市场的赚钱效应或有减弱,安全边际更高的国内市场将更有吸引力。总体看,预计2024年北向资金将对内净流入,支撑国内市场。

东证期货股指分析师王培丞表示,站在当前时点展望2024年股指走势,有几点思考。第一,当前市场已经处于低位,尤其是沪深300股指,无论是从PE估值还是股权风险溢价角度,均处于历史极端位置,继续调整的空间已经很小。第二,2023年中美两国均出现明显的预期差,混沌不清的宏观状态使得市场投资者预期缺乏锚点,故而采取躲避宏观式交易。第三,从中长期角度看,中国经济从高速增长转向中高速增长,以上市公司的ROE为例,近10年经历了明显的中枢下移的过程。从投资回报的角度看,不能再简单以“牛熊”行情来作为衡量,而要习惯权益资产回报率逐渐收敛于公司创造价值的能力,从向市场要回报转变为向公司要回报。

温凯迪认为,总体来看,近期的下跌给市场带来较大考验,但也为明年反弹奠定了基础。基于估值端的安全边际,外部利空的边际转变,内生动力的持续酝酿,预计2024年股指将出现较明显的反弹行情。

“2024年可期待的逻辑链是补库周期下总需求改善—企业盈利改善—居民收入提升—居民经济行为改善—内需进一步改善形成良性循环。”许青辰分析称,流动性和行情弹性的核心问题是A股市场能否吸引以居民储蓄为代表的增量资金的持续入场。如果居民减少储蓄,增加消费和投资,那么宏观层面盈利端的修复会更为明显,微观层面 A 股市场则有概率进入增量博弈,市场反弹的高度则取决于增量资金入场的速度。如果企业盈利改善将发生在居民经济行为改善之前,2024年首先的交易逻辑将是基本面修复和市场情绪改善带动的估值修复。那么,估值安全边际更高且去年表现相对较弱的价值股或在该阶段领涨,该阶段可考虑做多上证50和沪深300,期货端可考虑IH或IF的多头替代策略,多IH空IM的跨品种套利。

在王培丞看来,明年股指的走势将演绎区间振荡行情,当前位置是区间的低点。从节奏上看,中国宏观经济在2024年预计将经历一个先走高再走平的过程。一季度A股市场预计会有小幅的“躁动”行情。二季度起,国内通胀预计由负转正,企业部门利润表修复将进入到实质性阶段,将带动市场预期从混沌转为明朗。同时,美国预计在上半年将开启降息周期。随着全球流动性释放,外资或将从流出A股重新转为净流入,市场资金面压力将有所缓解。内外因素共振或将推动指数振荡反弹。下半年,随着财政靠前发力逐渐开始衰减,预计经济增速环比动能或有所减弱,A股预计维持振荡走势。