热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:期货日报

尽管油脂油料近期普涨,但是供大于求的基本面仍然是悬在价格之上的“达摩克利斯之剑”。

国元期货农产品策略研究员刘金鹭解释道,12月以来,南美迎来多场降水,使部分大豆产区土壤墒情有所改善,美豆盘面挤出天气升水,主力连续回落至1300美分/蒲式耳关口附近。国内油脂油料品种受成本端拖累,12月亦呈现偏弱运行走势。不过本周开始,油脂板块开始触底反弹,影响因素主要有两点:其一,原油价格企稳反弹,提振生柴需求,对植物油价格有所支撑;其二,元旦前后,油脂下游备货情绪积极,提货有所增长,油脂库存下滑。

玛合雅油脂油料分析师吴晨表示,胡塞武装袭击轮船影响红海航运,俄乌冲突引起市场对近期黑海航运路线的担忧,大宗商品市场氛围改善,原油和小麦、玉米等农产品大幅上涨。

“巴西干旱有了降雨缓解,对豆类的利多有所减弱,不过对油脂类并没有产生趋势上的影响。”宏源期货农产品分析师黄小洲表示,未来仍需聚焦厄尔尼诺,MPOB12月25日的报告显示,马来西亚棕榈油产量环比下滑8.9%,这可能代表厄尔尼诺开始对东南亚棕榈油产量产生影响,但最终需要等到MPOB报告有了例如10%的显著环比下降才能确认。

三大油脂中,近期菜油的涨幅偏小,黄小洲告诉记者,相比豆油与棕榈油,菜籽油表现较弱主要源于从去年年底开始的大量油菜籽进口,上半年油菜籽每月进口量在40万—50万吨,6—8月下降到20万吨附近,9月开始进口量再次增加,12月进口量预估达到60万吨,为近年来新高。相比四季度大豆和棕榈油的进口增加变化,油菜籽的进口增量更大,带来的供应压力也更大。

展望元旦前后油脂油料价格走势,粕类方面,刘金鹭表示,全球豆系交易主线仍在于南美大豆种植以及美豆出口销售的情况,根据气象机构统计,未来两周巴西大豆产区降水较为充沛,对市场影响偏空看待,不过市场开始评估此前干旱问题对新作大豆单产的冲击,部分机构下调巴西新作产量的预估,重点关注后续灌浆期的天气情况,不排除干旱天气反复再度推高全球大豆价格的可能性。另外,近两周国内油厂压榨量持续下滑,叠加节前豆油采购,豆油库存阶段性见顶回落,对价格有所支撑。

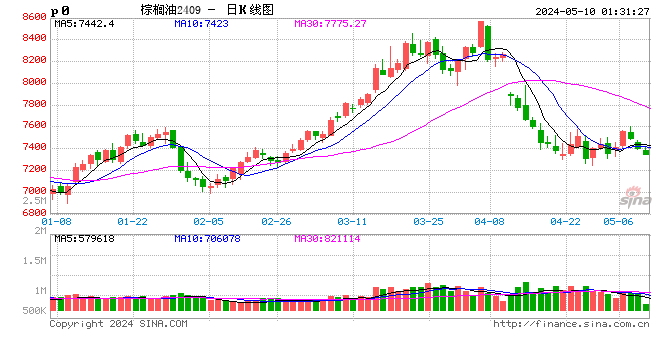

“油脂方面,短期偏振荡,中长期看多。”吴晨认为,根据12月USDA报告,2023/2024年度植物油和棕榈油库存/消费比均下降。虽然2023/2024年度棕榈油可能增产,但是在印尼推广B35和明年B40的生柴政策下,2023/2024年度棕榈油库存/消费比反而有所下降。且棕榈油进入减产季,而生柴消费相对稳定,那么产地库存容易走低,支撑棕榈油和油脂价格。

“油脂的不确定因素在于,当前已经达到强厄尔尼诺状态,厄尔尼诺状态也已经持续了半年,随时可能导致棕榈油减产并推动油脂价格上涨。”黄小洲称,南方涛动指数不断走高,上一次南方涛动指数到达1.8是2015年7月,2015—2016年发生的强厄尔尼诺转拉尼娜导致了长时间的棕榈油减产并推动油脂的牛市,这也是明年油脂市场供应端最大的变数。

刘金鹭则认为,油脂整体供强需弱格局未变,基本面缺乏持续向上驱动,因而本轮反弹以阶段性为主。棕榈油产地进入减产周期,根据MPOB11月供需报告,当前已进入去库周期,且根据相关机构统计,12月1—25日马来西亚棕榈油出口预期环比下滑4.7%—16%,供需两弱之下去库速度仍有待观察。国内四季度棕榈油到港有所下滑,库存周期性见顶,对价格有所提振。