热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:国投安信期货研究院

近期,巴拿马运河通行量下降引发市场对乙烷下游相关产品供应的担忧,作为美亚直接重要的贸易通道,其通行量的下降将导致两地的大宗商品运输效率下降,其中LNG和LPG及亚美之间的集装箱贸易影响已经有所体现。由于10月份降雨量大幅下降,运河通行量持续萎缩,影响扩大,最近国内有乙烷裂解装置因此降负。虽然国内化工品供应充裕,单套装置的调整对市场供需短期影响不大,但中长期影响值得关注。

1、我国是最大的乙烷进口国

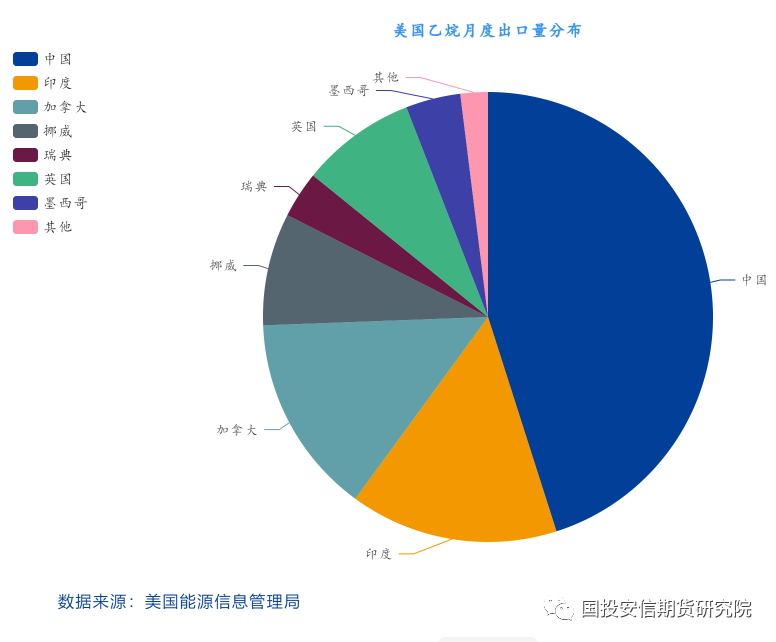

2014年以来,美国乙烷出口呈现持续增长态势,今年以来月度出口量最高在3月份达到53.7万桶/日,1-8月出口总量346.2万桶/日,同比增长5.48%。从出口目的地来看,美国乙烷有45%出口至中国,其他还有印度和加拿大各占约15%,欧洲的挪威、瑞典和英国三个主要国家合计约20%。巴拿马运河的运力下降对乙烷的出口来说,受影响最大的是我国。

2、国内供需短期受影响有限

目前我国主要的乙烷进口企业是卫星石化,拥有14条乙烷运输船;从VLEC船的订单看,未来国内还有万华化学、新浦化学及盛虹石化布局乙烷裂解。

最近卫星石化装置因乙烷船期影响裂解开工下降,其下游乙二醇装置原本二开一,目前装置转为低负荷运行,40万吨HDPE装置停车。从后市运河的通行量有可能继续下降并保持在低位的预期来看,部分货船选择绕道航行;从结果来看,无论是排队等候通过巴拿马运河还是绕行其他航线,单程时间周期增加半个月左右的同时,还会有燃料和人工成本的上升。整体看,对乙烷进口来说有成本的上升及效率的下降双重影响;国内乙二醇的产量直接影响较小。

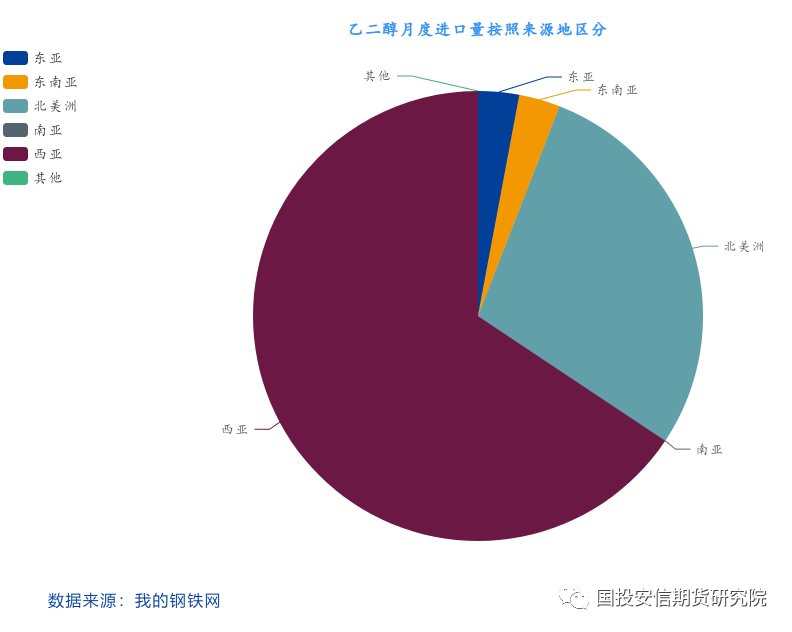

3、关注自北美乙二醇进口量

2023年1-9月份国内乙二醇进口总量518万吨,其中北美洲152万吨,占比近3成。近期巴拿马运河货船通行量下降也将同时影响北美地区乙二醇对我国的运输,无论是排队等候还是绕道而行,都将意味着成本的上升和运输效率的下降。按照上半年月均17万吨的月度进口量数据来估算,理论上每个月影响10万吨以内的北美到货量,当然实际的影响还与货船的数量、当地的供应量及海外其他地区的价格及供需等多种因素有关,在此只做简单推算作为参考。本周隆众的乙二醇周度到港量数据降至12.8万吨,比上一期减少5.8万吨;整体看10月以来的到港量数据较前三个月有明显回落,应该已经有所体现。

考虑到国内华东港口乙二醇库存依旧在120万吨以上的高位徘徊,北美地区乙二醇到货量下降尚未对国内供需产生影响。

4、逆市反弹动力主要来自原料

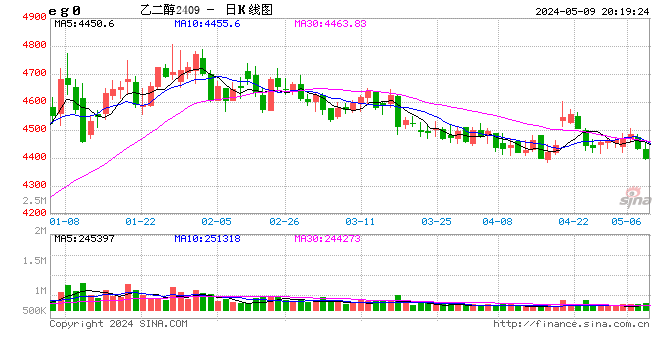

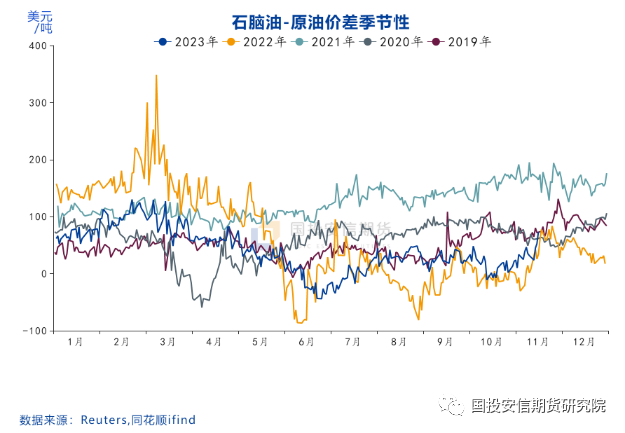

10月下旬以来,乙二醇价格重心持续抬升,主力2401合约从4100元/吨以下反弹至4250元/吨以上,与PTA相比表现坚挺。在油价持续下跌的同时,乙二醇逆势上涨,其主要的利多来自石脑油市场。

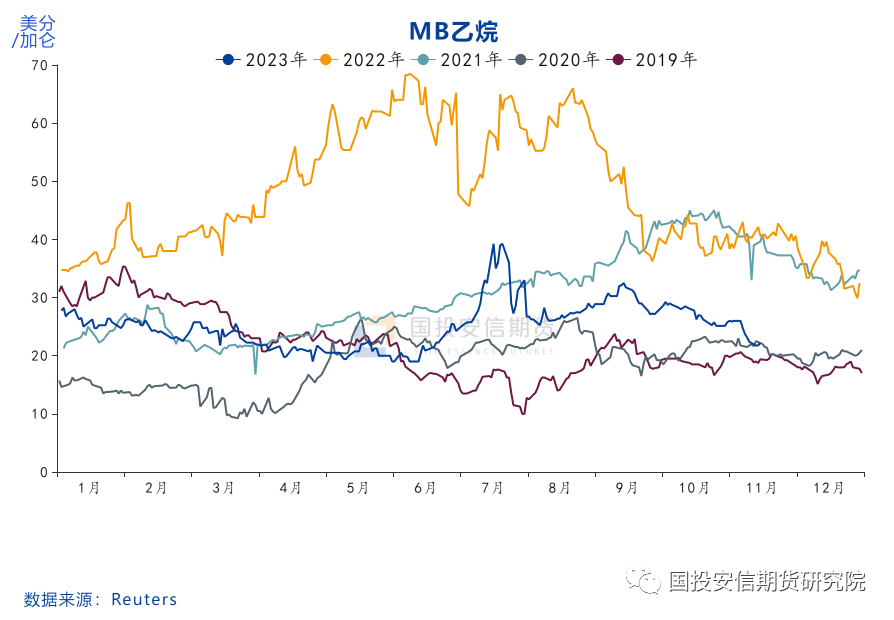

10月下旬以来,石脑油-Brent价差从0值附近回升,上周最高至70美元/吨以上。其中,随者北方进入冬季,取暖需求上升,LPG对石脑油的化工需求替代性减弱,另外巴拿马运河通行量的下降对LPG的影响更为明显。

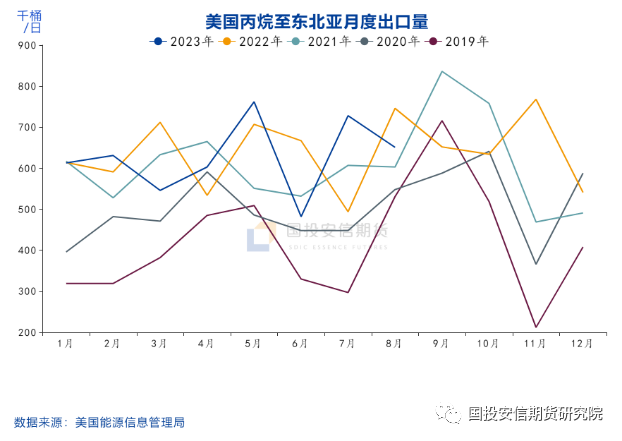

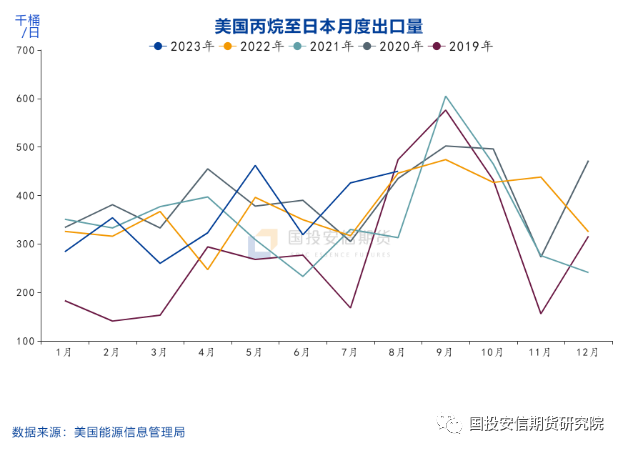

根据EIA公布的数据,美国1-8月丙烷月度出口累计值1216.4万桶/日,其中至东北亚为501.6万桶/日,占比41%;其中出口至日本为287.8万桶/日,占东北亚比重超过57%,可见日本在冬季到来之前大量进口LPG主要是取暖需求。因此每年的下半年随着气温的下降,LPG对石脑油的替代有明显的下降,也是石脑油价格季节性走强的主要驱动。

综上所述,巴拿马运河通行量的下降对我国乙二醇市场的影响有多个方面,其中对国内乙二醇的生产影响有限,但来自北美的货源会受到影响,另外最主要的是提振了亚洲地区石脑油市场,对乙二醇有直接的成本支撑。短期看,乙二醇港口库存偏高,供应充裕,供需面驱动不足;但从中长期看,新年度的计划投产量下降,意味着乙二醇的在产装置的产能利用率有望提升,需要生产利润继续修复。以上多重因素对乙二醇市场形成了有力支撑,是其表现相对其他化工品偏强的主要原因;但其产业现状依旧偏弱,真正突破底部震荡区间的动力不足,关注新年度港口库存去化节奏,逢低买入思路为主。