来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 董丹丹 中信建投期货能源化工首席分析师

本报告完成时间 | 2023年11月18日

主要逻辑

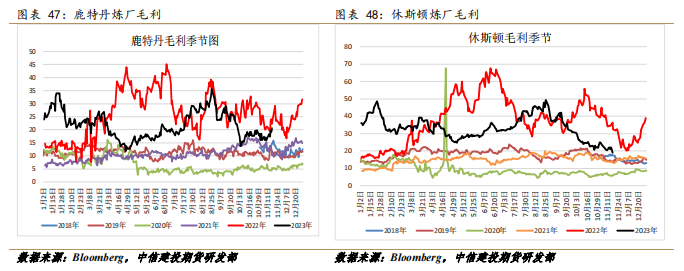

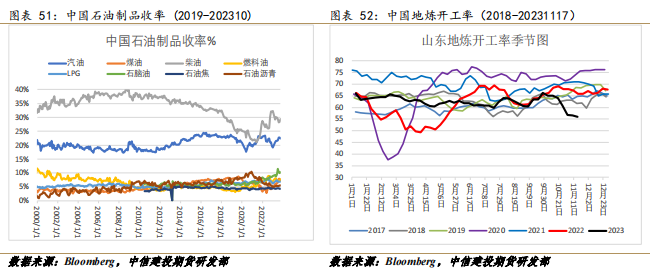

需求端的疲弱是近期油价延续调整的主要原因。8-9月高油价对需求的拖累仍在持续显现。最明显的表现莫过于中美两个大国的炼厂开工仍维持低位,中国地炼的开工率周度仍处于2022年5月以来最低水平,主营炼厂开工率此前曾经连降六周,11月17日当周才略略增加;美国的炼厂开工率则位于六年同期最低(除去2020年的特殊情况)。炼厂低于季节性的开工率是因为汽柴油综合的炼厂毛利持续低迷,8-9月汽油裂差下滑,10-11月柴油裂差开始走弱。炼厂不会因短时间的利润回升而提升开工,未来一段时间原油的直接需求仍可能偏弱。

从供给端看,11月26日OPEC+即将召开部长级会议,这是供给端最重大的事件。OPEC+整个组织的减产期限目前是在今年6月份制定的,减产到2023年年底,2024年会采取什么措施来力挺油市尚不明晰。从全球原油供应格局看,OPEC+延续减产的概率较大。11月15日白宫一位能源顾问表示在中东冲突重燃之际美国将对伊朗实施石油制裁,耶伦此前驳斥了有关美国逐步放松对伊朗石油销售的部分制裁的说法,伊朗的出口仍处于不确定中。

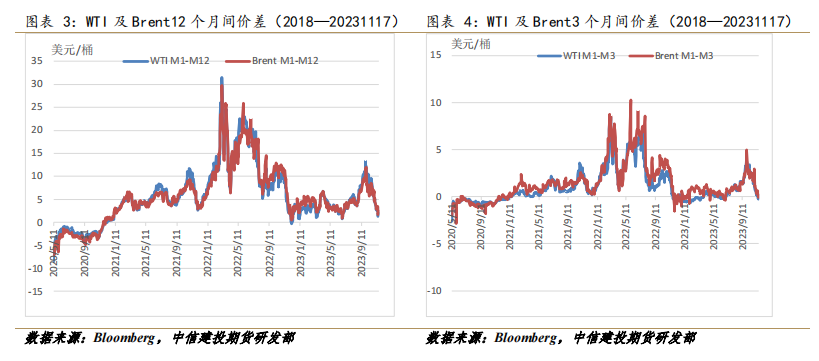

10月迄今原油市场去库节奏放缓,虽然库存仍处于五年同期最低,WTI和SC临近12月合约换月,1-3月差跌至Contango结构,Brent的月差也大幅走弱。从油价绝对值看,我们认为近期的调整已非常充分,是时候交易供给端的支撑了。

投资策略:

轻仓试空SC看跌虚值期权。

风险提示:

全球经济出现较大风险事件。

建投视角

01原油价格

1.1原油价格及相关价差:近端月差跌至Contango结构,OPEC+需再度减产平衡市场

国际原油期货过去一周出现大幅波动,尤其是11月16日跌幅高达5%左右,11月17日又出现大幅反弹。这背后的首要驱动是WTI和SC期货临近最后交易日,交易性因素导致期价非理性波动。其次从基本面看,10-11月期间原油库存降幅趋缓,非OPEC国家的产量略攀升,以及欧洲和中国需求的环比走弱,导致全球石油库存略增加。宏观端的利空有限,美国10月份通胀普遍放缓,核心及整体CPI均低于预期,市场认定美联储已完成加息;美国不含汽车和汽油的零售销售增长0.1%,中国除汽车以外的消费品零售额增长7.2%;中美两国首脑的会谈取得积极进展。

Brent周度下跌1.32%,WTI主力合约周度下跌1.69%, SC期货下跌4.39%。

过去一周三大基准原油的近端和远端价差均走弱,SC和WTI的近端都转变为Contango结构,Brent的1-3仍是Back结构。

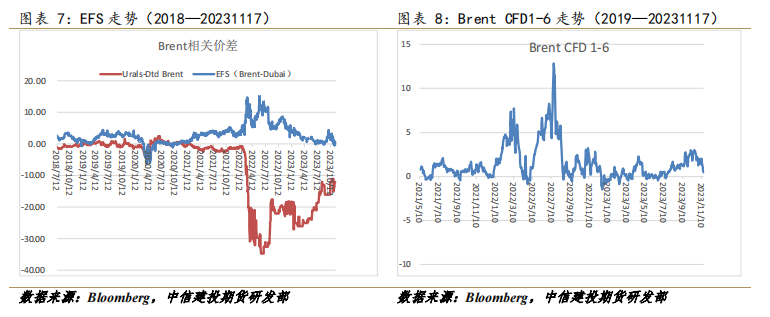

Urals油相对于Brent的价差持稳于-12美元/桶。

Brent相对于Dubai的升水从0.75美元/桶下降到0.52美元/桶。

Brent与LLS的升水价差从4.7美元/桶下降到0.145美元/桶,美国石油出口积极性周度大幅下滑。

Brent CFD1-6价差周度从2美元/桶下降到0.46美元/桶。

WTI相对于WCS、LLS、Midland的价差周度全线下滑。

按11月17日周五的日盘SC、Brent收盘价算,SC与Brent的价差从前一周的1.43美元/桶下降到-2.24美元/桶。SC相对于海外的高估值继续回落。

1.2成品油:新加坡成品油裂解价差均回落,美国成品油裂解价差走高,欧洲柴油裂差走强,汽油裂差走弱

11月17日当周中国与原油相关连的能化品的裂解价差连续第四周攀升。各个能化品裂差绝对值排序依旧是EB>PP>L>PTA>LU>Bu>Fu。

02原油供应——OPEC+11月26日会议可能延续减产

2.1原油产量:OPEC组织10月产量环比小幅攀升5万桶/日

S&P Global Commodity lnsights最新的调查发现,OPEC+原油产量在10月份增长18万桶日,增加了供应压力,加剧市场的低迷情绪;伊朗和伊拉克引领OPEC+产量的上升。

OPEC 13个成员国的日产量为2789万桶,环比增加13万桶,而包括不受配额限制的墨西哥在内的10个非OPEC成员国的日产量增加5万桶,达到1482万桶。调查发现,10月份OPEC+的配额缺口缩小至82.7万桶/日,其中包括该组织实施的自愿减产,尽管伊拉克越来越不遵守协议,但许多非洲成员国仍在努力实现其目标。

白宫一位能源顾问11月15日表示在中东冲突重燃之际美国将对伊朗实施石油制裁。“我们将执行这些制裁”,美国总统拜登的能源安全顾问 Amos Hochstein 在彭博电视上表示,伊朗石油出口总量超过100万桶/日,“这些数字将会下降。”美国财政部长耶伦上个月表示,没有排除对伊朗实施新的制裁,同时驳斥了有关美国逐步放松对伊朗石油销售的部分制裁的说法。

俄罗斯国家统计服务机构Rosstat11月15日公布的数据显示,第三季度,俄罗斯开采一桶石油的平均成本升至每吨31.327卢布,约合每桶48美元,这高于第二季度的21,471卢布和第一季度的17,939卢布。沙特阿拉伯的原油是世界上开采成本最低的。每桶不到或大约10美元-因为其靠近沙漠的表面,而且油田规模大,可以实现规模经济。

彭博监测的油轮追踪数据显示,截至11月12日当周从俄罗斯港口运出的原油约为每天320万桶。与11月5日同期相比减少了4万桶/日。波动较小的4周平均流量降至340万桶/日,比截至11月5日的每日减少约8万桶,这是4周来的最低水平。

能源服务公司贝克休斯(Baker Hughes Co.)11月17日在其备受关注的报告中表示,本周美国能源公司在三周内首次增加,石油和天然气钻机数量石油钻机数量增幅创今年2月以来最大。

数据显示,截至11月17日当周,未来产量的先行指标--石油和天然气钻机总数增加2座,至618座。美国石油钻机数量增加6座至500座,而天然气钻机数量减少4座,至114座,为9月初以来的最低水平。

11月10日当周,美国原油产出持稳于记录高位的1320万桶/日。

2.2库存:全球石油库存周度略增加

美国EIA库存报告对原油市场影响为中性,石油总库存周度持稳。美国原油库存增加360万桶,其中库欣库存增加190万桶,成品油库存双双下滑,汽油去库150万桶,馏分油去库140万桶,不含SPR在内的石油总库存周度持稳。

Vortexa 数据显示,截至11月10日,全球停泊至少7天的油轮库存降至5817万桶,周度环比下滑26%。全球所有地区浮仓均出现了下滑。

新加坡成品油库存周度整体走高,其中重质馏分库存降至六个月低点,轻质和中质馏分库存攀升,轻质馏分库存升至10周高位。

欧洲ARA地区成品油库存周度整体攀升,石脑油、柴油、航空煤油周度去库,汽油和燃料油周度累库,燃料油库存周度增幅超10%。

富查伊拉石油工业区(FOIZ)公布的数据显示,截至11月13日当周,阿联酋富查伊拉港成品油库存下降5.3%,为三周来首次下滑。重质馏分去库,轻质和中质馏分周度累库。

11月17日当周INE原油库存持稳于520万桶。

03原油需求:中美关系缓和,中美零售数据表现超预期

3.1美国表需周度略降

美国能源信息署最新统计显示,截至11月10日美国成品油表需周度下滑164万桶/日至2008万桶/日,汽油和馏分油表需均略降。

美国炼厂开工率从85.2%升至86.1%。

美国炼厂毛利周度下滑,亚洲和欧洲炼厂毛利周度延续升势。

3.2中国 10 月汽油产量同比增 13.1%

中国10月汽油产量为1408万吨,同比增13.1%,1-10月产量同比增10.2%。

中国10月柴油产量为1944万吨,同比增2.8%,1-10月柴油产量同比增18.1%。

卓创数据显示,截至11月17日当周中国国有炼厂将开工率提高至76.84%,为六周来首次上升;山东省的地炼开工率降至55.96%,为2022年5月以来的最低水平。

在截至11月15日的一周内,中国的拥堵水平上升了5%,达到2021年1月水平的157%,而此前一周环比上升了3%。

3.3其他国家和地区:印度11月上半月柴油需求同比跃升

公布的初步数据显示,印度国有零售商11月上半月汽油销售量同比增加1.2%,至124万吨,环比则增加5.3%;11月上半月,该国国有零售商销售312万吨柴油,同比增加12.15%,环比增加3.4%。11月上半月,该国国有零售商销售30.2万吨航空燃料,同比增加3.9%,环比下降0.6%。

全球航空交通量周度略下滑。

11月14日至20日的客运航班计划意味着全球航空燃料需求将比前一周减少1.4%,降至600万桶/日,延续前一周的跌势。西欧和东欧势将领跌,周降幅分别为4.8%和3.8%。国内和国际航班的航空燃料需求将分别周环比下滑0.3%和2%。

Eurocontrol控制区域11月6日至12日当周的离港航班数比前一周减少 3.5%。11月4日至10日期间美国乘客数量周环比增长7%。中国在11月初取消了对所有旅客的出入境健康申报要求,进一步刺激了前往该地区的国际旅行。根据目前的航班计划,未来四周中国已安排国内航班数量势将增加8%。

根据美国汽车协会的预测,美国感恩节出行将成为2019年以来最繁忙的一年预,计将有5540万美国人出行50英里或更远。这创下了2000年以来感恩节出行人数的第三高纪录。

04资金和地缘:随着通胀降温,交易

商押注美联储加息告终并在5月开始降息

(路透新闻)

交易商11月14日押注,通胀降温将使美国联邦储备理事会(美联储/FED)放弃进一步加息,并在5月开始降息。美国政府稍早公布的报告显示,10月消费者物价环比持平。

芝加哥联邦储备银行总裁古尔斯比(Austan Goolsbee)在底特律经济俱乐部表示,这份报告“看起来非常好”。报告显示,10月消费者物价指数(CPI)同比仅上涨3.2%,9月的涨幅为3.7%。

古尔斯比称,虽然他希望看到进一步的进展,特别是在住房通胀方面,但CPI同比涨幅从1月的6.3%左右回落,看起来势将创下逾40年来和平时期最快的下降速度。

古尔斯比并未给出他对合适利率路径的最新看法,不过即使在数据公布之前,他也不属于主张进一步收紧政策的阵营。

根据联邦基金利率期货合约价格暗示,联储将政策利率上调至高于当前5.25%-5.50%区间的可能性仅为5%左右,劳工部报告公布前为28%。

报告显示,不包括能源和食品在内的核心物价同比上涨4%,涨幅为两年多来最小。虽然仍远高于美联储2%的目标,但下降趋势可能会让决策者更有信心,相信政策的紧缩程度足以完成任务。

交易商和许多分析师当然也这么认为。

Annex Wealth Management首席经济学家Brian Jacobsen表示:“你可以和加息时代说再见了。”

与此同时,利率期货价格暗示,美联储在5月进行首次降息的可能性大于50%,而且2024年底短期指标利率将比现在低整整一个百分点。

瑞银甚至认为,明年美国利率将“大幅下降”,年底利率将在2.50%-2.75%,这远低于许多主要投资银行的预测。

Nationwide首席经济学家Kathy Bostjancic认为,CPI的数据减轻了进一步收紧政策的压力,但美联储决策者还不可能宣布胜利。

她写道:“美联储目前将保持进一步收紧政策的倾向,谨慎行事。”

投机因素:11月17日当周基金净多持仓连续第七周下滑

据美国商品期货管理委员会每周五发布的数据显示,11月14日的数据显示,非商业投资者在纽约商品交易所持有的原油期货多头持仓下滑,空头持仓增加,净多持仓周度从23.5万手下降到21.5万手。净多持仓连续七周下滑。

05原油后市展望:需求端低

迷仍拖累油价,换月加剧波动

需求端的疲弱是近期油价延续调整的主要原因。8-9月高油价对需求的拖累仍在持续显现。最明显的表现莫过于中美两个大国的炼厂开工仍维持低位,中国地炼的开工率周度仍处于2022年5月以来最低水平,主营炼厂开工率此前曾经连降六周,11月17日当周才略略增加;美国的炼厂开工率则位于六年同期最低(除去2020年的特殊情况)。炼厂低于季节性的开工率是因为汽柴油综合的炼厂毛利持续低迷,8-9月汽油裂差下滑,10-11月柴油裂差开始走弱。炼厂不会因短时间的利润回升而提升开工,未来一段时间原油的直接需求仍可能偏弱。

从供给端看,11月26日OPEC+即将召开部长级会议,这是供给端最重大的事件。OPEC+整个组织的减产期限目前是在今年6月份制定的,减产到2023年年底,2024年会采取什么措施来力挺油市尚不明晰。从全球原油供应格局看,OPEC+延续减产的概率较大。11月15日白宫一位能源顾问表示在中东冲突重燃之际美国将对伊朗实施石油制裁,耶伦此前驳斥了有关美国逐步放松对伊朗石油销售的部分制裁的说法,伊朗的出口仍处于不确定中。

10月迄今原油市场去库节奏放缓,虽然库存仍处于五年同期最低,WTI和SC临近12月合约换月,1-3月差跌至Contango结构,Brent的月差也大幅走弱。从油价绝对值看,我们认为近期的调整已非常充分,是时候交易供给端的支撑了。