热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

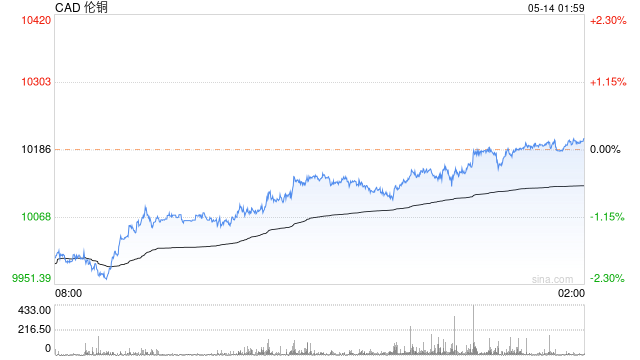

周三,铜期货从11个月来的最高点进一步下跌,主要系美联储利率会议召开之前,市场对金属消费大国中国的需求以及美元走强产生担忧。

截至发稿,伦敦金属交易所三个月基准期铜下跌0.42%,报8937.5美元/公吨,在中国铜冶炼厂上周意外达成减产协议后,期铜价格周一一度飙升至9025.50美元/公吨,创去年4月以来新高。

瑞银分析师称,铜价年初至今的反弹“仅仅是个开始”,认为铜在结构上仍供不应求,并预测铜精矿市场的供应紧张将加剧。

瑞银写道:“中国冶炼厂将在24年第二季度进行更大规模的检修,将涉及高达300万公吨的产能,因不受长期合同约束的加工生产将使得铜供应趋紧,这一前景将引发铜价飙升。”

该行称,“中国冶炼厂的潜在减产强化了全球市场开始收紧的情形,并佐证了我们此前提出的观点,即今年将出现7.3公吨缺口,以及2025年将出现更大缺口的风险正在增加。”

另外,麦克莫兰铜金(FCX.US)首席执行官理查德·阿德克森(Richard Adkerson)本周表示,如果美国希望增加国内关键矿产品的供应,为清洁能源转型提供动力,就必须改进其矿山开采许可程序。

阿德克森在剑桥能源周(CERA Week)会议上接受采访说:“美国政府需要停止口头上的许可,”“鉴于我们今天的政治体制及其功能失调,你将如何将一个口头接受的项目推进到使之付诸行动?”