热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

红海局势升级,令市场想到了当年的乌克兰冲突,担心对市场的冲击重演。

对于那些因预期美联储降息而对全球股债市场出现大幅反弹寄予厚望的投资者而言,红海局势的升级可能是泼向他们的一盆冷水。

上周,胡塞武装对过往船只发动迄今为止最大规模的导弹和无人机袭击,联合国安理会10日通过决议要求胡塞武装停止对商船的袭击。随后,12日凌晨,美国和英国首次对胡塞武装控制城市展开空袭,危机进一步扩散。油价随之走高,美债和美股市场出现波动。

红海局势升级引发市场担忧。尚渤投资管理公司基金经理布莱恩·布伟杰(Brian Burrell)对第一财经记者表示:“红海局势确实是一个地缘政治风险,会影响全球供应链,可能增加企业运输产品的成本,通胀可能因此维持高位或比现在再略微走高一些,然后也可能影响到美联储的展望。”

Saxo驻新加坡的货币策略主管查纳纳(Charu Chanana)也称:“随着该事件继续升级风险上升,市场处于紧张状态。投资者或将寻求减少对风险较高市场的敞口,增加日元、黄金、美债等避险资产。投资者也将继续观望局势如何发展,尤其关注事件对石油供应和全球贸易供应链中断方面的影响。”

加剧国际油价波动

市场首先关注红海局势升级对油价的影响。在分析人士看来,此次局势升级不一定会像俄乌冲突时导致油价骤然飙升,但确实会短期推升油价,并加剧油价波动性。

基础设施资本管理公司(Infrastructure Capital Management)的创始人兼首席执行官哈特菲尔德(Jay Hatfield)认为,如果红海局势持续升级,未来几周油价仍有可能上涨,但最终,“美国原油供应的增加、灵活的石油市场和有利的天气条件将防止俄乌冲突后的油价飙升重演”。他称,原油市场的灵活性意味着许多供应商能够转移原油销售,避开受影响的地区。因此,与两年前不同的是,主要产油国的原油生产尚未受到巴以冲突或红海局势的强烈影响。他预计,布伦特原油期货可能在短期内升至85美元/桶,但2024年将始终维持在75美元~95美元/桶之间。

海通期货的周报写道,如果事件演绎扩散到中东霍尔木兹海峡运输上,会引发更多担忧。后续需要密切关注红海局势升级会否对石油供应安全形成更大冲击。

无论价格如何变化,分析师都预计,原油市场的波动性将会加剧。以12日为例,英空袭后,美油、布油日内一度涨超4%,美油升至75.25美元/桶,布油升破80美元大关,但随后双双下跌,夜盘继续走低,单日波动超过4%。金融分析公司Hargreaves Lansdown的分析师椰兹(Sophie Lund Yates)称:“美英对胡塞武装的空袭增加了(贸易商)的焦虑。虽然油价上周结束时几乎没有变化,但波动加剧风险显著增加。”12日后,至少有四家主要原油贸易商选择绕开了红海运油。

影响全球供应链、航运和贸易

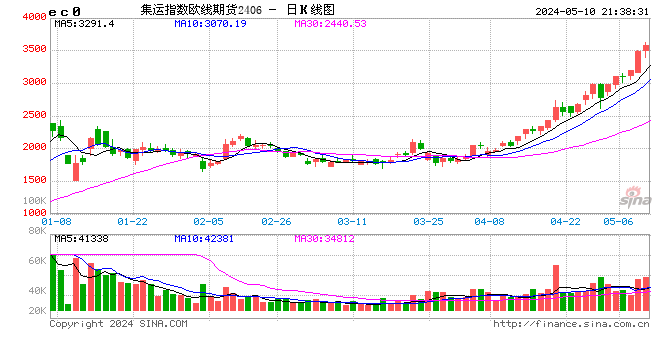

目前红海局势升温已持续了一个多月。公开数据显示,红海每年占据了全球航运量的15%和全球集装箱运输量的30%。因此,除了油价,分析师同样关注红海局势升级对全球贸易、航运和供应链的影响。在他们看来,相关影响已然显现。

首先,航运运费正快速上涨。Drewery的世界集装箱指数追踪了11条主要贸易路线的集装箱运费。目前,该指数已从巴以冲突前的每40英尺集装箱1390美元飙升至上周的3090美元,涨幅达121%。由于船只受袭,马士基(Maersk)和赫伯罗特(Hapag-Lloyd)等航运巨头最近已将船只从红海(经苏伊士运河从亚洲到欧洲的最短路线)改道,并不得不因此大幅提高向客户收取的运费。德国物流巨头敦豪集团(DHL)也已建议客户调整库存管理。该集团在电子邮件评论中表示:“我们通常建议客户仔细检查他们的库存策略,并在必要时进行调整。”DHL称,它能够为客户提供航空或铁路等替代方案。

其次,全球供应链受到影响,全球商品的运输时间更长。零售商们已开始向他们的顾客警示潜在风险。比如,瑞典家具巨头宜家在去年12月底就表示,由于红海局势,消费者应该预计宜家的商品供应出现“延迟”,甚至出现“一些供应限制”。此外,也有车企巨头被迫停止在德国柏林工厂的生产,因为“相当长的运输时间”正在“造成供应链缺口”。

美国银行的分析师上周四发布了一张图表,详细说明了红海周边主要贸易路线的运输量受到的影响,凸显出供应链混乱的严重程度。例如,自去年12月以来,重要的苏伊士运河的日货物运输量已减半。

再者,由于苏伊士运河囊括了全球约12%的贸易,数周的中断已经对全球贸易造成了伤害。德国经济研究所IfW Kiel表示,2023年11月~12月,由于红海局势导致的红海地区货物运输量暴跌,使得全球贸易下降了1.3%。

机构Proxima的分析师曼克(Matthias Menck)称:“美英的空袭表明,红海局势不是一个会悄悄消失的问题。局势持续的时间越长,对企业和消费者的干扰就越大。商界将密切关注这是否会恶化国际贸易前景。”

田纳西大学供应链管理教授戈德比(Thomas Goldsby)直言,如果局势在2月10日前得不到解决,那么在供应链受阻的情况下,美国企业将面临严重的成本增加。“到那时,如果事态仍旧升级而非缓和,我们将不得不开始讨论改变供应链配置,也许要在全球其他地区寻找货物替代供应来源,而不仅仅是寻求短期解决方案了。”他称。

对美联储降息前景影响难以预测

市场还密切关注局势升级对通胀预期和美联储降息前景的影响。理论上,由于不断上升的油价可能会推高天然气和其他原油相关产品的价格,因此油价大幅波动可能会影响美国的通胀预期。美国的通胀在过去一年有所降温,但上周四公布的去年12月CPI增长了3.4%,高于预期。而此前,美联储12月点阵图显示,在通胀消退的情况下,2024年将降息3次。

对于局势如何影响美联储降息前景,布伟杰告诉第一财经:“红海事件会是一个影响因素,但任何预测都是概率。比如,美联储暗示降息3次,但市场就是预期5次。同样,我们无法确定红海接下来会发生什么,或者其他地缘政治冲突会如何发展。”基于此,他认为:“投资者应该做的还是专注资产配置,哪里有机会,哪里有好的估值,就去配置。”

Ares的投资顾问、加拿大皇家银行(RBC)的前副主席珀丽纳(Lisa Pollina)也称:“对这些外生冲击而言,我们也不知道未来会发生什么。而所有这些都可能对美国经济产生重大影响。”不过,她称,虽然不断升级的冲突势必会加剧美国通胀,减缓全球经济增长,美联储也会密切关注事件进展,但目前来看,红海局势尚不足以改变美联储的想法,他们仍有可能在3月开始首次降息,因为“美联储没有将美国经济推入衰退的动机”。

投资公司Unlimited的联合创始人兼首席投资官伊利亚特(Bob Elliott)更为乐观。在他看来,尽管红海局势可能会加剧通胀或减缓全球增长,尤其是如果该局势在未来几个月继续恶化,但过分关注该事件对美联储政策和市场前景的潜在风险,可能是“杞人忧天”。“到处谈论经济和市场面临的所有挑战是一种时尚,但面对美联储此前快速加息和地缘政治冲突,美国经济和市场已经证明了其韧性。标普500指数目前处于4800点,创历史新高;美债收益率有所下降;失业率也处于长期低点……当我们综合所有可用信息和数据时,我们可以发现,事情进展得很顺利。”他说。