热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

中金大宗商品郭朝辉、李林惠

中金认为,黄金公允价值长期上移,金价受益于“水涨船高”,但或不足以支撑当前高价,当前黄金市场或并非稳态。在美国经济增长趋弱风险仍存的情形下,2024年黄金价格或继续由利率预期的边际变化主导。但长期来看,黄价若需在当前高位维稳、甚至是进一步上行的支撑,可能需要公允价值有所抬升,或对应美国潜在经济增速出现趋势下降。

摘要

黄金价格在2023年末攀至历史高位,市场对于后市走势的分歧也日益加剧。一方面,基于美联储货币政策转向和美国经济衰退风险仍在的叙事逻辑,部分市场声音聚焦于讨论随着公允价值上移、黄金价格“水涨船高”后的新高点。另一方面,长达一年的投机预期交易和超预期增加的避险需求使得部分市场参与者对黄金溢价的回撤风险较为担心。

于商品投资决策而言,我们认为推算短期高点固然重要,但是在当前市场环境下,测算黄金价格在潜在风险情形下的回撤空间或更为关键。从美国潜在经济增速的视角来看,我们判断当前黄金高价格或既受益于已上移至1300-1500美元/盎司的公允价值,也有因预期交易对美国经济尚未完全解除的衰退风险和美联储降息空间提前定价而计入的溢价空间,我们认为当前黄金市场或并非稳态。

在2023年11月12日发布的研究报告《贵金属2024年度展望:利率主导,前低后高》中,我们提出在美国经济增长趋弱风险仍存的情形下,2024年黄金价格或继续由利率预期的边际变化主导;结合最新进展,中金宏观组将美联储首次降息时点预期从3Q24提前至2Q24,我们相应上调2024年COMEX金价中枢预测至1950美元/盎司(前值为1900美元/盎司)。风险情形下,若美国经济最终未兑现当前预期交易所计入的“硬着陆”情形,我们提示公允价值之上的黄金溢价或面临出清压力。长期来看,我们认为黄金价格若需在当前高位获得较为稳定、甚至是进一步上行的支撑,可能需要公允价值有所抬升,或对应美国潜在经济增速出现趋势下降。

公允价值长期上移,金价受益于“水涨船高”,但或不足以支撑当前高价

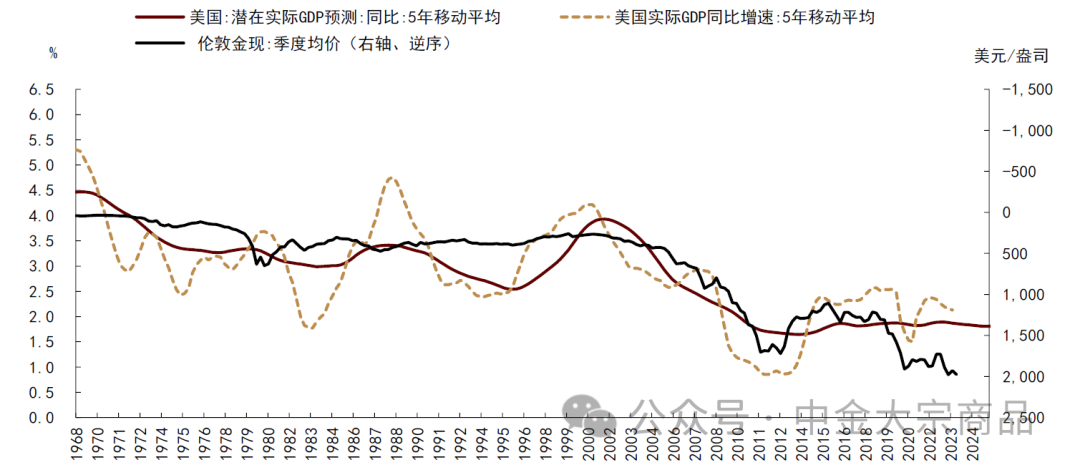

长周期来看,黄金公允价值趋于上行,或为黄金价格带来“水涨船高”的趋势性支撑。我们发现黄金公允价值与美国经济的长期潜在实际增速存在一定的协同性,回顾历史,黄金价格的底部支撑曾在2000-2010年期间结构性上移,黄金季度均价从1990-2000年期间平均的350美元/盎司上升至2012年末的1720美元/盎司、并在2015年确认价格底部已上移至1100美元/盎司附近;期间据CBO测算,美国潜在GDP实际增速从3%附近趋势性下降至2.0%。

在2022年8月21日发布的研究报告《贵金属:资产配置的黄金角色》中,我们提出在金本位结束后,黄金同时具备风险资产和避险资产的双重属性,价格走势由投资需求主导。在剥离去周期性的货币政策调整和阶段性的风险事件影响后,从长期视角而言,不论是决定无息资产内在价值的机会成本,还是资产配置过程中对风险分散的诉求,我们认为或均取决于市场对于投资回报率及收益稳定性的长期预期。在以美元为主导的结算体系下,我们认为决定黄金价值底部的长期投资回报率或也应与美国经济的长期潜在实际增速相匹配。相较之下,我们认为直接将美元价值纳入黄金价格分析框架实质上是在转移预测误差项,却难以提高预测准确度,这在其他大宗商品的价格研究中也同样成立;美元与黄金的相关性虽然较强,但因二者既有基于利率的负相关性、又有同为避险资产的正相关性,相关性并不稳定,我们提示将美元纳入黄金的价格分析框架将带来较大的预测风险。

因而根据CBO于2023年2月发布的测算,2023-2024年美国潜在GDP实际增速或分别为1.78%和1.75%,我们认为或对应当前黄金的公允价值上移至1300-1500美元/盎司附近,即“水涨船高”的趋势支撑确实存在,但我们认为或不足以完全解释当前黄金的价格高位。

图表:黄金价格与美国潜在GDP实际增速

资料来源:Bloomberg,CBO,中金公司研究部

资料来源:Bloomberg,CBO,中金公司研究部

避险需求超预期,投机交易存“抢跑”,预期交易主导中期溢价抬升

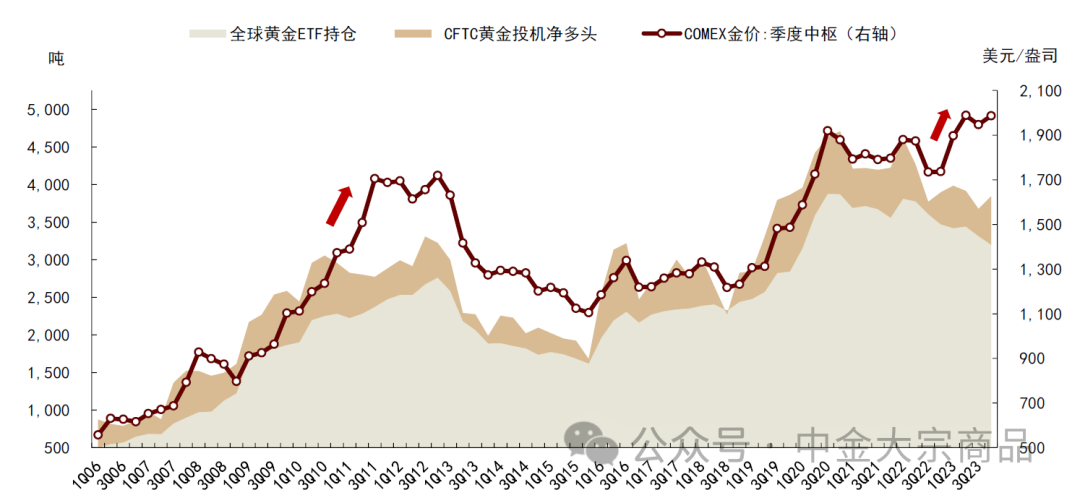

2020年至今,黄金价格较公允价值存在着较为稳定的中期溢价,伴随着美联储多次大步加息,COMEX金价虽在4Q22一度筑底于1600-1650美元/盎司,也仍处于历史相对高位。我们认为避险需求或为黄金中期溢价的主要来源之一,其既可以表现为央行购金需求的超预期增加,也已反映在了全球黄金ETF持仓较为缓慢的疫后出清进程当中。此外,随着美联储货币政策迎来转向拐点,2023年以来投机市场的“抢跑”交易也使得黄金价格中提前计入了较为乐观的降息预期,对投机溢价形成支撑。

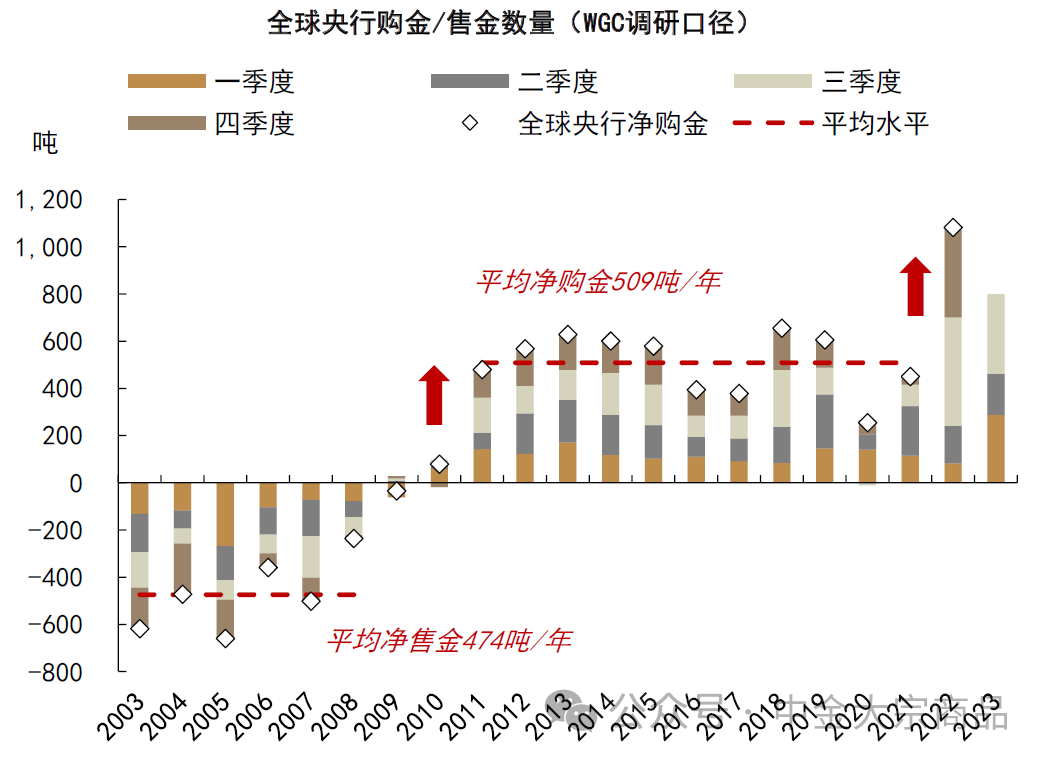

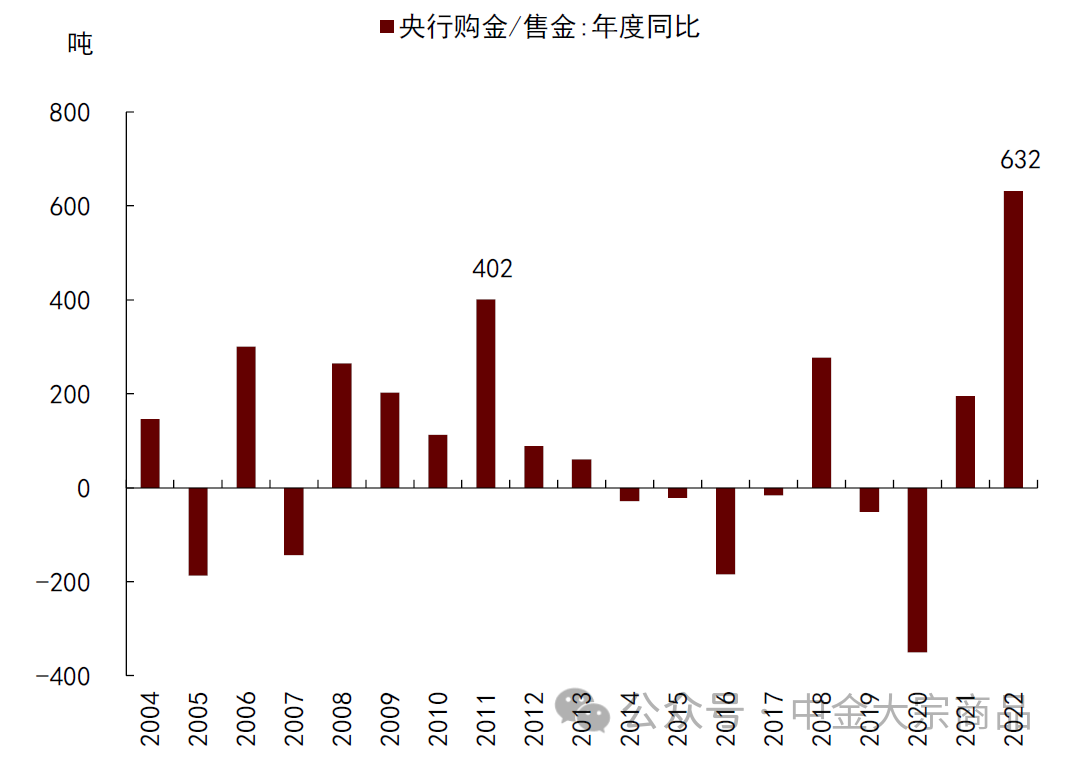

►逆全球化下,央行购金成为黄金溢价的重要来源。2022年黄金价格在ETF持仓延续去化和投机头寸初步见底企稳之际相对坚挺,与2011年的情形较为类似。我们认为这两次黄金价格与市场持仓的明显背离或均与全球央行黄金储备的超预期变动有关。2008年金融危机后,全球央行在2011年正式转变为黄金的净购买方;据WGC调研数据,2011年全球央行初次购入黄金481吨/年,而其在2003-2008年期间平均每年出售约474吨黄金储备;叠加欧债危机与美国债务上限担忧推升宏观环境不确定性,COMEX金价季度中枢从1Q11的1389美元/盎司上移至3Q11的1705美元/盎司附近,与相对稳定的市场持仓走势分化。类似地,WGC调研数据显示,在俄乌冲突后,2022年全球央行净购金量超预期增至1082吨,远高于2011-2021年平均的509吨/年,且主要增量出现在3-4Q22。2023年,截至三季度,WGC调研数据显示全球央行累计购金约800吨,IMF初步数据显示10-11月全球黄金储备或进一步增加约87吨。

图表:2023年黄金价格与ETF持仓及投机头寸走势背离,与2011年情况较为类似

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:全球央行购金/售金情况

资料来源:WGC,中金公司研究部

资料来源:WGC,中金公司研究部

图表:全球央行购金/售金年度同比

资料来源:WGC,中金公司研究部

资料来源:WGC,中金公司研究部

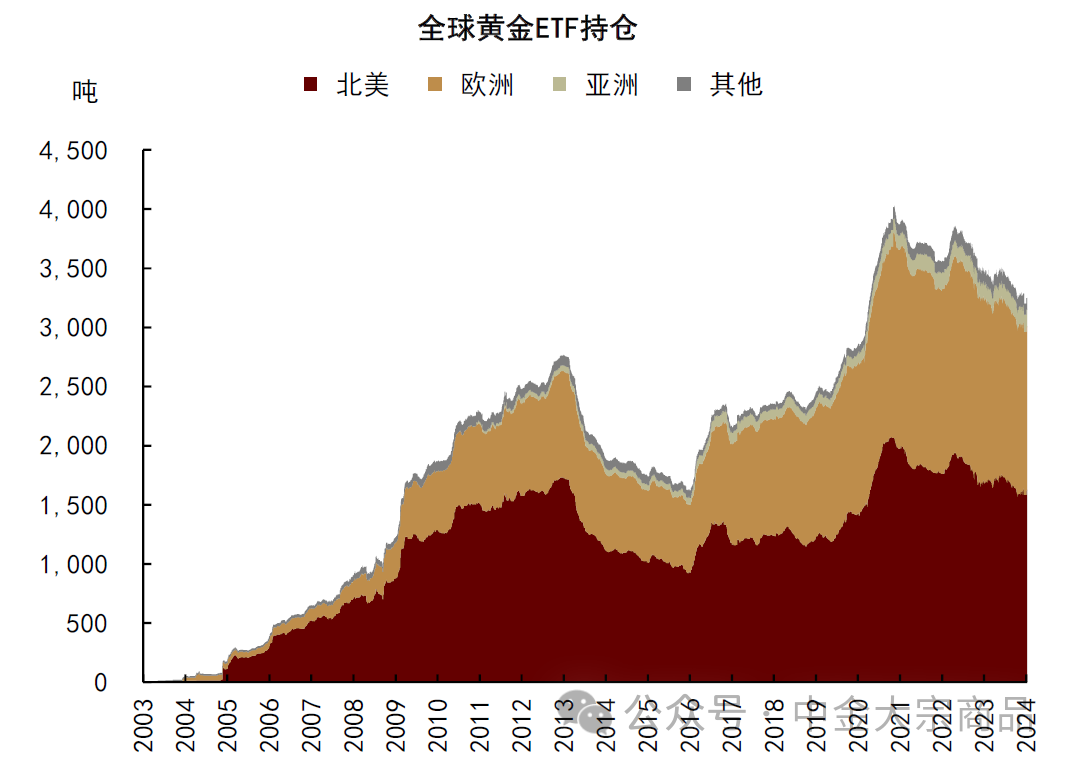

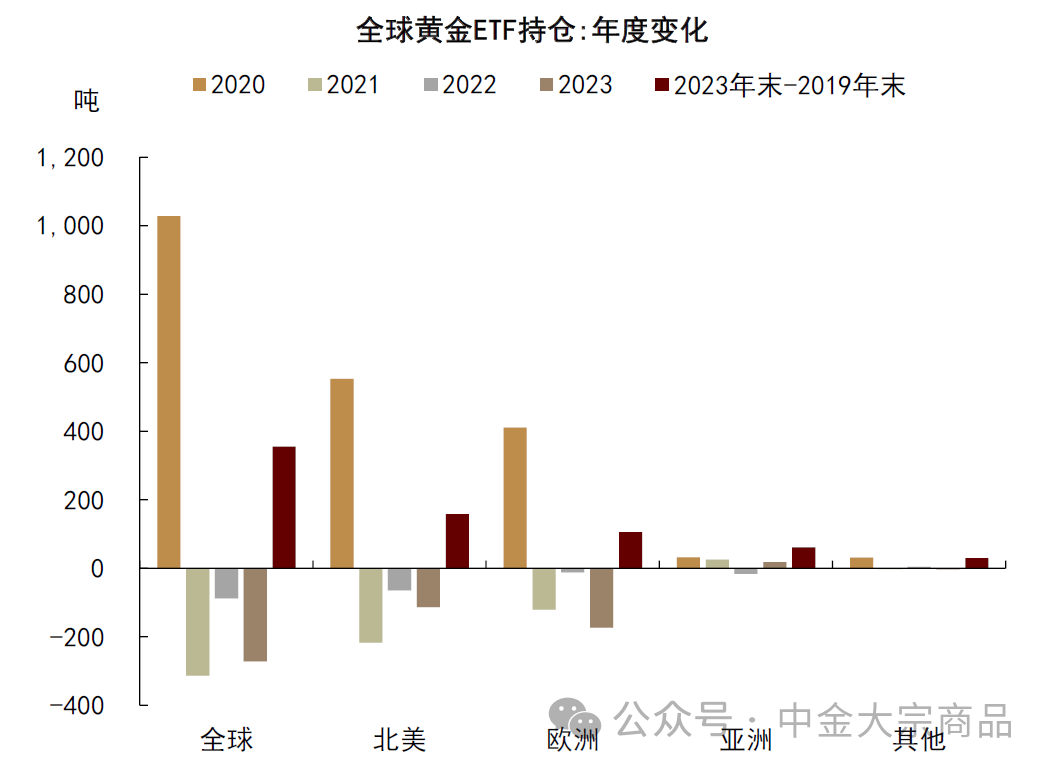

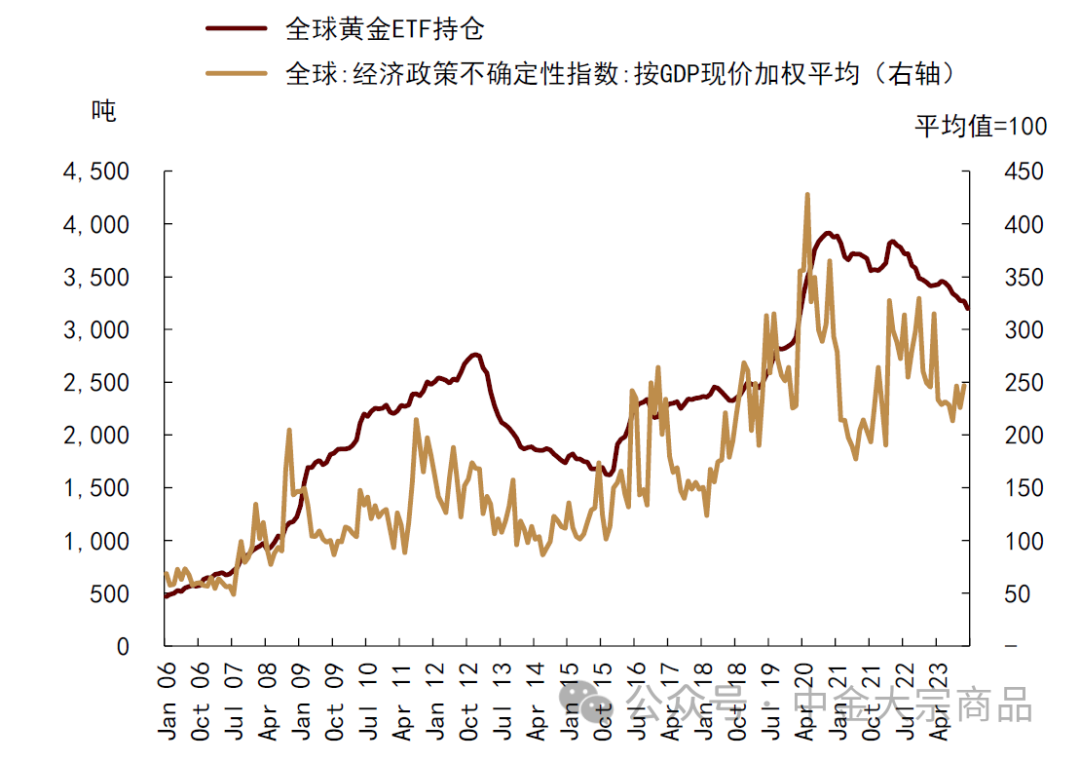

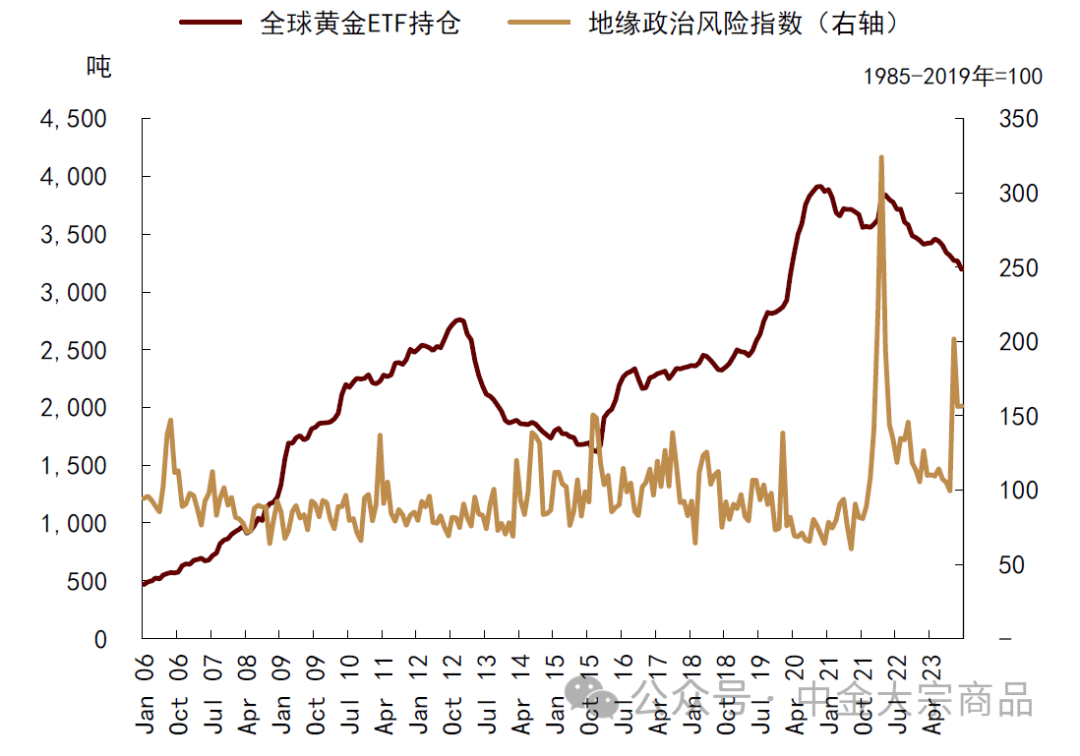

► 全球黄金ETF持仓在不确定性持续的宏观环境中缓慢出清,当前仍处于历史相对高位。截至2023年末,全球黄金ETF持仓约为3199吨,高于2019年末水平约12%。其中,疫后出清余量主要集中在北美和欧洲,亚洲市场则开始贡献部分边际增量。我们认为宏观环境的较高不确定性或为黄金的避险性持仓维持高位提供一定支撑;2021-2023年,全球经济政策不确定性指数均值较2006-2019年水平提升约77%,地缘政治风险指数均值提升约32%,并在俄乌冲突和巴以冲突时阶段性冲高。

图表:全球黄金ETF持仓:分地区

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:疫后全球黄金ETF持仓的出清进程尚未结束

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:全球黄金ETF持仓与经济政策不确定性指数

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:全球黄金ETF持仓与地缘风险指数

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

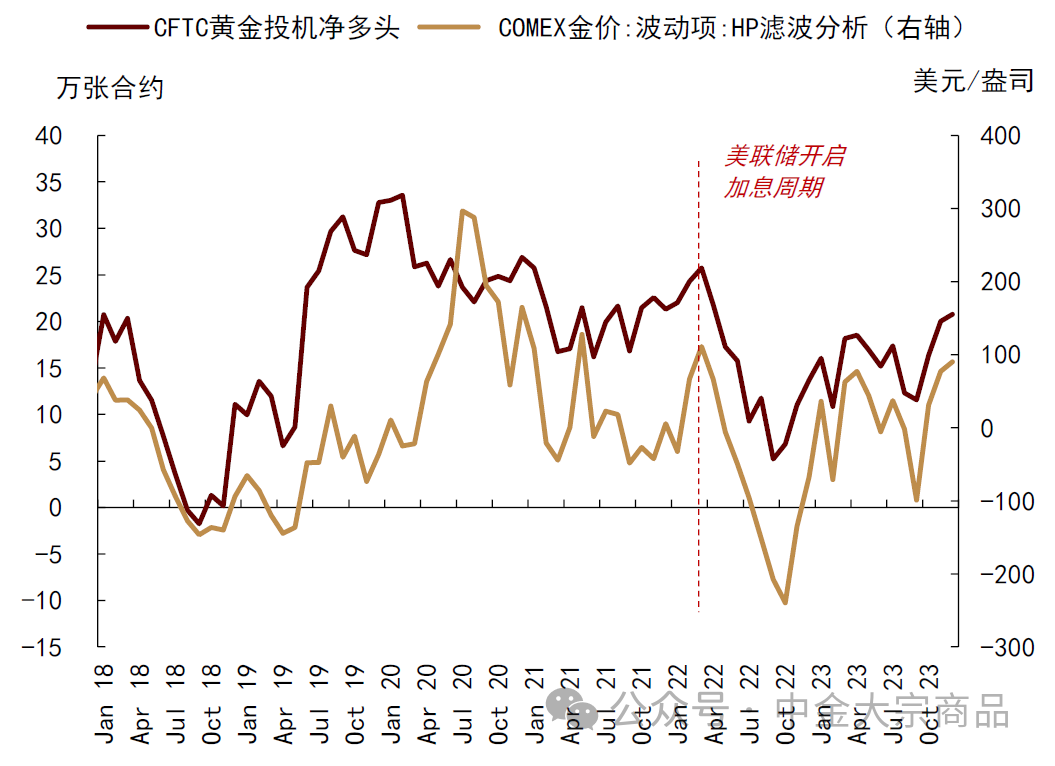

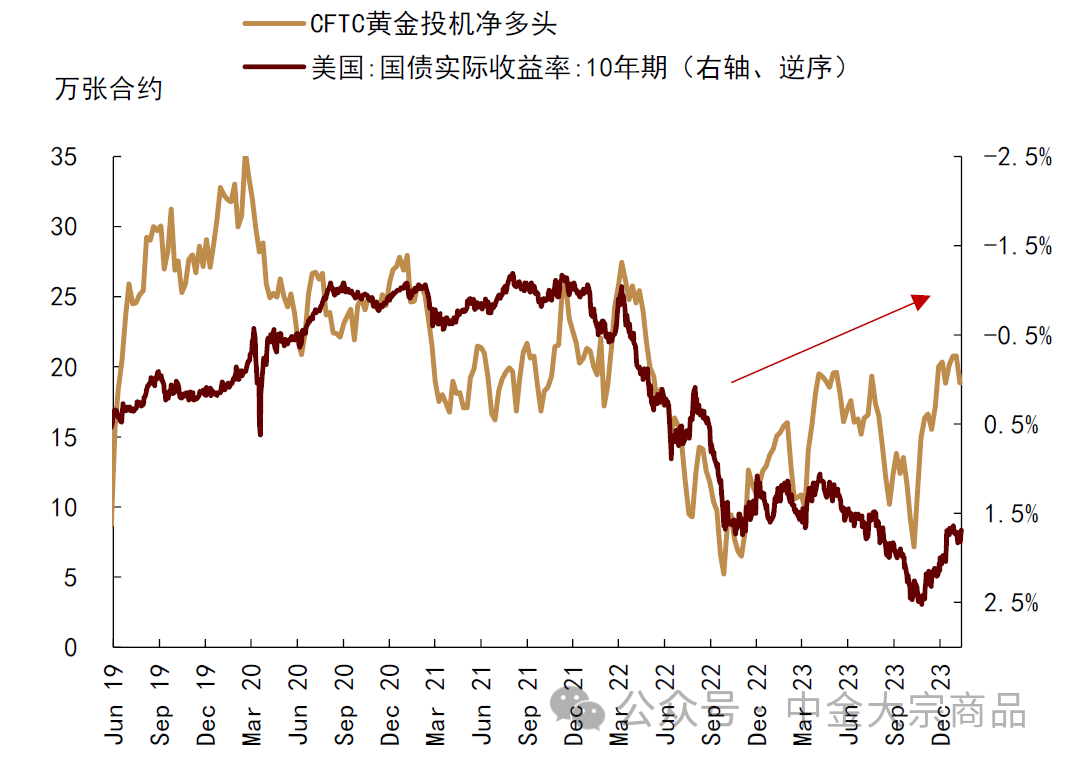

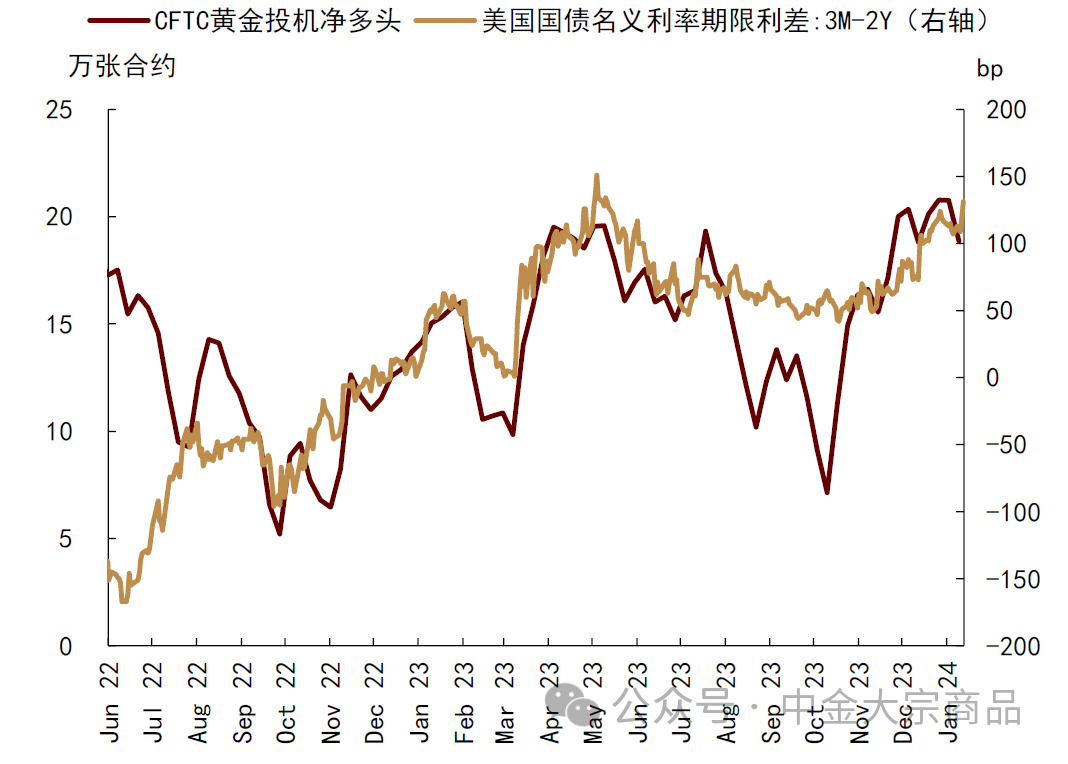

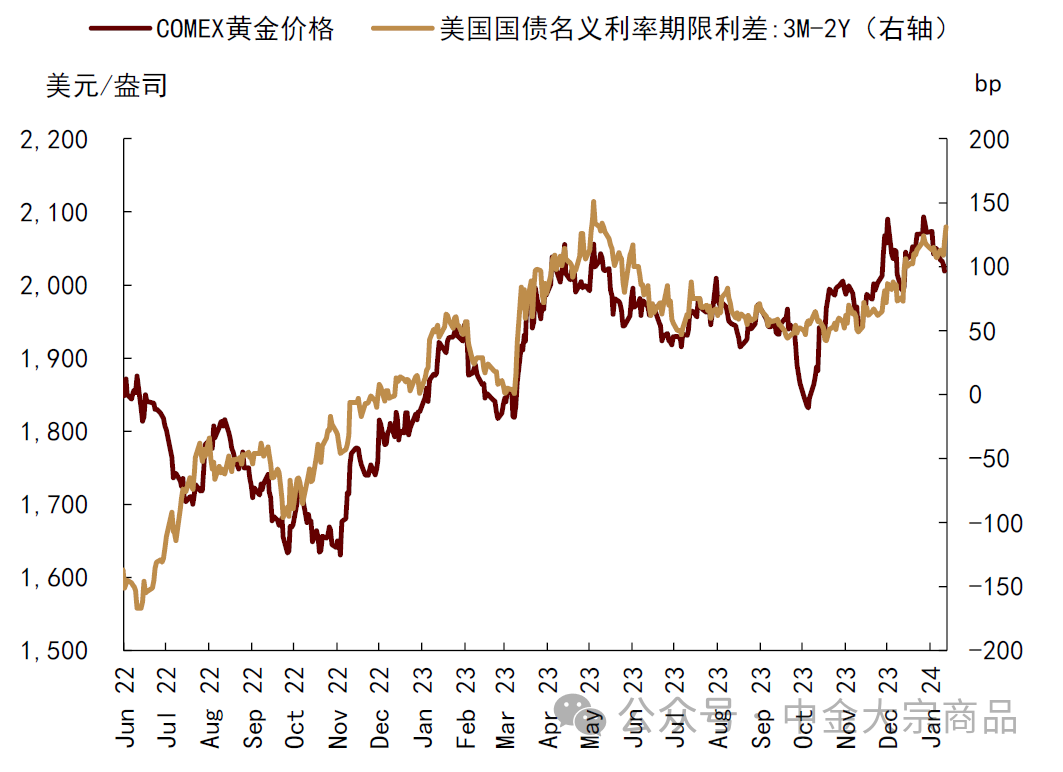

► 投机交易提前定价降息预期,当前或已计入充分。利率及利率预期驱动的投机交易主导2022-2023年金价波动。2023年12月COMEX黄金月度均价升至2046美元/盎司附近,较2022年12月提升约226美元/盎司;据HP滤波分析,其中约158美元/盎司的涨幅来源于波动项、占比70%,趋势项仅贡献了约68美元/盎司的涨幅。在美联储于2022年开启加息周期后,投机交易成为黄金价格波动项的核心驱动。在加息初期,CFTC黄金投机净多头随着美债利率抬升而如期下降,黄金价格波动项持续下行;投机市场从2022年末开始提前交易降息预期,步入“买预期,卖事实”阶段,黄金价格波动项筑底回升。虽然与长期利率走势有所背离,但黄金市场对于降息预期的交易节奏可以在美债利差中得到验证,可以看到,2023年CFTC黄金投机净头寸和由其主导的黄金价格,均与3个月和2年期的美债期限利差保持着较为一致的走势。

图表:CFTC黄金投机净多头与黄金价格波动项

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:CFTC黄金投机净多头与10年美债实际利率

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:降息预期主导4Q22以来的投机头寸变化…

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:…使得当前黄金价格中提前计入降息预期

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

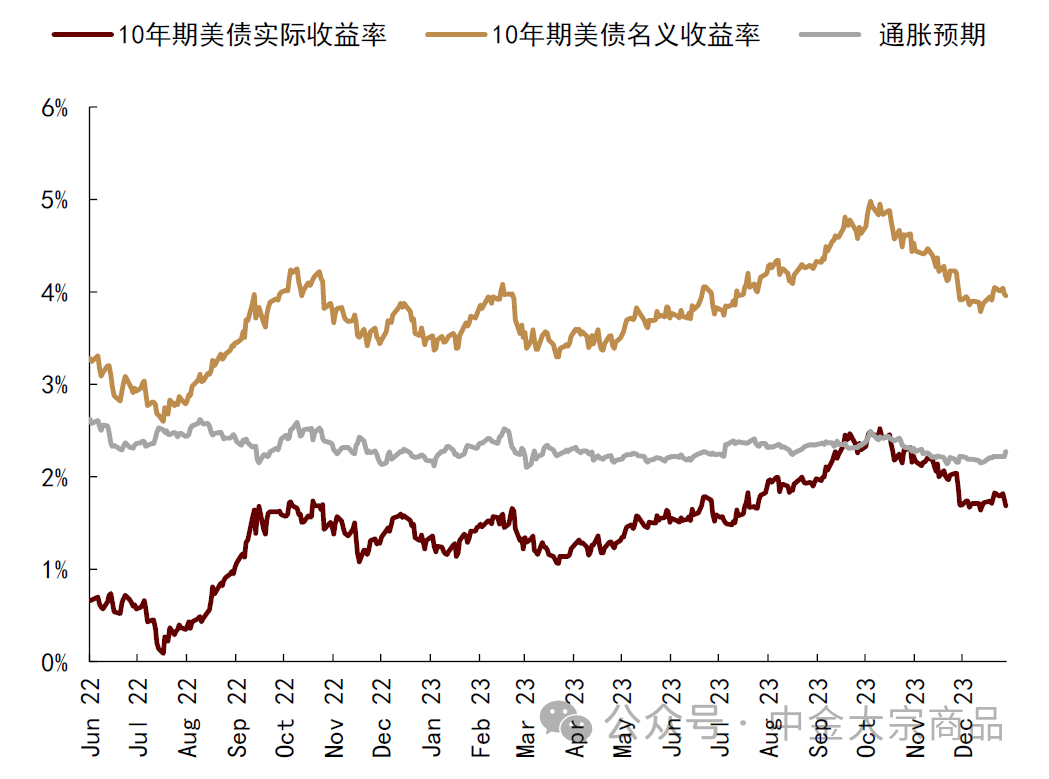

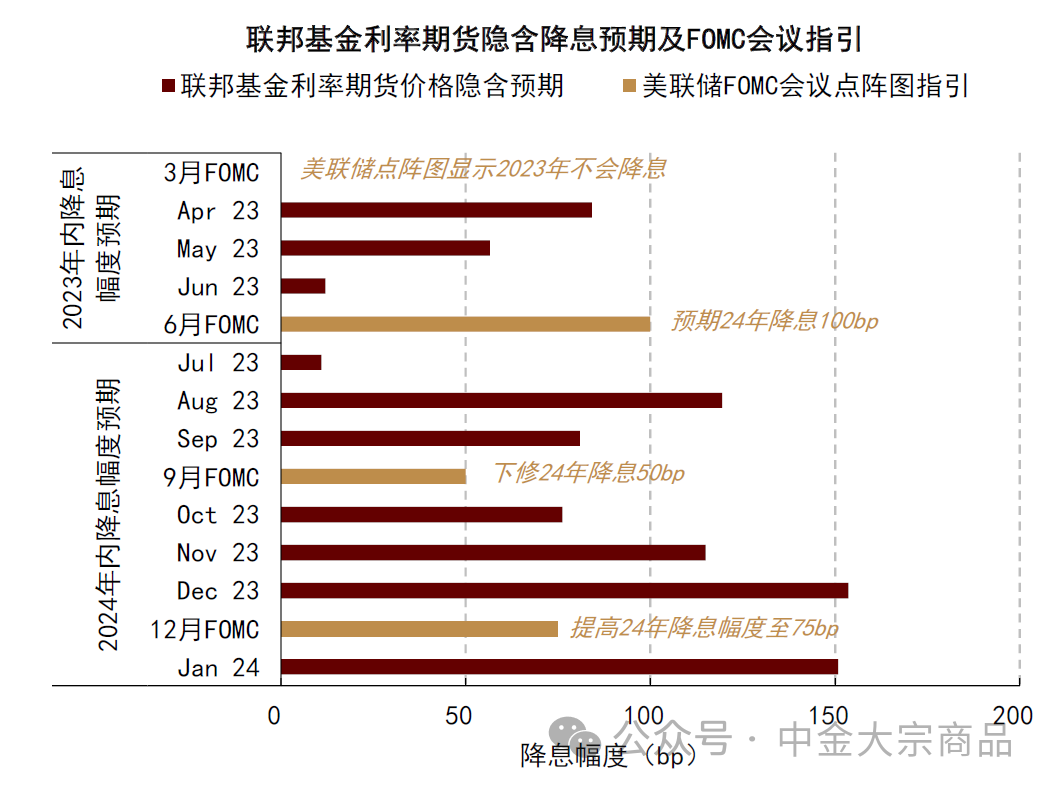

在2023年12月的FOMC会议上,美联储意外转鸽,点阵图显示2024年降息次数或提高至3次,再度触发降息交易。10年期美债名义利率从5%附近大幅下降至3.8%,10年期美债实际利率从2.5%附近下降至1.64%;COMEX金价一度升至2100美元/盎司的历史高位,对应CFTC投机净多头抬升至2022年5月至今高点,我们认为或已较为激进地计入了美联储货币政策将在1Q24正式转向、全年降息125-150bp的预期空间。

图表:4Q23以来美债利率大幅下行

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:市场对2024年降息预期的定价较为乐观

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

预期交易的边际变化或是关键,溢价持续性仍待观察

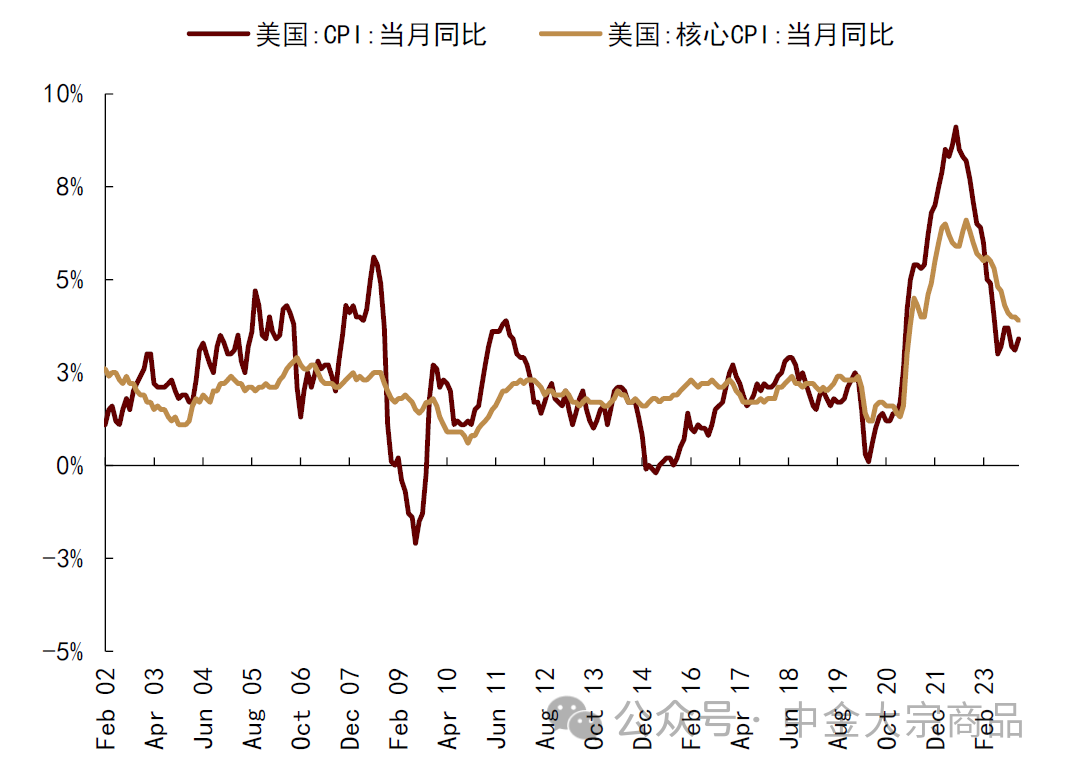

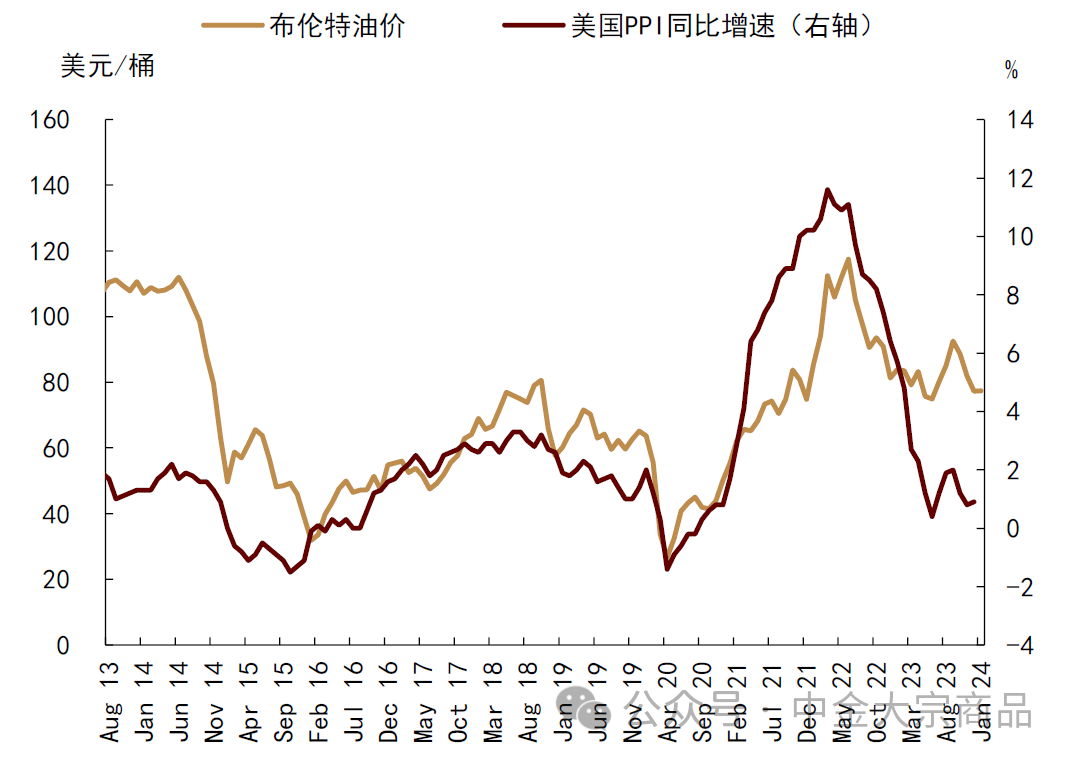

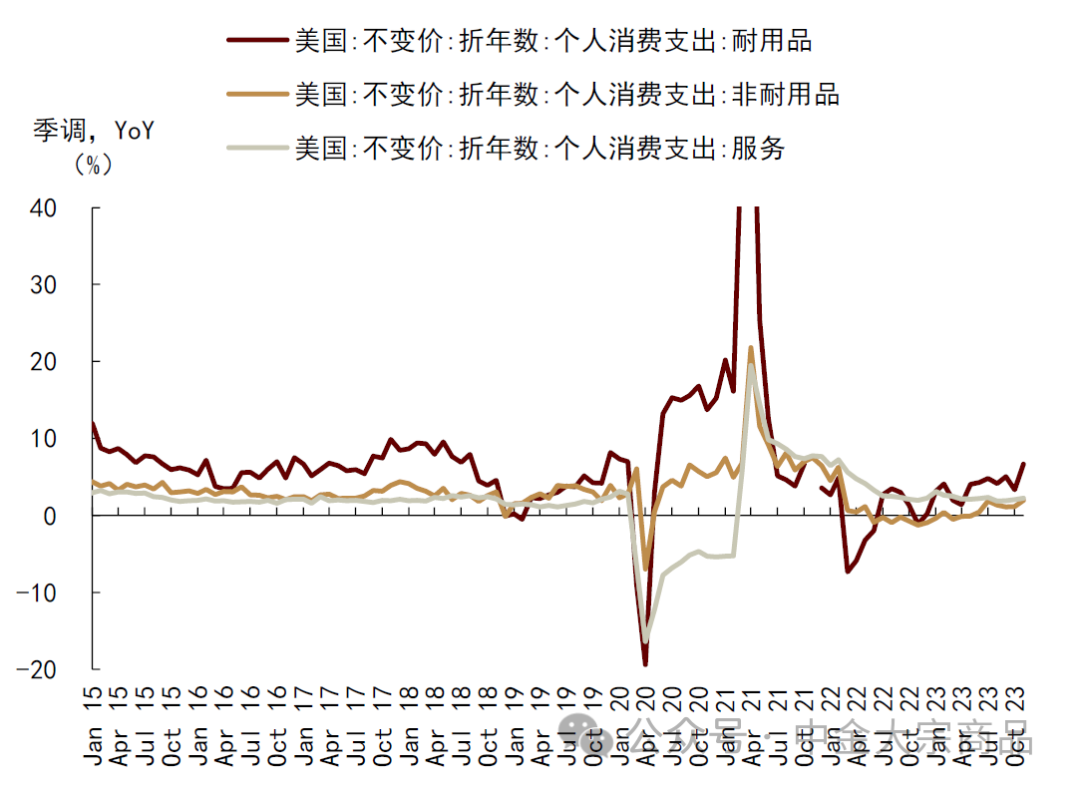

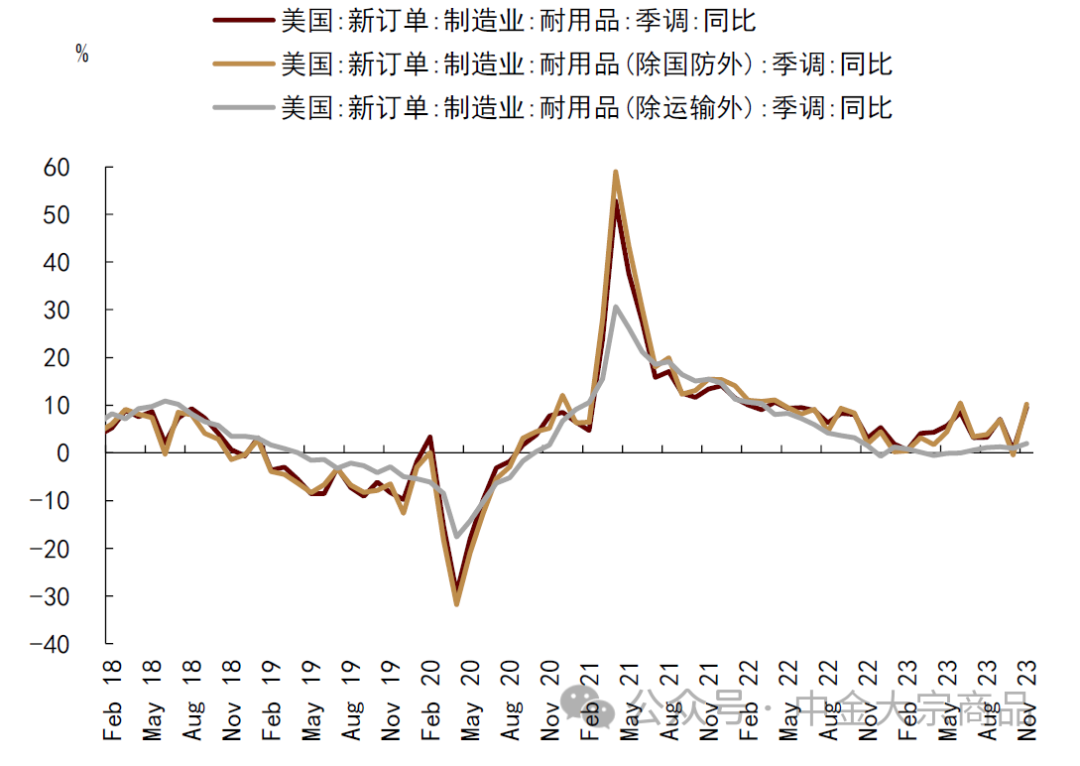

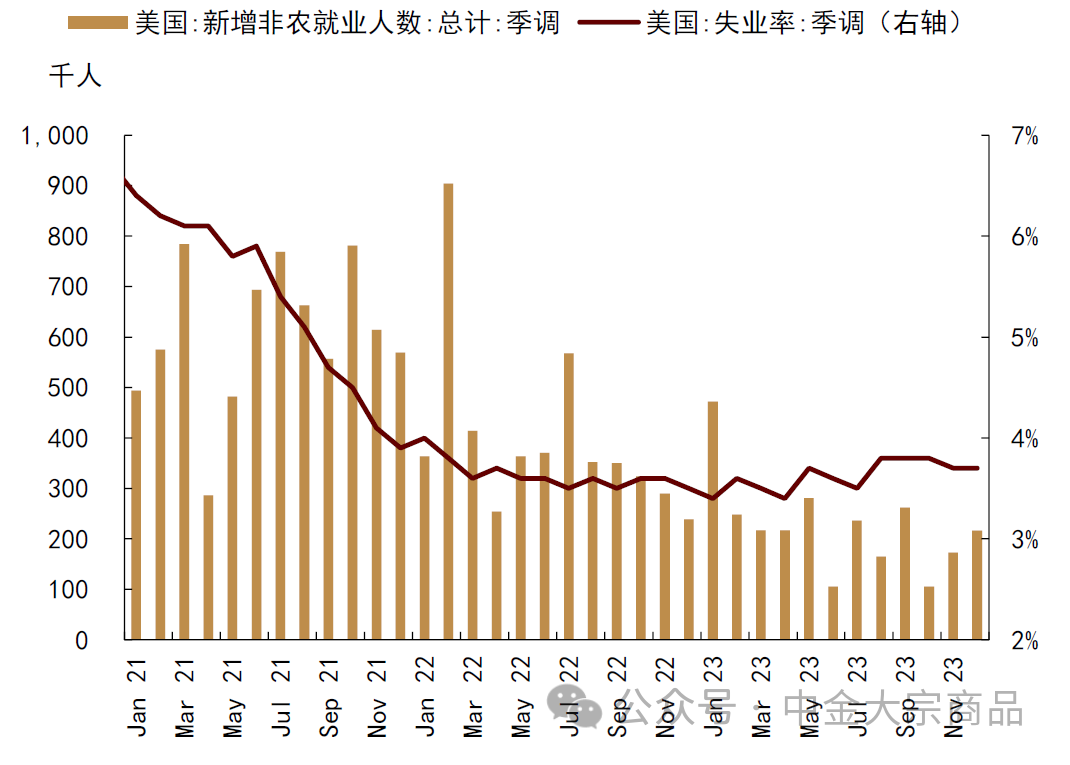

往前看,我们提示黄金价格中的投机溢价或仍存调整空间,利率预期的边际变化或为关键。在2023年11月12日发布的研究报告《贵金属2024年度展望:利率主导,前低后高》中,我们提出2024年黄金市场主线或继续受利率及利率预期主导,目前也仍维持这一判断。2024年伊始,美国通胀超预期反弹,经济增长韧性犹在,降息预期再次回摆。一方面,2023年12月美国CPI同比增长3.4%(前值3.1%)、核心CPI同比增长3.9%(前值4.0%),均高于预期,同期非农薪资环比增速进一步抬升至0.44%,结合我们对原油价格或有望受益于市场预期改善的判断,美国通胀放缓或仍存变数。另一方面,2023年10-11月美国个人消费支出同比延续高位,制造业耐用品订单也在汽车行业罢工扰动后有所反弹,劳动力市场仍然稳健。

我们认为近期宏观数据或促使市场重新评估此前较为乐观的降息预期,并再次进行“卖事实”的调整交易。结合最新进展,中金宏观组将美联储首次降息的时点预期从3Q24提前至2Q24,我们相应上调2024年COMEX金价中枢预测至1950美元/盎司(前值为1900美元/盎司)。因而若中东地缘风险不超预期发酵,我们提示近期降息预期及美债利率调整或为黄金价格带来一定的下行压力。

图表:2023年12月美国CPI同比增速超预期反弹

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:我们提示原油价格回升可能扰动通胀下行

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:美国个人消费支出同比增速回升

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:美国制造业耐用品新订单增速反弹

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

图表:美国劳动力市场维持稳健

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部

投机头寸调整之外,我们提示受益于避险需求的溢价也存在调整风险,同样需要关注预期的边际变化。一方面,我们认为源于央行购金超预期增加的黄金溢价能否持续,或仍需依赖于购金需求能否继续有超预期的表现;从历史经验来看,即使是全球央行在2011年前后从净售金方正式转变为净购金方,为黄金带来的溢价也在购金需求稳定后企稳并出清,金价最终回归市场投资需求主导。此外我们进一步提示,近两年央行购金需求的增量能否持续或也仍待观察。

另一方面,全球黄金ETF仍处在疫后出清阶段,在2023年黄金市场展望报告中,我们曾提出高利率环境下的美国经济衰退风险或成为黄金避险性配置需求的下一稳定支撑,但美国经济短期韧性推迟了避险东风的兑现,欧美银行业风险、巴以冲突等突发事件引发的阶段性情绪恶化也均未能触发持续性的避险买需。目前来看,美国经济衰退的风险尚未完全解除(纽约联储预期未来12个月美国经济陷入衰退的概率仍处于历史高位),或能够为黄金避险需求提供一定支撑;而若美国经济最终兑现了“硬着陆”以外的情形,我们提示或触发风险偏好回暖,并推动黄金避险溢价出清。

图表:对美国经济衰退的担忧尚未解除

资料来源:纽约联储,中金公司研究部

资料来源:纽约联储,中金公司研究部

长期来看,金价要维持2000美元/盎司以上的高位运行,或需公允价值进一步抬升

往前看,我们认为长期而言,黄金价格能否在2000美元/盎司上方维持高位运行,或需公允价值有所抬升,并为价格高位提供更为稳定的支撑。综合以上分析,我们认为或至少需要对应美国潜在经济增速的进一步趋势下移,即若美国经济“硬着陆”情形兑现,并对长期经济增长预期形成压制,我们认为或能够为黄金价格提供预期交易之外的、来自于“水涨船高”的趋势性支撑。在此情形下,我们提示黄金价格或能够在2000美元/盎司上方获得趋势性的上行支撑。

本文作者:郭朝辉、李林惠,来源:中金大宗商品,原文标题:《黄金:水涨船高还是预期交易?》

郭朝辉 执证编号:S0080513070006

李林惠执证编号:S0080122070072

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。