热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

早上好,来看一些热点消息。

周二WTI 4月原油期货收涨1.29美元,涨幅超过1.66%,报78.87美元/桶。布伦特4月原油期货收涨1.12美元,涨幅接近1.36%,报83.65美元/桶。NYMEX 3月天然气期货收跌2.65%,报1.615美元/百万英热单位,受累于美国持续出现暖冬天气。

美国石油协会(API)数据显示,上周,美国API原油库存增加840万桶,库欣原油库存增加180万桶,成品油汽油库存下降330万桶、馏分油库存减少50万桶。

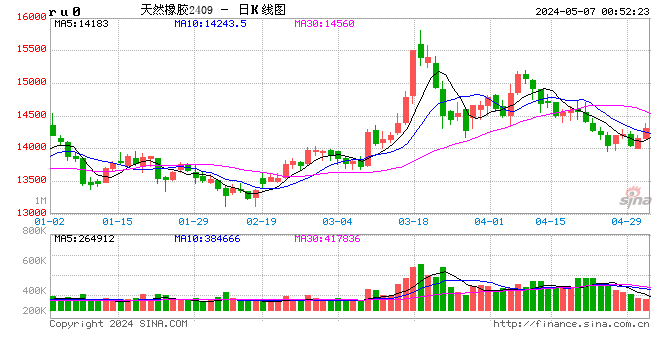

自春节假期归来,国内橡胶盘面延续走强态势。截至2月27日收盘,沪胶期货主力合约RU2405收涨1.6%至13965元/吨;20号胶期货主力合约NR2404收涨2.05%至11925元/吨;合成橡胶期货主力合约BR2404收涨1.73%至13505元/吨。为何节后胶价持续强势攀升?三大胶种各自基本面情况如何?后续预期又是怎样?记者采访多位分析师给出解答。

基本面驱动胶价大涨

国泰君安期货能化分析师高琳琳向期货日报记者表示,节后由于下游轮胎需求恢复较好,同时成本端、供应端支撑均偏强,使得国内三大橡胶期货齐齐走强。在天然橡胶方面,主要逻辑是上游低产季、低库存,下游轮胎工厂开工有所提振,导致价格偏强;在合成橡胶方面,主要逻辑是原料端丁二烯价格坚挺,下游轮胎工厂开工有所提振,使得价格表现偏强。

尤其是在需求端,她表示天然橡胶、20号胶、合成橡胶下游的主要应用领域都是轮胎。春节假期归来,下游轮胎开工恢复情况较好,多数半钢胎企业排产迅速恢复,订单活跃、发货顺畅。同时,全钢胎样本企业工人返岗较为积极,企业产量提升较快,出货逐步恢复。

从供应端来看,在天然橡胶和20号胶方面,上游面临低产季、低库存。随着泰国产区逐渐临近停割,全球天然橡胶逐渐进入低产季,原料供应偏紧,叠加泰国工厂原料库存处于历史低位,补库需求较强,推动原料价格走高。此外,还有外盘日胶大涨的情绪带动。虽然TOCOM烟片胶合约与RU、NR的交割品不同,价格参考意义不大,但近期TOCOM烟片胶价格的持续走高仍对国内市场情绪有所利好影响。

中信期货橡胶研究员魏宇表示,近期深浅色胶均有不错的上涨表现,其中NR盘面表现明显更强。他认为,胶价大涨的驱动依旧是来自基本面。在供应端,目前泰国南部进入高产期尾声,产量释放相对顺利,但原料价格依旧高企,造成了生产利润的严重倒挂。而这意味着未来一段时间内进口量的减少,所以供应端短时间内维持偏低的判断,供应压力会越来越小。

在需求端,下游轮胎春节后表现良好,近两日在现货价格不断走高的情况下,下游采购情况也表现不错。其中,半钢胎维持了预期中的景气表现,而全钢胎表现虽相对偏弱,不过在北方寒流结束后,依旧可以期待物流运输以及终端开工恢复的带动作用。除了国内基本面提振外,海外需求向好造成的内外价差大幅低于往年同期也是NR期货的上涨驱动之一。

在合成橡胶方面,魏宇认为,其上涨依旧要归功于成本端的带动。丁二烯价格在春节假期后快速拉高,近一周上涨幅度近9%,达到2022年6月以来的最高点。他表示,丁二烯价格偏强主要是因为亚洲地区供应偏紧,国内存在出口套利机会提振价格。

高琳琳表示,丁二烯短期价格偏强运行的核心原因,主要是在目前内外价差下,出口套利窗口的出现。在国际价格坚挺背景下,丁二烯存在出口预期,贸易商挺价意愿强,市场上可流通的低价货源少,此外下游仍有部分刚需采购。成本端丁二烯价格延续偏强态势,对合成橡胶价格形成明显的下方支撑。

另外魏宇表示,在春节假期后丁二烯下游主要产品开工均有所恢复,对丁二烯的消费形成提振。此外,合成橡胶下游的半钢胎需求较强表现也是支撑胶价的因素之一。

上涨持续性有待进一步观察

后续来看,高琳琳预计,天然橡胶价格短期宽幅振荡,需要关注下游轮胎厂的原料补库节奏。目前部分轮胎企业产能利用率仍处于提升阶段,随着企业产量继续恢复性提升,产能利用率将进一步走高。当前处于海外低产期,原料缩量程度超预期,同时叠加上游工厂低库存情况,原料价格易涨难跌,供应端紧张推涨胶价表现。不过还需注意,假期过后,天胶社会库存高位运行,需求端开工有提振,但原料补库节奏尚需时间启动,胶价上涨持续性还有待进一步观察。

在20号胶方面,她预计月内价格呈现振荡偏强,需要关注内外价差收窄途径。20号胶的上下游情况与天然橡胶类似,都偏利好。除此之外,NR内外价差倒挂也值得关注。国内外价格倒挂或使得进口小幅承压,有利于国内高库存去化。目前来看,国际需求没有明显的回落趋势。后市美联储降息或将进一步刺激主动补库,因此通过中国去库来抬升内盘价格的可能性更大。

在合成橡胶(丁二烯橡胶)方面,她预计价格将偏强运行,需要关注上游丁二烯供应恢复情况。合成橡胶下游轮胎需求端与天胶情况类似。而上游丁二烯维持高价表现,导致合成橡胶生产接近亏损,开工率有所下降。在库存方面,目前合成橡胶生产企业库存偏高,预计在成交较为清淡的背景下,其自身基本面压力仍偏大,但由于原料端丁二烯表现坚挺,对合成橡胶价格形成明显的下方支撑,预计价格维持偏强运行。后续值得关注的是丁二烯供应恢复情况,2月丁二烯行业开工率伴随部分装置复产开始回升,日度产量有所提高,整体供应逐渐增加。

魏宇认为,在新年份开割之前,天然橡胶市场的主要运行逻辑将会集中在国内需求的改善程度以及内外价差的修复情况。同时,还需要关注这段时间下游轮胎较好表现的持续性,还有库存能否走出明显的去库势头并得到有效去化。但同时需要警惕原料成本不断走高对下游消费的抑制作用。在内外价差方面,目前橡胶外盘并没有明显走弱的趋势,内盘继续补涨促使价差回归或是另一运行逻辑。此外对于合成橡胶来说,依旧是以成本逻辑为主,目前从消息面来看,原料价格依旧有偏强的概率,需关注原料不断上涨后,下游是否会出现负反馈。

短期内,他认为三大橡胶期货盘面依旧会有一定的上行空间,整体走势偏强,NR>BR>RU。其中,天然橡胶期货需要关注的点在于深色胶社会库存,下游轮胎开工情况、库存情况。此外随着时间推移,可以关注海外产区是否会出现因厄尔尼诺而导致开割推迟的现象。合成橡胶期货则需关注原料端丁二烯库存变动以及检修计划等。