热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:建信期货研究服务

期货从业资格号:F03094925

一、事件:

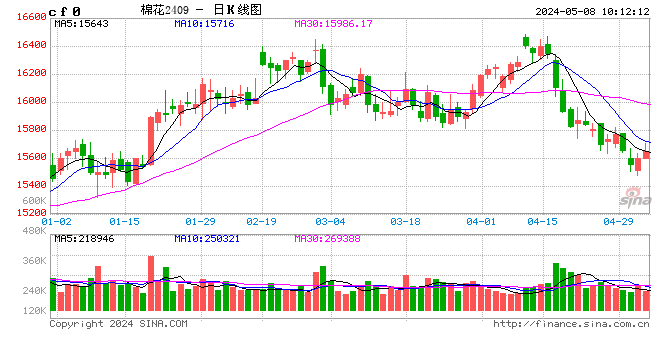

2月27日夜盘,外盘棉价小幅回调后进一步拉升,收盘主力合约涨停,最高点位达到98.80美分/磅。美棉的偏强走势逻辑较前期没有太多变化。仍然体现在美棉签约销售进度达到出口目标的90%,2月USDA供需报告下调美棉期末库存至61万吨,低位库存以及同比下降的可交割比例引发逼仓行为,基金净多头连续大幅上涨,同时近两周美元指数走弱,美棉价格势如破竹。

二、点评:

从美棉走强的支撑因素一个个解析来看。最新的周度出口销售报告显示,截止2月15日当周,2023/24美陆地棉周度签约2.96万吨,周降19%,较前四周平均水平降48%;其中孟加拉签约1.15万吨,土耳其签约0.78万吨;2023/24美陆地棉周度装运5.79万吨,周降8%,较前四周平均水平降4%,其中中国装运2.36万吨,越南装运1.04万吨。在美棉的上涨过程中,陆地棉周度签约已经连续两周环比下降,越南和中国买家陆续缺席,高位棉价对于需求的抑制正在体现。2月USDA供需报告中美棉61万吨的期末库存对应历史运行区间在80-120美分/磅之间,当前已经达到了中位水平,进一步向上需要额外的驱动力量,在高位棉价抑制需求的情况下,后续供需报告中进一步下调美棉库存的预期减弱,此外全球棉花仍处于供大于求的背景之下区域间的不平衡只是暂时的矛盾点。在基金净多的连续增仓下,目前净持仓量已经达到了今年同期的高位水平,进一步推动的空间相对有限。

而从郑棉的走势来看,虽然节后整体跟随外盘的涨跌走势波动,但上涨幅度明显弱于外盘,目前仍处于16000-16500的震荡区间之内。因为国内的供需情况整体弱于美棉市场。首先从产量方面来看,截止到上周新棉的加工量已经超过550万吨,而近期盘面的注册仓单量仅是平和缓慢增长,截止目前有15331张,合约61万吨,上方的套保盘压力仍有待释放。进口棉方面2月船期美棉强劲,3-5月份船期巴西棉接替,预计今年上半年进口数量处于同期偏高水平。而需求端元宵节后市场新增订单暂无明显放量,下游开机基本恢复至正常水平,棉纱市场报价近期有所下调,旺季不旺预期增强。所以整体来,截止一季度末国内市场棉花供需预计维持宽松格局,上涨基础不及外盘。

3月份市场交投逻辑将逐渐向新年度棉花的种植面积转换。从气象局最新预测来看,本次厄尔尼诺事件(从2023年5月开始)自2024年1月以来开始衰减,峰值出现在2023年12月,是一次中等强度的厄尔尼诺事件。在往期的气象专题也提出过,在厄尔尼诺事件峰值回落的年份,全球棉花产量上升的概率较高,以美国、印度以及巴西的产量上升为主。同时从当前粮棉比价的走势来看,棉花种植面积提升为大概率事件。所以在郑棉自身基本面支撑不足,市场交易重心切换的阶段,郑棉高位回调看待。

风险提示:

我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成投资者据此做出投资决策的依据。