热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

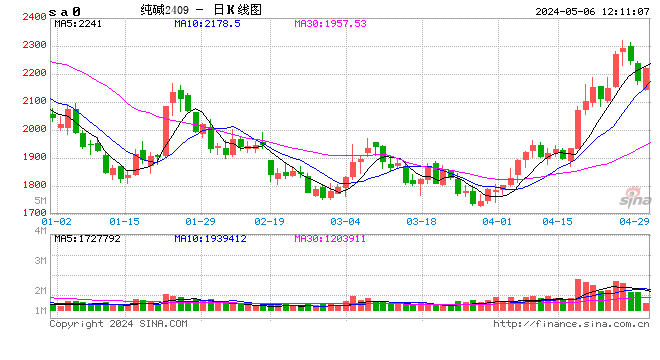

自9月下旬开始,纯碱产量快速抬升,随着供给紧张态势的缓解,现货价格进入下行态势。截至本周初,华中低价轻碱报至2100元/吨出厂,重碱报至2500—2600元/吨,同比分别下跌950元/吨、700元/吨。10月以来,平均每周现货价格下调150元/吨以上,现货下跌速度堪比5月。

目前,远兴能源阿拉善项目两条产线已经满负荷运行;第三条产线据悉已经投料,预计10月底将可满产;第四条产线预计12月投料量产。金山化工五期项目纯碱装置已经投产,但合成氨装置据悉开车仍不顺利。虽然今年最大的两个新增产能投产晚于预期,但截至上周周度供应已创70万吨的历史新高,行业已跨过产能过剩的周期拐点。截至上周四,碱厂库存达37.73万吨,较前低增加25.26万吨,业内对累库已经形成共识。通过对供需表推算,当前周度刚需在63万吨左右,即未来每周供给过剩将逾7万吨。

我国纯碱出口8月下滑至10.8万吨,9月进一步下滑至5.61万吨,脱离过往15万—20万吨/月的高位水平。同时,9月进口15.97万吨,继5月后再次大幅上升。9月,我国纯碱净进口10.35万吨,较7月大幅上升25万吨左右。净进口增长主要源于内外价差的变化。由于8—9月国内现货价格大幅上涨至3000元/吨以上,而同期东南亚转运纯碱到岸价据悉在2400元/吨左右,内外盘价差再度拉开。一方面,玻璃厂、贸易商加大进口;另一方面,碱厂削减出口订单,共同造成了净进口的大幅上升。据了解,目前出口订单外商意向价格在2200元/吨左右,国内现货价格刚刚靠近,预计10月出口也将处于低位水平。

纯碱上一轮产能过剩发生在2018—2020年。2018年12月至2019年1月,由于金山化工、盐湖镁业及若干厂家集中扩产,两个月内纯碱有效产能上升了188万吨,涨幅达6%。彼轮产能扩张之后,由于2019年夏季检修对冲了部分供应增量,直至当年三季度纯碱价格才开始趋势下行。2019年9月至2020年7月,彼轮下跌持续了11个月,轻碱最低价格一度报至980元/吨出厂。从利润角度看, 2020年初氨碱法开始亏损,最高亏损触及280元/吨;联碱法于2020年3月开始亏损,最高亏损100元/吨。在此轮供给过剩中,产能出清主要发生在2019年10月至2020年2月,因高成本碱厂退出有效产能下降了100万吨。2020年3—7月亏损严重阶段反而没有产能退出。

本轮周期中,除去初期因成本明显劣势而退出的厂家,其余厂家度过了5个月的严重亏损期,同时现货价格也一度跌破了现金成本。2023年年末、2024年年末、2025年年末纯碱产能还会有阶梯式增长,本轮产能过剩周期预计更长、过剩幅度更大。同时,由于2021年至2023年第三季度碱厂生产利润整体较好,过去的利润积累将给予厂家更强的亏损承受能力。由此可以推断,未来相当长的一段时间内,行业将进入持续亏损的成本比拼阶段。

当前,供给过剩刚刚开始,现货生产仍有利润,市场尚处于周期初期阶段。节奏上,碱厂累库加速、订单不佳,现货快速下跌态势或暂难转变。价格上,虽然纯碱2401合约及远月合约价格已经低于成本,但结合2018—2020年经验来看,纯碱还有下行空间。建议产业积极把握机会,运用期货工具,保障销售收入。(作者单位:长江期货)