热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 原油:

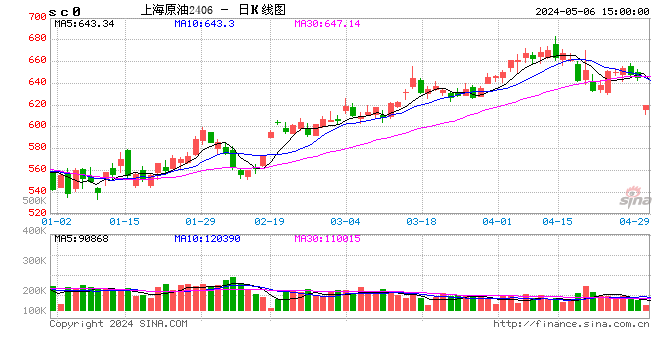

周一油价重心回落,其中WTI新换12月合约收盘下跌2.59美元至85.49美元/桶,跌幅为2.94%。布伦特12月合约收盘下跌2.33美元至89.83美元/桶,跌幅为2.53%。SC2312以671.8元/桶收盘,下跌20.4元/桶,跌幅为2.95%。欧盟领导人呼吁冲突在本周“人道主义暂停”,以便援助能够送达加沙的巴勒斯坦人,法国和荷兰领导人将在本周访问以色列。伊朗、土耳其、俄罗斯以及阿塞拜疆、亚美尼亚、格鲁吉亚六个国家外长在伊朗德黑兰召开了“3+3”国家外长会议。会后,六方发布联合公报。公报强调了各国应在睦邻友好的基础上发展友好关系的重要性,强调应和平解决争端,尊重各国主权、政治独立和领土完整以及国际公认的边界不可侵犯。各国外长还就加沙地带的局势交换了意见,他们强调需立即停止针对无辜平民的袭击行为。市场再度考量中东地区外交斡旋的进展,但因此而造成供应担忧的风险有所缓和。油价震荡反复运行,有待后市地缘局势的进一步好转,但整体来看市场的风险因素也在累积,对油价的驱动向下。

燃料油:

周一,上期所燃料油主力合约FU2401收跌3.07%,报3384元/吨;低硫燃料油主力合约LU2401收跌1.73%,报4652元/吨。受科威特Al-Zour炼厂出口减少的支撑,亚洲低硫燃料油供应紧张,但近期低硫东西套利窗口在扩大,船期数据显示有几批船货已被预定运往新加坡。高硫方面,俄罗斯和中东供应持续增加,叠加来自墨西哥和土耳其的高硫资源供应也在恢复,9-11月都有船货抵达。高硫存在供应压力增加的预期,价格以承压运行为主,而低硫供应再度收紧,价格表现或较高硫更强,关注油价的波动。

沥青:

周一,上期所沥青主力合约BU2311收跌1.23%,报3614元/吨。截至10月17日,国内沥青54家样本企业厂家周度出货量共49.3万吨,环比增加4.6万吨或10.3%。从供应端来看,在当前利润修复之下,部分炼厂仍有释放合同或复产转产的意向,不过11月地炼排产进一步减少,显示进入淡季之后沥青供应压力将有所缓解;节后出货量受到赶工需求支撑再度反弹,但随着“金九银十”进入尾声,需求将再度下滑。在此之前沥青盘面和现货价格表现暂以持稳为主,关注供应端变动和油价的波动。

橡胶:

周一,截至日盘收盘沪胶主力RU2401上涨25元/吨至14480元/吨,NR主力下跌0元/吨至11025元/吨,丁二烯橡胶BR主力上涨225元/吨至12975元/吨。昨日上海全乳胶13150(+0),全乳-RU2401价差-1320(+90),人民币混合12200(+0),人混-RU2401价差-2270(+90),BR9000齐鲁现货12600(+0),BR9000-BR主力-215(+55)。当月全球轻型车销量同比增长8.5%至800万辆,1-9月的累计销量也同比增长10.2%至6600万辆。欧洲汽车制造商协会数据显示,2023年9月欧盟乘用车销量同比增长9.2%至861,062辆,已连续第14个月增长。全球汽车销售表现同比与累计同比双增,利好国内轮胎产量与出口,需求稳中向好,但轮胎生产成本仍处于相对高位,开工率短期以窄幅震荡为主,橡胶价格存在底部支撑。

聚酯:

TA401昨日收盘在5694元/吨,收跌1.35%;现货报盘升水01合约8元/吨。EG2401昨日收盘在4078元/吨,收涨0.05%,基差增加14元/吨至-84元/吨,现货报价3960元/吨。PX期货主力合约2405收盘在8318元/吨,收跌1.09%。现货商谈价格为1016美元/吨,折人民币价格8566元/吨,基差走扩31元/吨至242元/吨。嘉兴一套100万吨/年的MEG装置目前正在升温重启中,该装置此前于10月中上旬临时停车。山西一套30万吨/年的合成气制MEG装置近日重启中,预计本周出产品。截至10月23日,华东主港地区MEG港口库存约115.9万吨附近,环比上期减少2.6万吨。江浙涤丝产销局部放量,平均估算在100-110%左右。聚酯季节性需求拐点,下游库存水平持续走高,聚酯负荷有回落预期,PX基本面偏弱,价格承压下行,PTA加工费修复,PTA供需双弱,价格短期震荡为主;MEG装置变动较多,港口库存小幅去库,价格低位区间震荡。

甲醇:

9月中国甲醇进口量在133.32万吨,较8月份增5.13万吨;其中1-9月累计进口总量达1056.65万吨,较去年同期增126.35万吨,增幅13.58%,且该阶段多个月份单月进口体量超130万吨以上高水平。预计11月国内甲醇维持相对高位水平;而2023全年看,预计中国甲醇进口总量攀升至1450万吨左右,较2022年增幅或达18.61%,因而进口仍表现较为充足,今年海外气价的扰动也对价格支撑有限。目前甲醇行业开工率仍保持在75%左右波动,供应端相对充裕;然基于久泰托县停车、本周兖矿榆林一期检修等,叠加宁夏部分烯烃仍存外采预期、贸易商持货成本偏高等因素,内地与港口现货预计将呈现分化走势。盘面主力合约期价再度跌落至2400元整数关口下方,预计期价仍将承压运行。

尿素:

周一尿素期货价格走弱,主力合约收盘价2209元/吨,跌幅2.86%。现货市场明显走强,周末至今国内各地区尿素现货价格上调幅度20~80元/吨不等,山东临沂地区市场价格上调至2510元/吨。基本面来看国内供应压力仍有提升,昨日行业日产量提升至18.22万吨的绝对高位。但目前厂家订单尚可,报价也仍存支撑。需要警惕的是经过价格不断上涨,下游对高价的抵触心理渐显,新单成交略有放缓迹象。另外,盘面的扰动因素多来自于出口的不明朗。新一轮印标价格出炉,价格上对国内存在支持,但中国货源能否参与、后期印度还盘价格及最终成交量仍有待进一步验证。整体来看,当前国内尿素市场供应高位,国际市场及出口的不确定性给盘面带来较大扰动,预计尿素期货价格延续宽幅震荡趋势,短期或仍偏强,警惕中下游抵触情绪、出口不及预期风险。

纯碱&玻璃:

周一纯碱期货价格偏弱震荡,主力合约收盘价1690元/吨,跌幅1.69%。玻璃期货价格走势更弱,主力合约收盘价1606元/吨,跌幅3.02%。昨日夜盘纯碱偏强、玻璃偏弱。

纯碱现货价格继续向下松动,华中、华南地区重碱价格下调100~200元/吨不等,其余价格下调多以轻碱为主。供应因个别装置运行故障,行业开工小幅下降至87.73%,绝对水平仍偏高。需求方面,下游采购仍不积极,市场刚需推进为主,部分对高价存在抵触情绪。整体来看,纯碱市场情绪仍偏弱,期、现价格大趋势仍以向下为主。短期市场干扰因素较多,不宜过分看空,趋势上继续以区间震荡思路对待,关注原料成本、产能推进及宏观情绪变化。

玻璃方面,国内均价继续小幅下滑。市场产销偏弱,昨日各地区产销均未达到100%,局部厂家优惠促销但成效一般。玻璃市场需求依旧偏弱,预计盘面也将继续偏弱运行,持续关注终端地产需求释放情况、下游资金情况及相关政策导向。

烧碱:

周一烧碱期货价格偏强震荡,主力2405合约收盘价2545元/吨,小幅上涨0.28%。昨日夜盘烧碱期货价格偏弱运行。10月中旬以来部分厂家检修落实,供应端小幅下降,企业库存小幅回落。但现货价格昨日仍明显下降,山东下游企业采购价格下降带动市场氛围走弱。未来北方部分装置有重启预期,供应存增量预期,但需求端观望心态浓厚。整体来看,烧碱市场暂无明显利好因素,盘面中枢下行为主。鉴于短期盘面跌幅较大且基差偏高,关注是否存在修复性反弹契机。

![瑞达期货股票同花顺[机构看盘]瑞达期货:铜主力合约震荡走弱](/aiimages/%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%E8%82%A1%E7%A5%A8%E5%90%8C%E8%8A%B1%E9%A1%BA%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%EF%BC%9A%E9%93%9C%E4%B8%BB%E5%8A%9B%E5%90%88%E7%BA%A6%E9%9C%87%E8%8D%A1%E8%B5%B0%E5%BC%B1.png)