热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

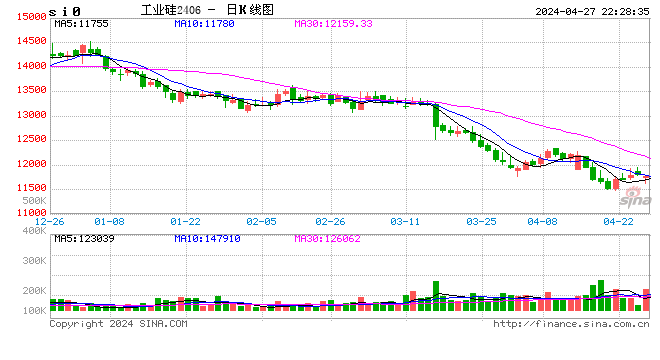

近期,工业硅期现货价格皆出现回落,但跌幅相对有限,周跌幅多集中在1%—2%区间。与之形成对比的是,主产区硅企稳价、涨价积极,基于下游订单情况的良好表现,上周后半周西北大厂上调工业硅价格100—300元/吨,西南产区硅企则基于电力成本的增加,让利出货意愿下降,转为囤货挺价。

有机硅产出不减反增

工业硅产出节节新高,且增产仍主要来自于新疆以及三大产区之外的硅企。尽管如此,目前新疆产区无论是产出水平还是开工水平均未达到近一年的峰值,三大产区之外的硅企开工水平距离近一年的峰值仍有10个百分点以上的差距。因此,我们认为,上述区域仍有进一步的增产空间。对于西南产区而言,四季度最大的变化在于电力成本上调下的企业减产降负。10月中旬,云南德宏等产区工业硅电价率先上调,拉开了西南产区电价上调的“序幕”,预计10月下旬开始四川、云南工业硅开工将陆续下降。

继10月上旬有机硅企业减产降负后,基于行业亏损的现状以及终端需求改善乏力的预期,市场普遍预期有机硅减产将会持续。但由于下游补库需求的“介入”,有机硅生产企业上调有机硅价格的同时,部分有机硅企业进一步提升生产负荷,致使有机硅DMC总产出不减反增。但从终端下游表现来看,建筑领域延续10月以来改善乏力的特点。进入11月后,纺织企业开工将季节性下降,因此整体有机硅需求预计稳中趋弱,补库结束后,有机硅价格大概率仍将下行。

目前硅片产出仍维持9月下旬以来的高位,继续保障硅料的高需求。在此背景下,多晶硅企业进一步增产,继续拉动工业硅需求。但市场基于产业链负反馈的影响,普遍对下一个订单采购窗口期的硅料价格悲观,这也意味着多晶硅企业的利润进一步压缩,进而使多晶硅维持增产的概率降低。基于9月下游汽车行业的良好表现以及四季度汽车产销节节攀升的规律性,预计汽车行业对于铝合金需求的拉动依然强劲。在此背景下,铝合金开工有望保持回升,同时库存进一步去化,利好铝合金价格的同时,亦利好上游工业硅需求。

期现库存首现双降

在需求持续改善的作用下,工业硅流通环节库存再次下降,且工厂端和港口端库存皆下降,此举同样利好工业硅企业积极复产增产。不仅如此,受11月底期货仓单集中注销的影响,自上周开始,期货仓单整体呈下滑态势。工业硅库存双降,叠加供给创新高,进一步印证了工业硅需求端的强劲表现。预计在旺季结束前,工业硅库存将继续下降。

综上所述,国庆节后工业硅供需两端继续呈现高位改善的势头,叠加旺季背景以及期货仓单集中注销临近,工业硅现货以及期货库存双双回落,配合主产区硅企挺价,预计10月下旬工业硅期现价格在维持当前振荡格局的基础上仍有上涨的可能。具体操作上,建议投资者继续寻找逢低做多的交易机会,工业硅生产企业在旺季阶段可结合企业生产经营情况,对生产利润进行保值。(作者单位:云财富期货)