热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

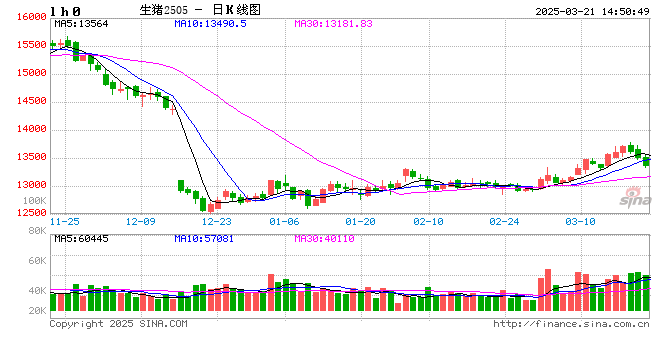

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 对于生猪而言,在前期报告中我们指出,3月以来现货表现不及我们之前预期,问题出在供应量,在供应去化的过程中市场会关注两个方面的机会,其一是去产能带来的周期见底机会,其二是去库存带来的阶段性反弹机会。随着生猪期现货的反弹,市场首先需要评估其上涨性质,考虑到各机构预计的能繁母猪下降幅度缓慢,且仔猪养殖亏损持续时间较短,近期生猪期现货反弹反而不利于产能去化,因此我们更倾向于后者,即去库存带来的阶段性反弹。在这种情况下,市场或更多转向关注阶段性反弹的高度,值得重点关注的因素有二,其一是生猪养殖成本线,其二是二次育肥。近期现货价格在前期快速反弹之后震荡回调,接下来需要跟踪现货反弹的持续性,因其影响市场对供需的预期。综上所述,维持谨慎看多观点,建议持有前期多单。

对于鸡蛋而言,鸡蛋期价特别是远月合约在3-6月曾经历大幅下跌,这主要源于春节后鸡蛋现货价格带动养殖利润高企,继而带动蛋鸡补栏积极性上升,淘汰积极性下降,使得市场预期鸡蛋供需趋于改善,这也导致当时鸡蛋远月-近月价差持续收窄。但7月以来鸡蛋现货价格大幅上涨,或导致市场重新评估之前的这一预期,因截至6月底,在产蛋鸡存栏并未环比显著提高,依然维持历史低位运行,在这种情况下,2-5月蛋鸡苗销售量同比增加带来的供应增量会否带来在产蛋鸡存栏的环比回升,值得重点留意。近期鸡蛋期现背离带动基差继续走强,或源于市场三个方面的担心,其一是价格持续上涨或抑制下游消费,其二是近期上涨或部分源于北方暴雨天气的影响;其三是春节后补栏对应新开产带来供应的增加。在这种情况下,接下来需要关注现货上涨的持续性。综合来看,我们维持谨慎看多观点,建议谨慎投资者观望,激进投资者持有前期多单。

投资咨询业务资格:证监许可【2012】1497号

分析师:范红军,投资咨询资格:Z0017690

信息源自公开资料,观点仅供参考,不作为投资依据