热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:紫金天风期货研究所

【20240219】工业硅:关注节后补库节奏

观点小结

核心观点:震荡偏弱节前两个交易日盘面涨速较快,但基本面边际变动尚不能消化该部分涨幅,若节后下游各行业补库集中度或速度有所欠缺,或导致需求波动延续平缓态势,则盘面将再次回到低位、弱势震荡情形。

月差:中性无显著驱动。

产量:偏多节内周产量环比减少0.04万吨至7.79万吨,环比减0.57%

利润:中性节内毛利润、毛利率环比分别减少14元/吨、0.09个百分点至160元/吨、1.60%。

社会库存:偏空节内工厂库存环比增加1.12万吨至8.35万吨,市场库存环比持平于9.80万吨,社库合计18.15万吨。

注册仓单:偏空截至2月8日,注册仓单共4.76万手、23.79万吨;较2月2日增加1668手、0.83万吨。

多晶硅利润:中性节前一周,毛利润及毛利率环比分别持平于7596元/吨和12.57%。

多晶硅产量:中性节前一周,产量环比不变为4.51万吨

有机硅利润:偏空节前一周,毛利润和毛利润率环比分别减少181、1.20个百分点至-847元/吨和-5.58%。

有机硅库存:偏空节前一周,库存环比增加0.05万吨至3.96吨,环比增1.3%。

硅铝合金开工率:偏空节前一周,再生铝合金开工率环比减少14.4个百分点至30%、原生铝合金开工率环比持平于49%。

平衡&展望

-

上周总结:节前盘面受空头离场、减产传言影响震荡走高,现货价格稳定。供应端,西南减产基本到位,且后期地位波动确定性较高,新疆地区节内减产证伪、产量居高,同时需关注当地产品运输流通性问题。需求端,多晶硅周产量环比持平,产业链各环节价格平稳波动,预计短期内硅料产量将继续位于高位。有机硅企业有序调整生产,库存压力尚不显著,但在终端尚未见显著修复迹象前,后续DMC供应增量或也将维持于前期的平均水平。硅铝合金企业及下游放假计划开启,开工环比显著降低,关注节后硅铝合金企业复工速度。整体来看,节前两个交易日盘面涨速较快,但基本面边际变动尚不能消化该部分涨幅,若节后下游各行业补库集中度或速度有所欠缺,或导致需求波动延续平缓态势,则盘面将再次回到低位、弱势震荡情形。

-

平衡表调整说明:调整1月上下游实际产量。

工业硅:节前期价震荡 趋势向上

节前期价振幅偏强

-

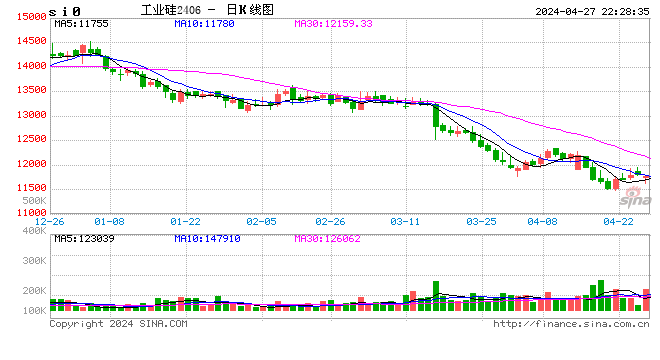

节前一周,2403合约开于13260元/吨,收于13450元/吨,周内高点13500元/吨,低点13100元/吨,周涨幅1.70%。

-

截至2月8日,注册仓单共4.76万手、23.79万吨;较2月2日增加1668手、0.83万吨。

-

节前期价振幅偏强,其中最后两个交易日价格显著走高,主因空头离场、且市场有传言新疆地区个别厂或于节内采取部分停产措施,加之节后下游补库预期犹存,期价随即走强。

数据来源:同花顺;Wind;紫金天风期货研究所

数据来源:同花顺;Wind;紫金天风期货研究所

现货报价环比持平

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

春节前后周产量变动甚微

-

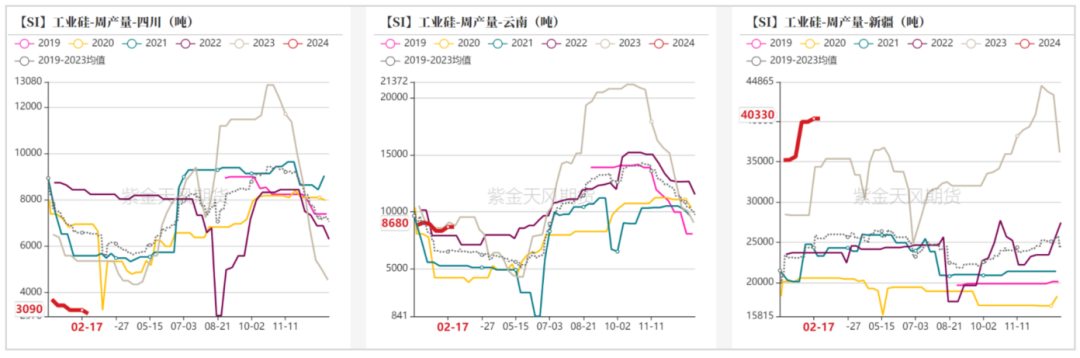

节前一周,青海、新疆、云南开炉数分别增加2、1、3个,广西、内蒙、四川、重庆开炉数分别减少1、2、1、1个。节内周产量环比减少0.04万吨至7.79万吨,环比减0.57%;分产区看,四川周产量环比减少0.01万吨。

-

春节前后周产量变动甚微。节前市场中突传的新疆个别硅厂将于节内实行部分停产的信息被证伪。

-

西南地区产量仍于底部徘徊,而当下期现难有起势,西南地区产量继续于低位波动的确定性相对较高。

-

此前我们提出,随着疆内天气恶劣,产品流动性或将降低、供应紧张性将有提升。其中截至2月17日,受降雪及路面结冰影响,甘肃、新疆共封闭路段81个,关闭收费站80个,疆内交通实际受到一定阻碍,而据了解,交通阻碍尚未传导至工业硅运输。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

西南硅用电需求暂不紧张 西北天气恶劣

-

西南主产区进入枯水期,当前降水量位于历史同期均值,但两地减产基本到位,工业硅生产的用电需求并不紧张。

-

西北地区天气恶劣,关注当地产品运输情况。

数据来源:紫金天风风云;紫金天风期货研究所

数据来源:紫金天风风云;紫金天风期货研究所

北方空气污染程度影响地区生产水平

-

天气污染方面,新疆阿勒泰地区空气质量恢复优良,而吐鲁番、伊犁州等地的AQI指数停止更新,关注后续对当地硅厂生产的松紧力度。

-

参考往年AQI指数,内蒙、甘肃两地Q1污染较为严重,关注内蒙及甘肃Q1限产情况。

数据来源:生态环境部;紫金天风期货研究所

数据来源:生态环境部;紫金天风期货研究所

成本稳定 利润收缩

-

上周工业硅平均生产成本环比持平于14952元/吨,毛利润、毛利率环比分别减少14元/吨、0.09个百分点至160元/吨、1.60%。

据来源:百川盈孚;紫金天风期货研究所

据来源:百川盈孚;紫金天风期货研究所

社库边际显著增加

-

节内工厂库存环比增加1.12万吨至8.35万吨,市场库存环比持平于9.80万吨,社库合计18.15万吨。

-

春节前后社会库存累积斜率陡峭,市场库存的传统季节性去库也仍未显现,社库压力再次凸显。

据来源:百川盈孚;紫金天风期货研究所

据来源:百川盈孚;紫金天风期货研究所

多晶硅:

产业链各环节价格持稳

产业链价格稳定

-

下游采购对于优质硅料需求愈发凸显,且下游稼动率稳中有升,对硅料价格形成一定支撑。菜花料、致密料、复投料、N型料价格环比分别持平于5.25、5.7、5.95、6.85万元/吨。

-

硅片生产企业对需求恢复寄予希望,但下游节内减产相对明确,而节后排产提升仍有不确定性,硅片环节短期内难有显著去库发生,价格持稳。截至2月7日,P型-182硅片价格环比持平于2.00元/片、P型-210硅片价格环比持平于2.80元/片,N型-182硅片价格环比持平于2.05元/片,N型-210硅片价格环比持平于3.10元/片。

-

电池片减产推动价格止跌企稳;组件订单交付较少,价格维持低位。上周p型-182电池片均价环比持平于0.38元/瓦,p型-210电池片环比持平于0.38元/瓦,TOPCon电池片(182mm)环比持平于0.47元/瓦;单面单晶PERC组件(182mm)环比持平于0.90元/瓦,单面单晶PERC组件(210mm)均价环比持平于0.93元/瓦,TOPCon双玻组件(182mm)均价环比持平于0.96元/瓦,HJT双玻组件(210mm)均价环比持平于1.20元/瓦。

数据来源:SMM;iFind;紫金天风期货研究所

数据来源:SMM;iFind;紫金天风期货研究所

硅料产量稳定 库存持续累积

-

节前一周,多晶硅生产成本环比持平于5.28万元/吨、毛利润及毛利率环比分别持平于7596元/吨和12.57%。

-

产量稳定,库存持续累积。节前一周,产量环比不变为4.51万吨;库存增加0.48万吨至8.55万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:维稳生产

产业链价格走平

-

较上周五,DMC价格环比持平于15300元/吨、华东生胶环比持平于16400元/吨,107胶环比持平于15500元/吨,硅油环比持平于15900元/吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

亏损走扩

-

截至2月8日,成本项工业硅421#(有机硅用)环比持平于15650元/吨、甲醇价格环比涨78元/吨至2640元/吨;DMC生产成本环比增加181至16034元/吨;毛利润和毛利润率环比分别减少181、1.20个百分点至-847元/吨和-5.58%。

数据来源:百川盈孚;iFind;紫金天风期货研究所

数据来源:百川盈孚;iFind;紫金天风期货研究所

库存压力暂不显著

-

节前一周,DMC产量环比增加0.03万吨至3.92万吨;行业周度开工率75%,环比涨1个百分点;库存环比增加0.05万吨至3.96吨,环比增1.3%。

-

库存、价格持续向好至扭转行业整体悲观现实,仍需依赖终端的逐步修复,在终端仍未有显著回暖迹象前,DMC产量及库存或将继续维稳于近期波动区间。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:开工率环比显著走低

开工率显著下行

-

节前成交有限,铝合金企业基本进入放假阶段,其中再生铝合金开工率有显著下滑。节前一周,再生铝合金开工率环比减少14.4个百分点至30%、原生铝合金开工率环比持平于49%。

数据来源:紫金天风风云;紫金天风期货研究所

数据来源:紫金天风风云;紫金天风期货研究所