热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中华粮网

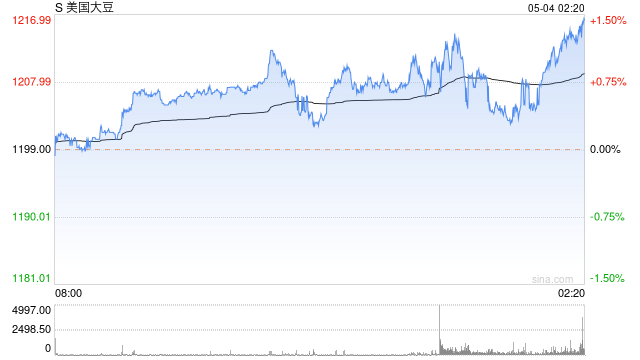

截至2024年2月16日当周,全球大多数油籽价格继续下跌,芝加哥大豆再创三年多低点。就在南美大豆进入收获上市高峰期之际,美国农业部在年度展望论坛上发布利空的供需预测,坚决看空大豆以及制成品,吸引投机基金继续押注价格下跌。

周五芝加哥期货交易所(CBOT)的3月大豆期约报收11.7225美元/蒲,比一周前下跌1.0%;3月船期美湾大豆均价为每蒲12.4025美元,下跌1.0%;5月豆粕报收每短吨338.9美元,下跌0.5%;5月豆油报收每磅46.08美分,下跌3.5%;泛欧交易所5月油菜籽期约报收427.50欧元/吨,上涨2.3%;洲际交易所5月油菜籽期约报收587.7加元/吨,下跌1.5%;阿根廷上河大豆FOB现货报价为每吨418美元(含33%出口税),下跌0.9%。周五,ICE美元汇率指数报104.182点,比一周前上涨0.2%。

美国农业部年度展望论坛浓缩版:供应宽松,价格看跌

美国农业部在2月15日到16日举办的年度农业展望论坛上首次发布了对2024/25年度的供需平衡预测,就大豆以及制成品而言,所传达的核心信息就是8个字:供应宽松,价格看跌。

大豆:2024年美国农民将种植8,750万英亩大豆,比市场共识高出100万英亩,比上年提高390万英亩;大豆产量将达到创纪录的45.05亿蒲,同比提高3.4亿蒲或8.2%;大豆压榨预计达到创纪录的24亿蒲,同比增长1亿蒲或4.3%;出口预计为18.75亿蒲,同比增长1.55亿蒲或9.0%;期末库存将激增1.2亿蒲或38%,从上年的3.15亿蒲增至4.35亿蒲。美国大豆的农场年度均价预计将跌至11.2美元/蒲,同比下跌11.5%,创下2020/21年度(10.8美元)以来新低。

豆粕:2024/25年度美国豆粕产量将达到创纪录的5652.5万短吨,同比增长4.4%;国内用量预计为4062.5万短吨,同比增长3.0%;出口也将提高到创纪录的1650万短吨,同比提高7.8%;期末库存估计为40万短吨,同比持平。豆粕年度均价将跌至320美元/短吨,同比下跌60美元或15.8%,创下2019/20年度(29.65美分)以来新低。。

豆油:2024/25年度美国豆油产量预计达到创纪录的282.2亿磅,同比增长4.4%;国内用量预计为282亿磅,同比增长3.7%,其中生物柴油行业用量将达到创纪录的140亿磅,同比提高7.7%;出口预计为3.5亿磅,同比提高16.7%;期末库存预计为16.97亿磅,同比增长7.6%。年度均价将跌至45美分,同比下跌6美分或11.8%,创下2019/20年度(29.65美分)以来新低。

下一年度美国大豆库存用量比将提高到9.89%,高于当前年度的7.60%,连续第五年增长,高于过去10年均值8.99%,也是2019/20年度以来最高值。这也是美国农业部展望论坛所给出的最明确信号,那就是2024/25年度美国大豆供应形势非常宽松,大豆价格需要通过下跌来激发潜在需求,避免供应进一步膨胀。当然,以上供应预期能否实现,还取决于春播面积以及单产潜力能否达到美国农业部当前使用的乐观预期。美国农业部使用的经天气调整后的趋势单产为每英亩52.0蒲,并预计收获面积同比增长420万英亩。

就大豆需求而言,考虑到美国大豆压榨能力持续扩大,2024/25年压榨量预计增长将增至创纪录的24亿蒲,平均每月2亿蒲。这一目标似乎不难实现。2023年最后两个月的压榨量均高于2亿蒲。大豆价格下跌可能刺激全球买家需求,不过南美供应庞大,加上2018年美国对中国挑起贸易战,中国需求朝着南美倾斜,意味着美国大豆出口所占全球份额可能仍然低于30%,相比之下,2013/14年度到2017/18年度期间的份额接近40%。

就豆粕需求而言,随着美国和南美(特别是头号出口国阿根廷)豆粕供应增加导致价格下跌,使得豆粕成为更具竞争力的饲料原料,有望推动美国以及全球养殖业的需求增加,其中美国国内豆粕需求预计增长3%,高于当前年度的2.7%的预期增幅。

美国豆油需求则将继续受到生物质柴油产能增加的推动。由于美国环保署(EPA)在2023至2025年期间不断增加生物燃料强制掺混要求,加上各种税收抵免,可能刺激生物燃料产量提高,从而吸收美国豆油供应的大部分增长,而豆油出口在总用量的比例依然较低。

南美大豆上市带来季节性压力

目前正值巴西大豆收获上市高峰期,几周后南美其他主要大豆生产国也将开始收获大豆,这将继续给大豆以及制成品价格带来压力。尽管天气炎热干燥导致巴西大豆产量远远低于年度初期预测的1.60亿吨以上的规模,但是即使按照目前最为悲观的产量预测,南美大豆总体产量仍将高于上年。

美国农业部在2月份供需报告里将2023/24年度巴西大豆产量调低100万吨至1.56亿吨,比上年减少600万吨;阿根廷大豆产量维持不变,仍为5000万吨,同比激增2,500万吨。巴西、阿根廷和巴拉圭这个南美大豆主产国的产量合计达到创纪录的2.163亿吨,比上年增长1925万吨。只有当巴西大豆产量低于1.3675亿吨,这三个南美主产国的产量才会低于上年水平。美国农业部在2月份供需报告里将2023/24年度全球大豆期末库存调高到1.1603亿吨,比上月预测值高出140万吨,比上年增长12.0%,因为美国和巴西的库存上调。全球大豆库存用量比达到非常宽松的21.0%,高于上月预测的20.7%,也高于2022/23年度的19.3%,高于过去10年均值19.1%,也是2010/11年度以来最高值。

就巴西大豆而言,目前国内大豆价格位于三年多来的最低点,港口基差已经跌为负值,而且大豆出口依然保持高企,表明巴西陈豆供应超出早先预期,这也是美国农业部本月将巴西2022/23年度大豆产量调高200万吨的主要原因。有报道称巴西国内谷物和大豆库存远高于去年同期,反映出去年收获的大豆供应庞大,以及农户销售迟缓。尽管大豆价格下跌,未来巴西农民可能不得不加快销售,以支付4月和5月到期的账单,从而给市场价格带来更大的下行压力。

在阿根廷,最近出现的大面积降雨有助于缓解作物担忧,遏制大豆作物状况下滑趋势。布宜诺斯艾利斯谷物交易所周四表示,最近几天大部分农业区降雨充沛,阻止了大豆作物恶化趋势。截至2月15日,大豆优良率稳定在31%(上周31%,去年同期10%);评级一般的比例为50%(47%,37%);差劣率19%(22%,53%)。大豆种植带土壤墒情充足的比例为73%,一周前60%,去年同期32%。该交易所预测2023/24年度阿根廷大豆产量为5250万吨,同比增长3150万吨或150%。周五罗萨里奥谷物交易所称,尽管2月份第二周出现了显著降雨,但是核心大豆种植带的大豆产量仍将损失30%。该交易所预计阿根廷大豆产量达到5200万吨。

欧洲油菜籽价格独自上涨,加拿大油菜籽价格继续下跌

本周欧盟油菜籽价格独自上涨,这可能和欧洲油菜籽预计减产有关。上周战略谷物公司表示,由于大多数成员国种植面积剧减,2024/25年度欧盟油菜籽产量预计降至1840万吨,同比减少7%。战略谷物公司称,由于欧盟以及全球植物油供需平衡趋紧,2024/25年度油菜籽和葵花籽平均价格预计将高于上年。

与此同时,加拿大油菜籽价格继续下跌,创出三年多低点,主要因为加拿大油菜籽出口放慢导致库存高企。目前农户依然持有大量尚未定价的油菜籽库存,农户期待能在价格上涨后卖出。加拿大统计局2月8日发布的报告显示,2023年底油菜籽库存为1290万吨,同比增长1.3%。其中农场库存增加5.6%,为1170万吨。

美国大豆出口步伐总体依然落后,压榨环比下滑

美国农业部出口销售报告称,截至2月8日当周,美国2023/24年度大豆出口销量为35.4万吨,上周34万吨,接近预期范围30万至80万吨的低端。本年度迄今美豆销售总量为3881万吨,同比降低19.1%。美国农业部本月修正后的年度出口目标为4681万吨,同比减少13.7%。从出口报价来看,目前巴西大豆仍是世界上最便宜的大豆。2月15日,巴西大豆在帕拉纳瓜港报价为403美元/吨,比一周前下跌0.2%,阿根廷大豆上河报价为414美元/吨,下跌2.8%,美湾大豆报价为456美元/吨,下跌2.1%。

美国全国油籽加工商协会(NOPA)称,1月份会员企业的大豆压榨量为557.3万吨(1.8578亿蒲),低于分析师们预期的569.8万吨,比12月份创下的单月最高纪录低了4.9%,但是同比增长3.8%,这也是历史上1月份的最高压榨量,也是仅次于12月份的第二单月最高压榨量。1月份大豆压榨放慢和恶劣天气有一些关系。上月中旬的严寒天气扰乱了卡车和铁路运输,放慢了几家压榨厂的运营速度。由于天然气管道受损,印第安纳州的一家大型压榨设施也关闭了近一周。近期随着豆油价格反弹,2月份美国大豆压榨利润有所恢复,有助于大豆压榨保持强劲步伐。

博易大师