来源:油市小蓝莓

【20231210】能化组平衡表及观点

动力煤

观点:产地生产常态化,产量提升空间不大;进口到港量开始回升,但高运费或抑制进一步增长;终端日耗上升,但库存较高,下游对涨价接受度有限,北方港口库存开始去库。综合来看,煤价近期或维持窄幅波动。

数据来源:WIND,紫金天风期货

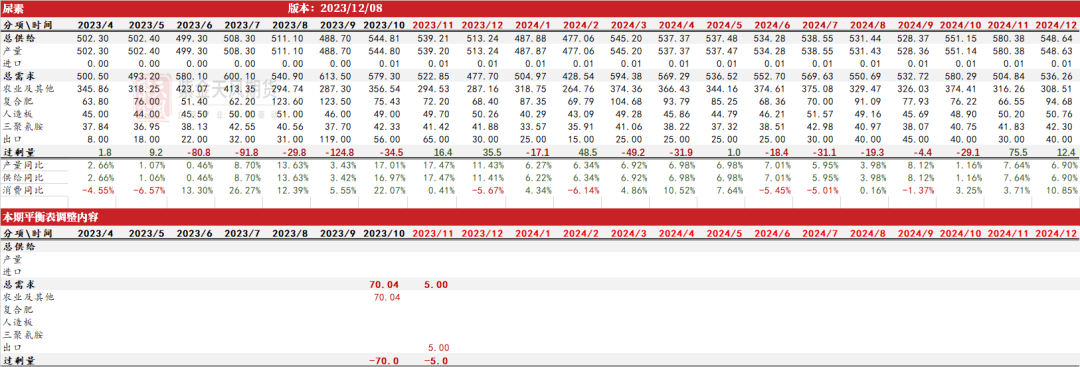

数据来源:WIND,紫金天风期货尿素

观点:供应方面,利润较高,开工率如期下行,但速度或不及预期;出口利空较多,但目前仍维持一定量的出口;复合肥需求持续走高,三聚氰胺开工率下行。综合来看,短期内尿素仍维持供需两旺格局,政策面的不确定性较大,风险较高,观望为宜。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货沥青

观点:中性偏多(裂解价差)。冬储逻辑和原料逻辑驱动均向上。裂解价差相较于10月下旬的低点已有约13$/bbl的涨幅,注意回调风险。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货PTA

观点:PTA近端平衡略改善但仍有累库压力,加工费450附近不低,向上空间不大。短期预计区间震荡,关注成本端原油及宏观变化,下旬关注需求是否有年底集中备货行情。

供应端,PTA装置动态,供应回升中。福化12.5日提负预计至8成;大化600周初降负至7-8成预计一周,恒力惠州月初停车近期重启中;英力士、能投重启,汉邦或延后重启。新装置YS海南2#两条线出料中。

需求端继续小幅走弱,加弹织机印染开工率90%(-1%)、82%(-2%)、78%(-3%),聚酯开工率持稳回升,变化不大。聚酯部分检修装置重启,负荷高位回升,截止8日开工率90.8%, 12-2月预估开工率89%、87%、84%。

PTA平衡表,需求较好,供应按计划重启,部分装置延后重启,平衡略改善,但12-2月仍有小幅累库压力。PTA加工费450附近偏高,短期向上的驱动有限。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货PX

观点:PX现实端松平衡,24年Q1仍然有累库压力。PXN回落至320不高,汽油需求淡季,PX供应高位,短期自身缺乏驱动,预计跟随TA震荡。

供应方面PX装置动态,扬子略提负,福佳提负至正常运行。海外装置变化不大。

平衡来看,近端现实维持松平衡,PXN压缩至320美元,估值不高,但驱动一般,关注PTA波动。远端格局好转,市场关注低位买入的机会。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货MEG

观点:乙二醇近端维持紧平衡,短期到港不高,12月累库压力不大,24年初有累库预期,远期预期格局不差,短期高库存下4000-4300区间震荡思路。

供应端,乙二醇装置动态,浙石化235万吨装置降负10-15%,美锦重启,陕煤榆林12.10日检修1条线,中昆提负中。海外装置,美国南亚大线停车,小线重启。

需求端,织造印染略有降负,聚酯开工率维持高位,短期聚酯降负预期不高,12月-1月负荷维持高位。

平衡来看,进口预估下降,12月平衡偏紧格局,港口库存120万吨高位,短期小幅去库带来改善有限,低估值与需求支撑价格,高库存下上方空间有限。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货苯乙烯

观点:浙石化乙苯脱氢60万吨和POSM60万吨装置均于12月检修,苯乙烯供需偏紧。纯苯仍预计累库,但绝对价格下降之后,下游产品利润回升,存量装置有提负行为,且苯酚新装置投产,需求增加,累库幅度下降。整体来看,纯苯和苯乙烯基本面支撑增加,单边价格或触底回升。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货PVC

观点:上游开工继续回升达80%。下游制品开工下滑;印度有询盘,周度出口签单略超基础量;开工提高但本周产业链继续去库,宏观关注本月中央经济工作会议。择机布局05多单。

供应、利润:兰炭开工52.01%(-1.43%),兰炭神木中料报1140元/吨,较上周降40;电石开工73.06%(-0.45%),乌海电石报2800元持平上周;山东液氯涨100报400(山东液氯周末较周五涨50-100)。乙烯CFR东北亚851美元/吨降10。PVC开工增2.07%至80.27%。产业链利润:PVC端西北一体化亏780,电石法全线亏损,山东烧碱利润476,综合利润华北含氯-76,西北综合利润不含氯-152,双吨价差2870。兰炭亏41,电石亏239。

需求、库存:下游制品开工微降,出口印度有询盘,周度出口略超基础量,待交付量13.28万吨,较上周降0.78万吨。上游库存降1.34万吨、社库增0.58万吨,整体去库。

宏观: 政治局会议提出“先立后破”和“改善社会预期”。关注12月的中央经济工作会议及二十届三中全会(三中全会每五年一次,比较重要)。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货烧碱

观点:供应逐步提升,库存压力或将继续增加,出口仍无亮点。电解铝开工稳定,氧化铝开工微增,进口窗口打开。近端依旧供强于需格局。近期下游大厂的碱供应增加,预计采购价将下调。期货价格因盘面持仓较少,受资金影响较大。注意风控。AO2401-SH405继续持有。

期现价格:华北32液碱780(折百2437)。期货05报2623(折32碱840)。05基差-186。周末苏北现货价格下跌、山东、华南价格走弱。山西12月烧碱采购价格降50。

供应:本周烧碱开工85.9%(+0.3%),预期开工将继续回升。

库存:工厂总库存29.37万吨(-0.08万吨);液碱厂库26万吨(+0.4万吨);片碱总库存6.34万吨(-0.2万吨)。另一口径累库。

需求:电解铝运行产能4200.8万吨,开工率93.74%(-0.06%)。氧化铝运行产能8465万吨,开工81.85%(+0.05%)。山东部分企业受铝土矿影响开工降低。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所甲醇

观点:本周甲醇价格大幅回落后窄幅震荡,远月表现稍弱,1-5价差走高,主要由于近端受国内供应缩减叠加到港不及预期影响表现稍强。供应端来看,内地检修增多,内地供应缩量,进口前两周到港较少,听闻后几周到港相对集中,关注兑现情况;需求方面,MTO本周开工率回落,传统需求表现一般,整体需求稍弱。成本方面,煤炭价格近期偏稳,尽管取暖旺季,但库存高位限制价格。综合来看,01合约临近交割叠加近端矛盾不大,预计窄幅震荡;05合约主要矛盾在于限气兑现程度,若限气不及预期叠加进口压力兑现,05合约下行概率较大,短期建议观望。

数据来源:WIND,紫金天风期货

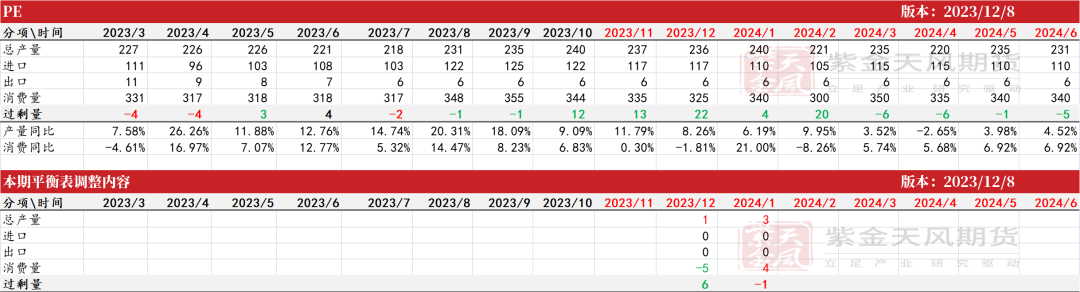

数据来源:WIND,紫金天风期货聚烯烃

观点:周内PP/PE维持底部震荡,原油价格继续走低导致成本支撑下移,且需求偏弱也限制聚烯烃的价格,短期仍缺乏上行驱动,预计维持底部震荡。供应方面,PE本周检修稍有增加,但开工仍维持偏高水平;PP周内检修变动不大,开工率同比偏低;需求方面,PE农膜开工下降3%,包装膜开工下降1%,中空、管材开工下降1%,整体需求仍偏弱。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货免责声明

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。