热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

文|对冲研投研究院

编辑| 杨兰

摘要:

市场情绪进一步修复。一方面中东地区局势已经过了最为动荡的节点,恐慌情绪自然降温,另一方面美国劳动力市场数据体现出一定的松弛迹象,美元指数与美债收益率进一步回落,铜价外部压力有所减弱。不过这可能还并不是反弹的驱动,因为劳动力市场松弛的同时,也面临着衰退的压力可能重新来临。

核心观点

1、上周贵金属价格窄幅震荡,铜价延续反弹。

贵金属方面,上周COMEX黄金下跌0.81%,白银上涨0.41%;沪金2402合约下跌0.04%,沪银2312合约下跌1.04%。主要工业金属价格中,COMEX铜、沪铜分别变动+0.81%、+1.29%。

2、劳动力市场显露松弛,但对铜价的影响仍需观察。

上周COMEX铜价震荡反弹,市场情绪进一步修复。一方面中东地区局势已经过了最为动荡的节点,恐慌情绪自然降温,另一方面美国劳动力市场数据体现出一定的松弛迹象,美元指数与美债收益率进一步回落,铜价外部压力有所减弱。不过这可能还并不是反弹的驱动,因为劳动力市场松弛的同时,也面临着衰退的压力可能重新来临。

3、就业市场放缓,贵金属价格得以支撑。

上周美联储如期暂停加息,因前期金融条件的收紧替代了部分加息的影响。同时,新增非农就业数据低于市场预期,劳动力市场似乎呈现出放缓的迹象,美指及美债收益率随之大幅回落。目前美联储货币政策观察工具中显示,12月不加息的概率大幅上升至95.2%,年内或难再出现加息的可能。对于贵金属来说,加息尾声至降息前期金价往往表现亮眼,叠加地缘带来的避险需求,预计贵金属价格将维持上行趋势。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡反弹,市场情绪进一步修复。一方面中东地区局势已经过了最为动荡的节点,恐慌情绪自然降温,另一方面美国劳动力市场数据体现出一定的松弛迹象,美元指数与美债收益率进一步回落,铜价外部压力有所减弱。不过这可能还并不是反弹的驱动,因为劳动力市场松弛的同时,也面临着衰退的压力可能重新来临。

上周SHFE铜价震荡运行,在经历了2-3周的去库之后,价格也反弹到关键阻力位附近,下游在连续补库之后,进一步采购意愿有所下滑,库存重新小幅累积,基本面对于价格的驱动有限。而宏观层面暂无新的利多消息驱动,因此整体稍显平淡。不过越是临近年底,市场对政策的期待可能会越多,加之国内也难大幅累库,铜价整体表现大概率中性偏强。

期限结构方面,COMEX铜价格曲线较此前向上位移,价格曲线近端基本维持contango结构但有所收敛。近期COMEX北美库存维持低位,但是北美整体的显性库存却在持续增加,加深了市场对于北美需求的担忧,这种情况下COMEX铜的价差结构走强的可能较小,如果后期也跟随累库可能Contango结构反而会扩大。

SHFE铜价格曲线较此前向上位移,换月之后价格曲线近端重新变为back结构,目前上期所仓单数量处于低位,但是近月合约的减仓也较为显著,可能很难出现真正的挤仓,从主要玩家的角度来讲,可能也缺乏在目前去挤仓的足够动力;

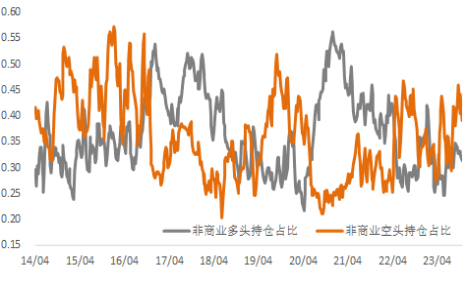

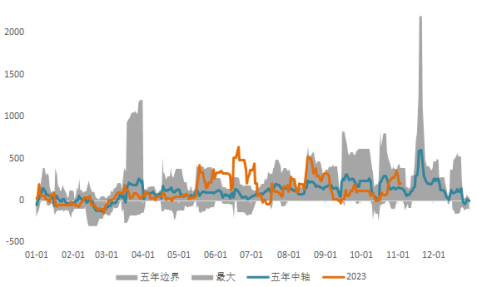

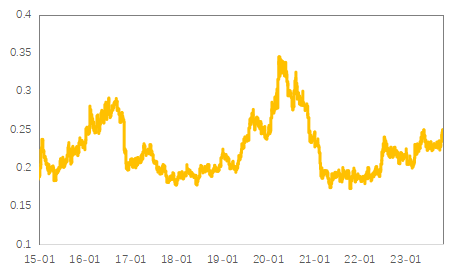

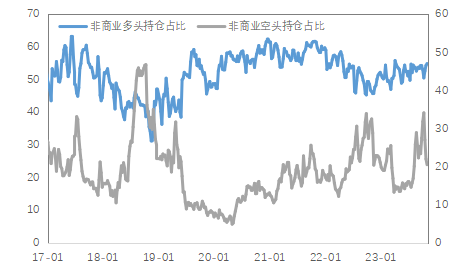

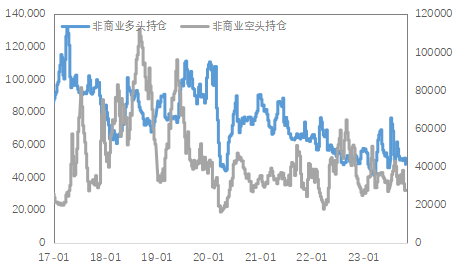

持仓方面,从CFTC持仓来看,上周非商业空头持仓占比环比继续增加,多头持仓占比继续下降。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的上涨,预计目前空头占比可能已经回落至相对低位水平。

图1:CFTC基金净持仓

数据来源:Wind

数据来源:Wind

(二)产业聚焦

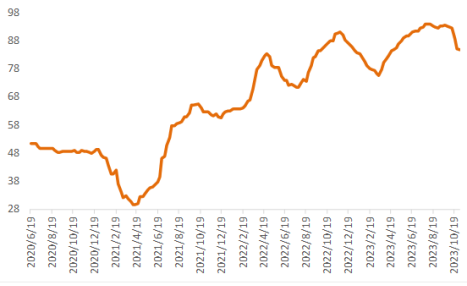

上周铜精矿现货TC指数均值84.7美元/干吨,较上周减少1.5美元/干吨。铜精矿现货TC维持下行趋势,成交重心继续向80美元中低位附近转移,市场仍主要交易11/12月船期货物,现货市场成交活跃度略有下降。海外供应基本维持稳定,市场关注重点在国内冶炼项目进展情况及检修情况。继续关注南美、非洲矿山与港口的发运情况、冶炼厂的检修及项目进展。

2:铜精矿加工费

数据来源:Wind

数据来源:Wind

现货方面,本周市场现货供应稍有改善,主因进入11月份进口铜到货增加,且进口比价维持打开,保税区部分仓库仍有所出库,市场货源因此得以补充,周内铜价偏强震荡,精废价差继续表现修复,且月底现货升水继续走高,下游表现畏高情绪,日内多谨慎观望或刚需补库为主,主动入市采购意愿并不积极,因此本周整体下游加工企业消费较上周减弱。近期随着上海升水回落,进口现货比价转弱,进口铜下周到货量相对本周将有所减少,加之上海地区库存持续低位运行,持货商仍存一定挺价情绪,但目前精废价差修复,下游消费未能延续向好,因此待本轮进口铜市场消化完毕,下周升水或将有所回升。

图3:沪铜升贴水

数据来源:Wind

数据来源:Wind

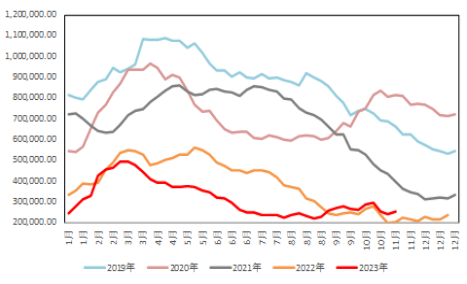

国内市场电解铜现货库存6.56万吨,较26日降1.00万吨,较30日降0.53万吨;本周上海市场电解铜现货库存延续下降。周内部分市场市场流通货源仍表现紧张,但后续进口铜到货,且下游消费平平,库存先减后增,增提去库幅度放缓。广东市场电解铜现货库存小幅下降。主因市场到货仍较少,市场流通货源偏紧,库存小幅下降。本周上海、广东两地保税区电解铜现货库存累计1.80万吨,较26日降0.52万吨,较30日降0.21万吨;进口比价维持打开,月初部分货源抵港,但入库相对较少,保税区库存小幅下降。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

数据来源:Wind

国内各主流市场8mm精铜杆加工费多数下跌,仅华南市场保持坚挺;精铜杆新增订单继续下滑,部分企业进入常规检修;再生铜杆市场交易继续回暖,生产回升但难以维持满负荷状态;价差、倒扣双双继续修复,再生铜杆交易偏好继续好转。后市来看,随着时间进入11月,市场预期消费开始逐步减弱,而年末铜杆企业多以完成产量目标为准,而部分精铜杆新投产能的陆续释放,后续市场竞争压力加重,可能会迎来更为明显的议价竞争,其中华东市场可能更为明显;再生铜杆的低迷现状仍将延续一段时间,原料的补充进度依然需要关注。而时逢月初,可能精铜杆企业将进入一个阶段性的设备维护阶段,产出会有所下滑。

图5:精铜-废铜价差

数据来源:Wind

数据来源:Wind

贵金属市场复盘

(一)贵金属市场观察

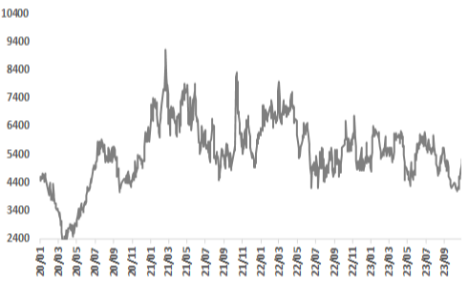

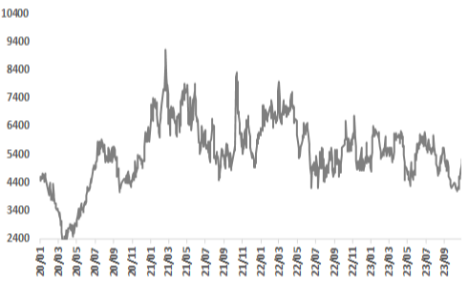

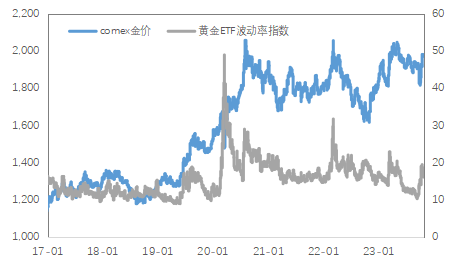

上周COMEX贵金属价格整体窄幅震荡,金价强于银价,国内贵金属价格跟随外盘运行。COMEX金银整体于 1978-2018美元/盎司、22.6-23.8美元/盎司区间内运行。上周美联储如期暂停加息,新增非农就业数据低于市场预期,劳动力市场呈放缓趋势,年内市场预期联储难再有加息概率,COMEX金银价格由此受到支撑,分别最高上行至2017.7美元/盎司、23.75美元/盎司。

(二)比价与波动率

上周,黄金、白银走势相对一致,金银比窄幅震荡;铜价表现强于金价使得金铜比震荡下行,环比持续回落;原油价格持续偏弱,金油比震荡上行。

图6:COMEX金/COMEX银

数据来源:Wind

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

数据来源:Wind

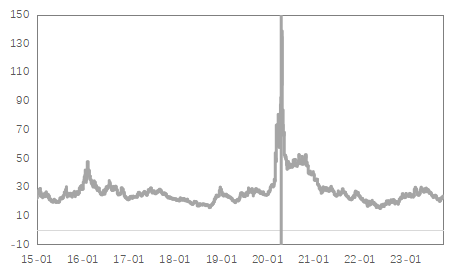

黄金VIX周内逐步回落,地缘局势已经过了最为动荡的节点,恐慌情绪自然降温。

图9:黄金波动率

数据来源:Wind

数据来源:Wind

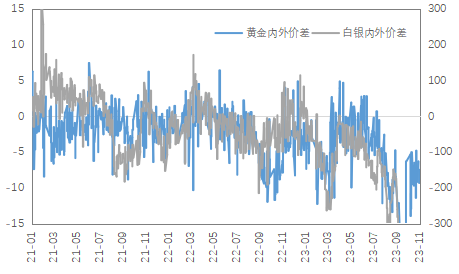

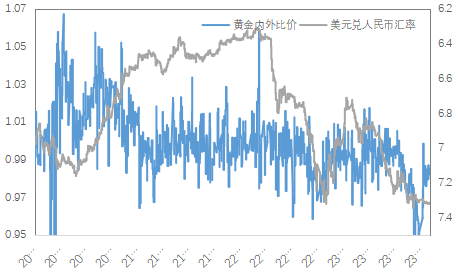

上周黄金与白银内外价差小幅回落;人民币汇率的影响较前期有所减弱,黄金、白银内外比价随之回落。

图10:贵金属内外价差

数据来源:Wind

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

数据来源:Wind

(三)库存与持仓

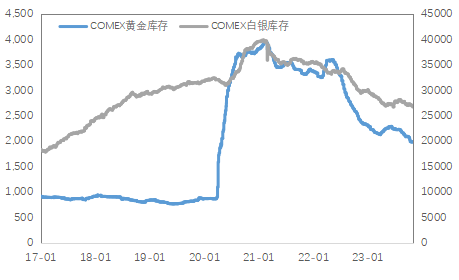

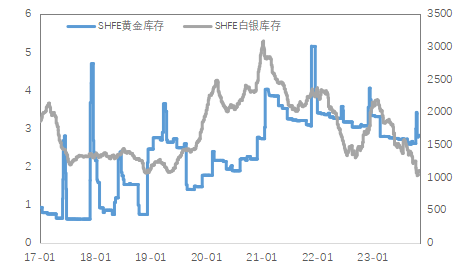

库存方面,上周COMEX黄金库存为1990万盎司,环比增加约4.73万盎司,COMEX白银库存约为26729万盎司,环比减少约271万盎司;SHFE黄金库存约为2.82吨,环比基本持平,SHFE白银库存约为1107.6吨,环比增加约32.9吨。

图12:COMEX贵金属库存

数据来源:Wind

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

数据来源:Wind

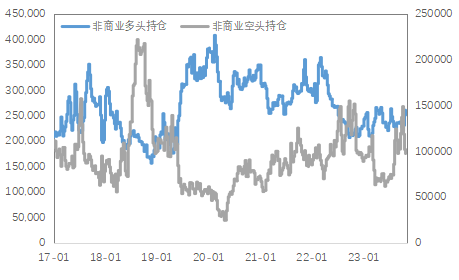

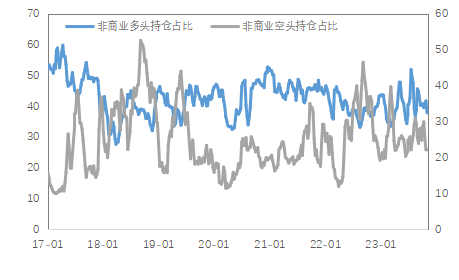

持仓方面,SPDR黄金ETF持仓环比增加1.44吨至863.2吨,SLV白银ETF持仓环比减少97吨至13705.2吨;上周COMEX黄金非商业总持仓为35.87万手,其中非商业净多持仓增加9584手至26.11万手,空头持仓减少4456手至9.76万手;非商业多头持仓占优,比例较上周增加至54.9%附近,非商业空头持仓占比下降至20.5%左右。

图14:COMEX黄金持仓

数据来源:Wind

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

数据来源:Wind

市场前瞻

在经历了2-3周的去库之后,价格也反弹到关键阻力位附近,下游在连续补库之后,进一步采购意愿有所下滑,库存重新小幅累积,基本面对于价格的驱动有限。而宏观层面暂无新的利多消息驱动,因此整体稍显平淡。不过越是临近年底,市场对政策的期待可能会越多,加之国内也难大幅累库,铜价整体表现大概率中性偏强。

加息尾声至降息前期黄金表现将较为亮眼,叠加避险及央行购金需求的支撑,预计贵金属价格将维持上行趋势。

关注及风险提示

美国批发销售增速、通胀预期、欧元区PPI等;美国银行信贷情况、突发地缘政治变化等。