热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

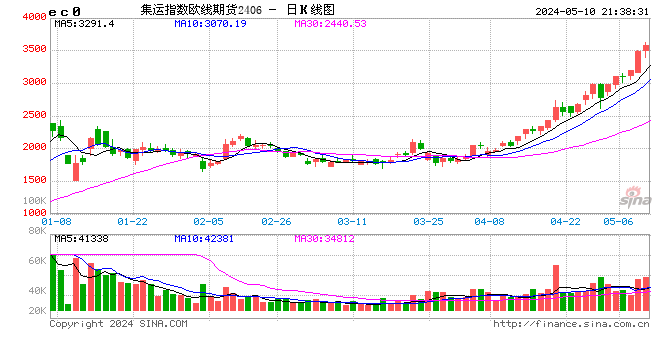

近期集运指数(欧线)期货市场以缩量盘整的行情为主,除却在上周一出现了较大的涨幅外,其他几日的涨跌幅基本维持在3%以内,此外成交量也有明显下降,各合约日内总成交量一度降至20万手以下,多空双方均处于观望情绪之中,等待方向明朗。

引发多空僵持行情的因素来自多个方面。目前11月欧线运价宣涨落地,相较于10月的即期运价大幅提升。本轮现货价格的上涨除了基差变化的影响外,也体现了作为现货市场卖方的班轮公司对于运价有一定掌控能力。因而市场在能表征即期报价的SCFI(欧线)指数出现了跳涨后,于上周一获得了较为明确的向上驱动。目前尽管部分公司的报价出现了小幅松动,但整体仍处于涨价后的高位水平,对于期市的支撑持续存在。

然而由于合约标的指数SCFIS(欧线)反馈的是前一周离港的合约结算价,相比即期报价滞后1—2周,上周一的指数并未如SCFI一般出现跳涨,对指数发布后几日的期市情绪产生了影响。

由于首个合约的交割月较远,因而自挂牌以来,现货价格的变动对于集运指数合约的走势就有较强的引领作用。但随着投资者对于集运市场的了解逐渐深入,在考量合约估值时对现货市场预期越来越看重。目前市场普遍对于明年欧线的需求复苏并不看好,加之上半年是相对淡季,由运价偏弱预期而形成的下行压力也愈发稳固。

总体来说,多空因素交织,加之不同指数间变动的时间差引发市场情绪起伏,以及交易成本上升,使得过去一段时间内市场出现了价平量平的行情。

向前看,现货端短期上行形成的支撑犹在,但不改长期承压格局,未来航司的盈亏警戒线或将成为下一步市场博弈的焦点。

近期达飞公布新一轮涨价公告,宣布自12月1日起,调涨欧线即期运价至$1000/TEU和$1800/FEU,与宣涨11月时的公告价一致。这也体现了在当前长协签约季、传统年末出货小高峰前航司的挺价决心,届时航司或将会继续借助空班停航等运力收缩措施来维持价格水平,短期内即期价格对于期市的支撑作用有望持续存在。

对于收缩投放带来的闲置运力问题,班轮公司正试图采用降速、安排坞修改装等方案去解决。近期12000TEU以上的巴拿马型和超巴拿马型集装箱船的闲置数量不断上升,马士基、MSC、赫伯罗特等公司正在安排船舶进厂进行包括扩大载货量、缩小主机功率、环保装置改装等坞修作业。但修船厂产能相对有限,长期高闲置率对于船公司的成本压力较大,估计运力收缩的动作仍只是阶段性策略。

长期来看,尽管目前全球12000TEU以上的大型集装箱船面临极大的交付压力,但交付的重灾区在12000—16999TEU的巴拿马型集装箱船,预计明年的交付量将超过100艘,而仅会用于欧地航线17000TEU以上的集装箱船的交付节奏明显放缓,预计明年有16艘船将交付入列,低于今年29艘的计划交付量。运输需求则在欧洲经济承压的背景下恢复不易,数据显示目前欧元区经济衰退加速,制造业仍处于低迷之中,企业依赖之前积压的订单,服务业复苏也出现了阻碍。预计集运市场在恢复到常规年份走势前还将经历一段曲折的复苏之路,现货市场的低迷预期对期市的向下压力将持续存在。

下半年以来船公司与客户就运价的多轮拉锯,也是市场对航司盈亏警戒线反复确认的过程。目前来看航司尚未显露出价格战的意图,但在当前供强需弱的格局下,航司利润率将处低位,尤其是主力和次主力合约所处传统淡季月份,未来航司的盈亏警戒线或成为下一步市场博弈的焦点。(作者期货投资咨询从业证书编号Z0012038)