热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本报告完成时间 | 2023年10月29日

利多:

1、9月PCE物价指数同比增长3.4%,环比增长0.4%,核心PCE物价指数录得3.7%,整体符合市场预期。加强了美联储按兵不动的理由,市场对此反应温和。

2、云南召集省内电解铝企业商讨枯水期电力负荷管控事宜,初步预计压减15-20%负荷,折算年化减产产能或达85-113万吨。此前市场预计限电将于12月开始,但不排除提前至11月的可能。

利空:

1、美国国内仍面临能源价格上涨,汽车、医疗行业罢工等问题带来的持续通胀压力。这也使得美债高利率处于更长时间,而其对美国当地中小银行的压力,对车、房等大类商品消费的抑制作用将持续凸显,海外消费有进一步走弱可能。

2、国内10月消费表现略弱于预期,本月加工龙头企业开工率节后持续回落。建筑型材订单表现依然偏弱,工业型材光伏订单出现明显回落,铝板带板块持稳,但反馈后续订单下滑。进入11月消费有走弱可能。

小结:当前宏观多空交织,目前美国的通胀压力使得短期美联储进一步加息的概率较低,但同时高利率对海外消费的抑制将进一步凸显。基本面看,市场开始交易云南枯水季限产的预期,目前云南降水尚可,我们预计限产将于11月底开始实施,整体影响产能在100万吨左右。目前进口窗口仍然打开,若铝价进一步走高,进口铝锭对国内供应继续补充。后续的关注点还是在于4季度消费情况,目前来看型材板块订单有所下滑,其他板块持稳,11月消费有小幅转弱的可能。短期铝价高位震荡概率较大。

操作策略:

宏观情绪一般,基本面表现偏弱。预计12合约下周波动区间19000-19500元/吨,操作上建议区间内高抛低吸。

一

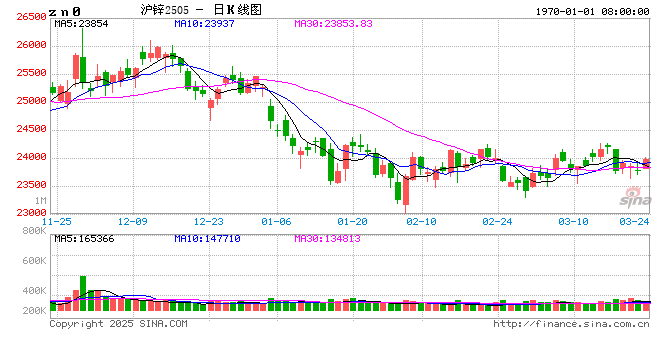

行情回顾

本月沪铝走势震荡偏弱,铝价重心小幅回落。月初在双节假期铝锭库存大超预期的背景下,节后铝价出现大幅回落。节后第一周库存仍保持小幅累增,同时贸易商出货意愿较强,现货升水持续走弱,沪粤价差也开始明显收窄。本月下旬,供应端几无增量,进口货源出现下滑,现货市场维持供需平衡的格局。临近月末,市场开始炒作枯水季限产消息,铝价出现较大反弹。目前12合约报收19140元/吨,10月涨幅-1.26%。

二

价格影响因素分析

1、国际宏观:海外通胀压力仍存,避险情绪略有回升

得益于消费支出激增,美国第三季度经济增速创近两年新高。美国商务部公布初始估算数据显示,第三季度美国实际国内生产总值(GDP)按年率计算环比增长4.9%,超出市场预期并创近两年来最快增速。第三季度个人消费支出(PCE)物价指数年化初值环比上升2.9%,同比上升3.4%;不包含食品和能源的核心PCE物价指数年化初值环比上升2.4%,创2021年第一季度以来新低,同比上升3.9%。第三季度实际个人消费支出初值环比上升4%,创2021年第二季度以来新高。

美国10月密歇根大学消费者信心指数终值为63.8,预期63,前值63。美国10月一年期通胀率预期为4.2%,预期3.8%,前值3.8%。

欧洲央行管委穆勒表示,经济状况将决定利率维持高位时间,物价上涨速度仍然过快;欧元区处于停滞状态,而非深度经济危机,可能在2024年逐渐复苏。欧洲央行管委Vasle预计,欧元区通胀将进一步放缓。

美国10月Markit制造业PMI初值为50,预期49.5,9月终值49.8;服务业PMI初值为50.9,预期49.8,9月终值50.1;综合PMI初值为51,预期50,9月终值50.2。美国上周红皮书商业零售销售同比上升5%,前值4.6%。

2、国内宏观:当前经济韧性较强,10月发行特别国债

10月27日,国家统计局公布数据显示,三季度全国规模以上工业企业利润同比增长7.7%,在连续五个季度同比下降后首次由降转增,逐季加快回升。此外,1~9月工业企业产成品存货同比提升0.7个百分点,至3.1%。前三季度,全国规模以上工业企业利润同比下降9.0%,降幅较上半年、一季度分别收窄7.8个和12.4个百分点。分季度看,一、二季度,规模以上工业企业利润同比分别下降21.4%、12.7%,三季度利润增长7.7%。9月份规模以上工业企业利润同比增长11.9%,再度实现两位数增长。

我国将增发1万亿元国债,支持灾后恢复重建和提升防灾减灾救灾能力。中央财政将在今年四季度增发2023年国债10000亿元,作为特别国债管理。全国财政赤字将由38800亿元增加到48800亿元,预计赤字率由3%提高到3.8%左右。此次增发的国债全部通过转移支付方式安排给地方,今年拟安排使用5000亿元,结转明年使用5000亿元。财政部表示,下一步将及时启动国债发行工作,确保如期完成国债发行任务。

3、库存情况:电解铝库存周度去库0.3万吨

据上海有色数据统计,10月26日,国内电解铝锭社会库存62.3万吨,较本周一库存减少0.7万吨,较上周四库存减少0.3万吨,较去年节后历史同期的62.1万吨仍高出0.2万吨。节后库存趋势摇摆不定,周中铝锭库存虽略有下降,但仍未能收复国内社库近五年历史低位的重要位置。国内在途货有减少迹象,后期到货或将略减,受制于下游需求仍疲软,节后库存消耗不及预期。供需双弱下明显的库存拐点虽仍未出现,后期国内铝锭库存有望呈现持稳小降的趋势。

4、持仓情况:持仓量大幅下滑

截至月10月27日,上期所铝总持仓402340手,较上月同期526828减少124488手,本月铝价偏弱运行为主,价格小幅回落,总持仓量以多头减仓为主。

三

结论与操作建议

当前宏观多空交织,目前美国的通胀压力使得短期美联储进一步加息的概率较低,但同时高利率对海外消费的抑制将进一步凸显。基本面看,市场开始交易云南枯水季限产的预期,目前云南降水尚可,我们预计限产将于11月底开始实施,整体影响产能在100万吨左右。目前进口窗口仍然打开,若铝价进一步走高,进口铝锭对国内供应继续补充。后续的关注点还是在于4季度消费情况,目前来看型材板块订单有所下滑,其他板块持稳,11月消费有小幅转弱的可能。短期铝价高位震荡概率较大。

策略

宏观情绪一般,基本面表现偏弱。预计12合约下周波动区间19000-19500元/吨,操作上建议区间内高抛低吸。

作者姓名:王贤伟