热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

作者:周小燕 投资咨询号Z0016691

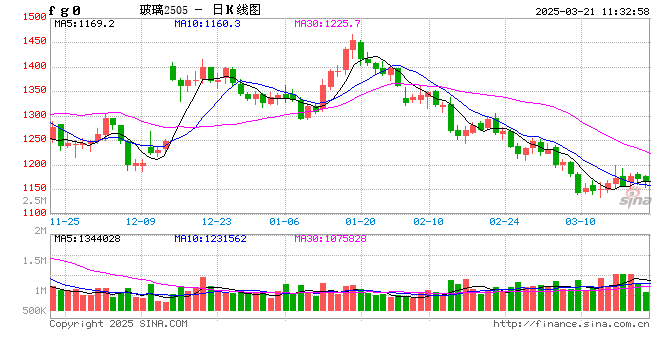

玻璃节后大幅下跌根本原因在于高供应,累库幅度高。市场交易供给高确定性,而需求暂未明朗,补库意愿低,累库速度快,期价大幅下挫。

1、高供应最大的确定性

玻璃目前最大的确定性是供给高并会继续增加。传统一季度需求淡季,玻璃厂选择冷修的概率比较大,但今年产能不减反增。以煤炭和石油焦为代表的产线利润在400元/吨左右,处于历史中高位水平,驱动产能继续攀升,2024年1-2月份冷修了3条产线产能2400吨,点火了6条产线产能5100吨,净增加2700吨,目前在产产能17.23万吨,逼近历史高峰,未来产能将会继续攀升,或超过历史峰值17.5万吨。去年供应是由低位逐步攀升上来,上半年同比2022年低,下半年开始反超,最后实际年度产量比2022年低3%。而今年供应高位基础上,当下产量同比去年增加9.9%,在利润驱动下,未来产能会继续增加,供应压力比去年大。

2、累库超预期,节后产销低迷

节前玻璃厂库存较低,以期限商为主的补库,带动现货价格淡季上涨,期现商库存补至偏高水平。节后,雨雪天气,加之期现商低价出货,挤压玻璃厂出货,产销一直处于低迷态势,现货累库幅度也超出市场预期,重点省份春节期间累库35.52%,累库幅度高于往年,玻璃厂由低库存的水平,经过累库后,变成历史中性水平,从本周的各地区产销数据来看,中下游采购意愿依然偏弱,将继续累库,现货以涨促销的效果也不理想,市场未看见明显的需求启动迹象。

3、加工需求未明朗,今年的竣工下跌拐点需进一步跟踪

加工厂陆续在正月十五左右复工,节后终端新增订单有限,较大型加工厂节前有一定订单储备,但中小厂订单不足。部分加工厂节前有备货,整体看,补库动力不足,加工需求仍在复苏过程中,仍未明朗。而对于今年,我们年报中也提到,今年将是竣工拐点的一个年份,此前低增速的新开工带来的是2024年将进入竣工下跌周期,但这个拐点何时能确定性到来,是不是前期还有一些存量的竣工尾声,仍需进一步跟踪,目前能看到的是地产销售数据仍呈现低迷态势,对竣工和玻璃需求也都是利空的因子。竣工基本上可以确定2024年是比2023年弱的,只是下跌的拐点存在不确定性。

4、总结

我们认为今年玻璃有比较好的做空的机会,值得关注。供应看,我们维持年报中的判断,利润驱动产能持续攀升,前期供应高位,之后随着利润挤压后,行业进入产能收缩周期,但整体看供应压力将高于去年。而需求端,今年将是竣工下跌周期来临的年份,但这个拐点何时能确定性到来,是不是前期还有一些存量的竣工尾声,仍需进一步跟踪,能确定的是,今年整体竣工将低于去年。供需格局上,我们可以看到,玻璃今年是一个供增需减的格局,价格重心相对去年将下移。另外纯碱的供应压力,带来的成本下移也造成玻璃成本端坍塌。但在做空的过程中,有一些难点,一个是竣工拐点的确定性到来,如果还有交房的需求,那可能还会有上涨的行情;另外就是行业库存结构还算健康的格局下,会有一些阶段性中下游补库带来的反弹行情。

免责声明

国投安信期货有限公司是经中国证监会批准设立的期货经营机构,已具备期货投资咨询业务资格。

本报告仅供国投安信期货有限公司(以下简称“本公司”)的机构或个人客户(以下简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。如接收人并非国投安信期货客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、意见及推测只提供给客户作参考之用。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货或期权的价格、价值可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户不应视本报告为其做出投资决策的唯一因素。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任。

本报告可能附带其它网站的地址或超级链接,本公司不对其内容的真实性、合法性、完整性和准确性负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。