热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:永安研究

摘要:

回顾23-24年度的割胶季后期,RU-混合、RU-NR价差收敛均符合其季节性,然而单边走势与以往的不同点是价差收敛的动力来自深色胶的强势上涨。

23年四季度充分交易了主产区的减产预期,24年伊始宏观气氛偏空的商品联动性影响下胶价呈现了偏弱走势。节后国内社融数据超预期、货币政策环境进一步宽松等给予市场信心,低估值的天然橡胶较节前大幅回升,其中NR上涨超8%,RU跟涨超4%。

天然橡胶的连续攀升主逻辑为内外价差修复。深色胶加工成本不断抬升,胶价底部受较强支撑。而年前买盘弱势阻碍上游高价原料向下传导,加工利润迟迟难以修复,利润倒挂以及买盘弱势最终影响泰国旺产季出口减量预期转为现实(23年泰国天胶总出口量同比降幅已达11.5%)。长期倒挂的内外价差是在临近停割期,泰国出口流向明确有所转变、国内需求小高峰下的去库预期逐步夯实后开始得以上涨修复。

当前内外价差有所修复,上游库存情况存疑,理论上价差仍有修复空间,欧美补库预期难以证伪,然而海外买盘强弱变化可能影响价差继续修复的节奏,宏观不确定性偏强导致单边交易难度提升,短期推荐NR-混合套利策略;年度长周期逢低做多观点不变。

风险点:

宏观角度须留意国内外经济数据带来的预期变化;政策角度关注两会是否会有超预期政策出现;基本面角度关注海外买盘情况、产区物候情况。

正文:

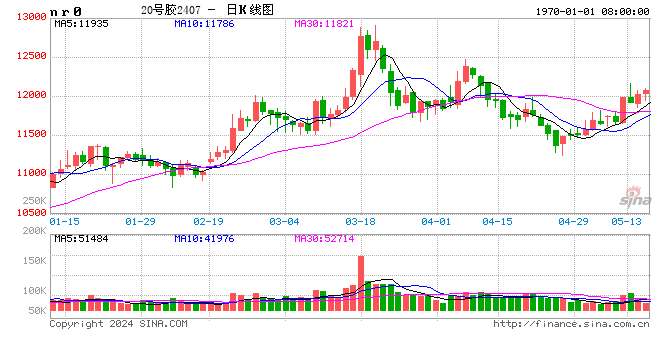

回顾23-24年度的割胶季后期,RU-混合、RU-NR价差收敛均符合其季节性,然而单边走势与以往的不同点是价差收敛的动力来自深色胶的强势上涨。

价格先行,盘面已在23年四季度充分交易主产区的减产预期,24年伊始宏观气氛偏空的商品联动性影响下胶价呈现了偏弱走势。节后国内社融数据超预期、货币政策环境进一步宽松等给予市场信心,低估值的天然橡胶较节前大幅回升,其中NR上涨超8%,RU跟涨超4%。

图1:混合基差、RU-NR价差;盘面走势

数据来源:Wind、Qinrex、永安期货研究院

数据来源:Wind、Qinrex、永安期货研究院

一、长期利润倒挂下泰国的出口流向变化

深色供应端,泰国主产区新胶产出旺季不旺,即便到旺季后期天气端表现正常但胶树出胶率不高,新胶上量不及预期,胶厂原料冬储库存偏低,叠加胶水系成品持续强势,原料价格持续拉涨创出历史同期最高水平,其中杯胶跟随上涨最高至53泰铢/公斤以上。深色胶加工成本不断抬升,胶价底部受较强支撑,而内外价差倒挂、非标基差空间不大等因素使得抑制了国内搬货意愿。

图2:原料价格;加工利润;内外价差

数据来源:Wind、Qinrex、永安期货研究院

数据来源:Wind、Qinrex、永安期货研究院

年前买盘弱势阻碍上游高价原料向下传导,加工利润迟迟难以修复,而利润倒挂最终影响泰国出口量的预期逐步转为现实。23年泰国天胶总出口量同比降幅已达11.5%,2024年1月泰国天然橡胶(含混合胶)合计出口32.2万吨,同比降25%。

图3:泰国天胶出口量

数据来源:Wind、Qinrex、海关数据、永安期货研究院

数据来源:Wind、Qinrex、海关数据、永安期货研究院

二、内外价差逐步修复逻辑

23-24年度割胶季减产明确,而长期倒挂的内外价差是在出口流向明确有所转变后得以修复。2024年1月泰国天然橡胶(含混合胶)合计出口中国15.5万吨同比降46%,发运至除中国外地区的占比明显增加。据贸易商了解,国际需求逐步恢复,国内买盘的成交价格大幅低于海外价格,上游亏损出货至国内意愿低。另外分胶种来看24年1月泰国混合胶出口到中国为9.5万吨同比降49%,后续混合到港预期亦有减量。

图4:泰国标混胶出口对比

数据来源:Wind、Qinrex、海关数据、永安期货研究院

数据来源:Wind、Qinrex、海关数据、永安期货研究院

内需方面,节后轮胎企业逐步复工,节后工人返岗较为积极,国内轮胎样本企业产能利用率快速提升。其中部分半钢胎企业排产已恢复至高位水平,节后订单活跃,发货顺畅。全钢胎企业产能利用率节后也有明显提升,但渠道及终端门店进货相对谨慎,销量逐步提升中。整体天胶需求较好,半钢好于全钢,后续开工仍能继续提升。

图5:轮胎开工及成品库存

数据来源:Wind、Qinrex、永安期货研究院

数据来源:Wind、Qinrex、永安期货研究院

新胶供应压力逐步降低,国内存在季节性去库预期,真实需求与投机需求偏强,共同导致深色胶现货流动性降低,给予了价格进一步支撑。同时,国际需求环比回升,上游胶厂推迟国内船期转而销往海外,给予了内外价差上涨修复的驱动,因而近期NR强势上涨。

三、上游库存待验证

上涨后NR给出了交割利润,与此同时仓单量微增。从存货指数数据上来看,23年全年泰国库存偏低,且在去年的出口、价格等方面得到过印证。理论上,临近停割且上游库存偏低时,盘面给出的交割利润也难有足够的量去形成仓单压力。然而当前上游库存情况存疑,主要是今年1-2月泰国旺产季的存货积累与否难下定论。多头认为结合上游推船期、不愿低价出货等情况,库存仍处于低位;空头的观点则是高产期接近尾声杯胶维持高位,是胶厂囤货需求导致,因而库存尤其在春节期间明显同比回升。

图6:NR交割利润;泰国橡胶库存指数

数据来源:Wind、Qinrex、永安期货研究院

数据来源:Wind、Qinrex、永安期货研究院

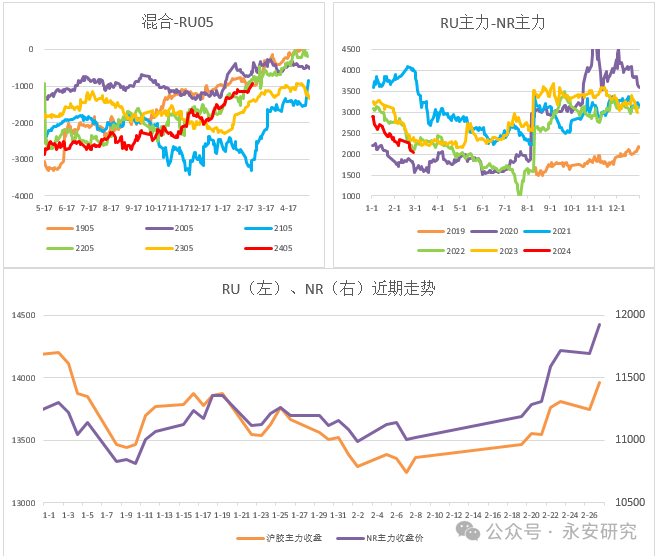

四、总结与策略

海外买货情绪出现阶段性减弱叠加NR的交割利润,共同对盘面的上涨起了抑制作用。然而内外价差理论上仍有空间,欧美补库预期难以证伪,那么海外买盘强弱变化可能会成为影响价差继续修复的重要因素。

图7:混合-NR价差

数据来源:Wind、Qinrex、永安期货研究院

数据来源:Wind、Qinrex、永安期货研究院

宏观不确定性偏强导致单边交易难度提升,基于深色现货强势,短期推荐NR-混合套利策略。年度长周期逢低做多观点不变。

另外,二季度我们需要关注在厄尔尼诺气候条件下,2024年新一轮开割季能否顺利开割,若天气物候正常,那么供应弹性将得到验证。

风险点:宏观角度须留意国内外经济数据带来的预期变化;政策角度关注两会是否会有超预期政策出现;基本面角度关注海外买盘情况、产区物候情况。

免责声明:

以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。