热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

一、摘要

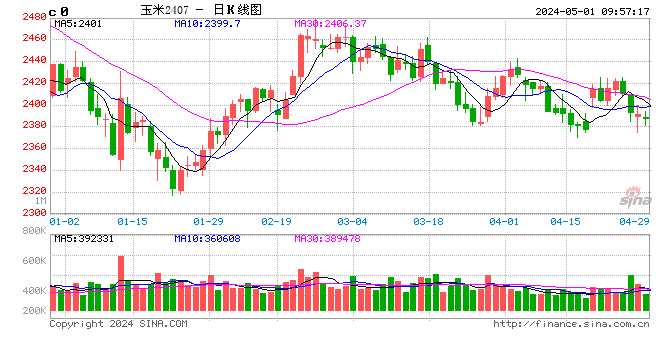

1月下旬开始,产区收购基本接近尾声,下游企业逐步缓慢备货,玉米期价止跌反弹,就其根本在于节前玉米购销进度偏慢以及下游备货出现起色。美玉米而言,2023年美国玉米单产以及产量达到创纪录水平,同时南美等主产国丰产预期下抢占全球出口份额,美国出口略显乏力,美玉米延续下跌。近期美玉米出口数据好转叠加期价跌至低位,价格出现止跌反弹。

二、基本面分析

(一)现货稳中偏强,谨防集中上量冲击

价格方面,在增储、进口拍卖取消以及低库存吸引上量影响下,产区价格继续上调,港口率先涨价,但部分贸易商、烘干塔都往港口发玉米,锦州港到车多,出现降价,锦州港二等玉米平仓价降至2430,广东蛇口港二等玉米成交价稳步上涨至2520,山东潍坊二等玉米收购价维持稳定在2580。数据显示,全国范围内售粮58%,同比降低8%,全国范围内售粮进度普遍偏慢。丰产背景下,供应压力将转移至年后。地趴粮上市时间截至3-4月,留给基层时间有限。随着天气回暖,仍需地趴粮上量的冲击。

(二)中下游库存偏低,补库需求犹在

Mysteel数据显示,北港库存132.8万吨,同比降低30%,广东港内贸玉米库存29.2万吨,月环比增加21.4万吨,但仍不及去年同期的34.3万吨,且处于近年低位。整体而言国内玉米渠道库存偏低,且当前价格处于低位,增储或带动后续渠道商补库需求释放。

下游,截至2月23日饲料企业玉米库存天数28.6天,月环比降低2.35天,且持续处于近年低位;外购仔猪养殖近期小幅盈利,但自繁自养仍处于亏损区间,且春节、元宵节以及开学过后,短期猪价仍承压。深加工企业玉米库存422.4万吨,月环比降低155万吨,降幅超过24%。受原料玉米供应充裕及生产利润尚可支撑,节后玉米淀粉行业开机率连续回升,山东、安徽及甘肃地区提升速度较快。据Mysteel数据,当下淀粉企业开机率为63.48%,较上周升高6.68%,原料需求加大。但产成品淀粉库存月环比大幅增加,且同比偏高,累库迹象明显。整体而言,终端企业原料补库补库需求犹在,但或较为被动。

(三)替代空窗期,玉米需求或有释放

全球玉米供应较为充足,引导美玉米延续下跌。但近期美玉米出口活跃,价格止跌反弹,2023/24年度截至2月15日美国对所有目的地的玉米销售总量3704万吨,比去年同期提高29.3%。考虑到全球供应庞大以及来自国际出口市场的竞争持续施压于美国玉米,抑制价格升幅。同时,巴西抢占全球玉米出口份额,乌克兰玉米对我国也具备一定的吸引力。我国进口玉米仍具备量价优势。但2023/24年度截至2月15日美国对华玉米销售总量为177万吨,同比降低59.9%,巴西二茬玉米仍未上市。除此之外,随着芽麦退出小麦基本退出替代,广东港大麦-玉米价差143,替代优势不再,玉米需求空间将或被释放。

三、小结与展望

国内供应端,本年度基层购销进度偏慢,叠加玉米价格同比偏低,基层惜售,导致供应压力或有后移。需求端,港口库存、饲料企业以及深加工企业库存均处于低位,节后陆续复工复产,企业开机率和消耗量逐步走强,原料补库需求犹在。小麦退出替代,且高粱、大麦替代优势降低,后续或将释放玉米需求空间。中期来看,玉米在低估值区间背景下,存在上涨空间。短期,天气转晴利于上量,期现货价格承压运行,不排除期价回调可能。后续仍需要紧密关注中下游整体建库心态。

分析师简介:

刘琳,长安期货研究员,西北大学统计学硕士,进入期货市场以来一直专注于苹果、白糖与玉米期货研究,对农产品现货市场有系统的了解,善于结合统计学理论基础分析农产品现货产业链,并从基本面信息和政策指导中预测行情走势。

![华泰期货网[机构看盘]华泰期货:现货流通宽松铅价维持震荡](/aiimages/%E5%8D%8E%E6%B3%B0%E6%9C%9F%E8%B4%A7%E7%BD%91%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E5%8D%8E%E6%B3%B0%E6%9C%9F%E8%B4%A7%EF%BC%9A%E7%8E%B0%E8%B4%A7%E6%B5%81%E9%80%9A%E5%AE%BD%E6%9D%BE%E9%93%85%E4%BB%B7%E7%BB%B4%E6%8C%81%E9%9C%87%E8%8D%A1.png)