热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:银河农产品及衍生品

第一部分摘要

1月期间美豆及国际油籽下行压力仍在释放中,由于美国最终定产结果稍高于预期,巴西产量仍然维持高位以及阿根廷生长状况良好影响,市场利空仍在持续兑现中。23/24年度巴西大豆虽然增产明显不及预期,但1月来贴水的持续下跌实则反应了在收获初期,供应是处于绝对充足的状态,随着收割工作的继续推进,巴西贴水可能会有进一步的回落压力。进入2月后,气象模型显示阿根廷降雨开始有好转状况,在本身较干旱的环境下这会进一步强化未来的丰产预期,因此高供应可能仍然成为主导国际大豆市场的主要变化。

1月期间国内豆粕现货市场矛盾突出,基差快速下行。我们认为进入2月后,市场供需偏宽松的情况可能会继续维持,一方面,大豆结转库存量较大且实际到港并不低,因此供应方面将继续维持偏宽松态势,另一方面,短期国内需求仍然看不到太多亮眼表现,生猪产能去化仍将延续,同时杂粕库存相对偏高也会冲击实际需求,因此基本面情况来看,基差走弱压力仍然比较大。不过需要提示的是,如果在此期间豆粕基差呈现快速下行可能会因此影响到油厂现货榨利,并且下游合同库存和物理库存都相对偏低,这可能会带来其他不确定因素。

1月期间菜粕整体维持震荡态势,市场成交清淡,基差小幅回落,但是由于豆菜粕价差持续维持高位,提货量呈现快速增加。不过由于菜籽到港量整体维持高位,且杂粕供应量大,与菜粕价差大,这对于后续的需求也会带来较大冲击,因此菜系市场整体压力仍然比较明显。

第二部分基本面分析

一、国际市场

1.巴西:收割压力来临贴水持续下行

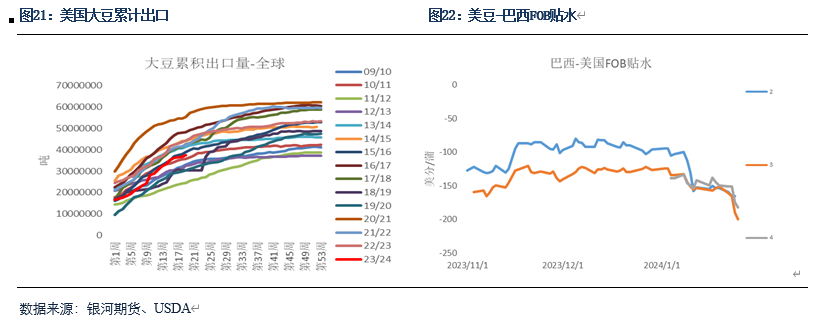

2024年1月巴西豆类市场以贴水暴跌拉开了新一年的序幕。数据显示,截止1月24日,巴西2-3月船期FOB贴水普遍下跌60-70美分,4-7月船期贴水普遍下跌30-40美分。创下了最近几年来的最大跌幅。我们认为巴西贴水的大幅下跌一方面因为收割压力的提前释放增加,根据CONAB口径,截止1月中旬,巴西大豆收获进度4.7%,去年同期2%,过去4年均值水平大约在2.3%左右,其中马州收割进度在10.9%,快于历史同期,今年马州收割工作在12月末就已经开始启动,而过去几年的启动一般在1月中下旬,这反应了马州收割进度提前的事实。马州收获提前主要因为新作播种以来,巴西中西部天气一直以高温干旱为主,加快了农作物的成熟,但也验证了大豆单产受损的情况。

从巴西收获表现来看,今年减产整体没有太大疑问,部分咨询机构调研结果认为马州减产幅度可能高于市场预期。当前中西部地区的马托格罗索、南马、戈亚斯州,南部地区的巴拉那州以及东北部地区的巴伊亚和马拉尼昂州都已经开始进入收获阶段,并且未来一段时间巴西天气暂时看不到明显异常,从整体收割单产以及市场卖压情况来看,月内并未新见异常,其中USDA评估巴西23/24年度大豆产量1.57亿吨,conab预估为1.55亿吨,23/24上半年供应仍然以偏宽松为主。

2023年以来,巴西国内需求一直维持良好,根据巴西油籽协会数据显示,截止11月,巴西大豆压榨同比增幅大约在5%左右。预计今年1月巴西需求仍将维持良好,受益于当前豆粕豆油强劲驱动影响,巴西国内压榨利润水平仍然维持高位,巴西官方口径预估1月豆粕出口量在220万吨左右,远高于过去5年122万吨以及去年同期143万吨的平均水平,同时,巴西国内整体养殖需求状况良好,鸡肉与猪肉价格整体维持高位,出口量持续增长。此外今年巴西国内生物柴油需求也在快速增加,根据巴西油籽协会公布的数据来看,去年11月生柴产量61万吨,同比增幅32.9%,累积同比增速在18.91%。

2.阿根廷:月初生长状况良好关注后续降雨影响

阿根廷是今年全球大豆供应增加的主要地区,也是今年国际大豆市场中矛盾最突出的地区。主要原因在于全球三大大豆主产国中,仅阿根廷地区产量出现了显著的增加,美国和巴西均处于减产状态,并且在这两国自身需求还预期增加,在此背景下供应的增量则主要通过阿根廷提供,因此阿根廷产量能否如期兑现将在较大程度上决定未来大豆市场走向。

整体来看,大豆丰产预期正在不断兑现中。罗萨里奥谷物交易所预期23/24年度,阿根廷大豆种植面积在1730万公顷,同比增加6.8%,USDA预估23/24年度阿根廷大豆种植面积在1650万公顷,同比增加14.58%,同时由于去年大豆受炎热干旱天气影响,大豆减产严重,而今年转为恢复性增产,因此,USDA预估23/24年度阿根廷大豆产量将增加至5000万吨(同比增2500万吨),而罗萨里奥谷物交易所预估则能达到5250万吨(同比增3150万吨)。当前阿根廷处于作物播种期,整体生长状况良好,截止1月24日当周,阿根廷大豆基本已完成种植,同时开花率达到66%,结荚率达到22%,并有少部分早播大豆进入灌浆期,进度处于历史正常水平。从优良率水平来看,评价为优及良好的比例基本达到90%以上,处于历史同期高位,因此各大指标显示丰产预期整体较强。

1月中旬以来,阿根廷产地天气转为炎热干燥模式,包括布省、科多巴在内的多数主产区进入了几乎无雨的状态,且气温异常偏高,气象模型也显示未来将较长一段时间维持此状态。随着作物逐步进入生长关键期,这显然对农作物产生了压力,受此影响,盘面一度出现小幅反弹。不过随着1月25日GFS气象模型调整了对产区天气情况的预估,结果显示,进入2月以后,阿根廷产区将重新迎来有利降雨,并且气温也将明显下降,随之盘面开始明显回吐升水,迎来了一波阶段性的下跌。

3.北美:短期美豆油需求良好支撑压榨出口持续放缓带动结转压力增加

1-2月通常是美国话题交易的淡季,一方面,随着1月报告的最终定产,供应端几乎已经不会提供新话题,另一方面,需求端的扰动本质上还是存在着较大的不确定性,难以为市场提供比较明确的预期。未来关注话题将逐步转向2月底美豆新作种植面积展望的有关情况。

1月USDA月度供需报告将23/24年度大豆单产上调至50.6蒲式耳/英亩,同时将收割面积小幅下调,在需求端维持不变的情况下,大豆结转库存上调至2.8亿蒲左右。1月大豆单产的上调主要基于伊利诺伊、爱荷华北达科他州产量的上调。受此影响,1月13日凌晨报告发布当晚,美豆单边大幅回落,03合约一度接近1203美分左右,23/24年度供应端问题基本交易完结。

美豆需求方面整体仍然维持良好,NOPA数据显示,美国12月大豆压榨量1.95亿蒲,环比增加3.33%,同比增加10.04%,23/24年度累计同比增加5.77%,2023年全年累计同比增加2.46%。美国大豆压榨量的快速增加主要受益于豆油需求的快速增长,根据豆油库存数据倒算来看,12月美豆油表观消费同比增加11.23%,23/24年度累计同比增加7.29%,豆油需求增速明显高于大豆压榨增速,反应其自身对于大豆压榨的驱动效果。从当前情况来看,USDA对压榨评估同比增加3.97%,低于实际累积增速。但从1月美国国内榨利表现来看,预计1月期间压榨表现比较一般。而且从长期来看,由于今年美国国内生柴产量相对处于高位,RINS价格持续下行,这也会在较大程度上制约豆油制生柴的生产利润,进而对压榨产生影响,因此短期来看,美豆压榨缺乏上修基础。

美豆出口方面同样悲观,截止1月中旬,美豆累积出口3738万吨,其中包含2523万吨累积装船以及1216万吨未装船数量,同比下降15.67%,远低于USDA此前给到的11.89%的减幅。而在巴西贴水持续下跌的背景下,美豆似乎看不到太明显的出口好转动力,我们预期今年巴西大豆出口可能因为自身国内压榨需求的增加下降至9400万吨,此前年度为1亿吨。但由于阿根廷今年大豆出口的增加以及国际豆粕供应增加,大豆进口其实看不到显著增量,因此美豆出口前景仍然比较悲观,后续不排除有下调压力。

进入2月以后,市场将开始逐步关注美国作物展望论坛最终公布结果,届时作物种植面积将成为盘面交易的又一题材,截止1月26日晚,美豆11月合约下跌至1184美分,基本已经接近新作种植的成本线附近,而美玉米近期跌幅相对收窄,高于2024年预期种植成本。大豆玉米比价也因此回落至2.48附近,后续大豆如出现进一步下跌将抑制农户种植积极性,此前市场主流预期24/25年度大豆种植面积在8700万英亩左右。我们预计美豆种植面积可能会在此基础上出现进一步下调。

二、国内市场

1.需求不及预期豆粕现货基差崩塌下行

1月期间国内豆粕现货市场陷入深度悲观状态,上游油厂库存压力持续增加,全国多数地区出现胀库催提情况,截止1月中下旬,全国油厂豆粕库存增加至94万吨左右,同比增加近1倍,而过去5年均值在52万吨左右,并且由于整体需求交差,豆粕库存天数在全月整体处于高位。油厂胀库压力一方面因大豆到港量相对较大所致,另一方面也因实际需求表现较差,平衡表预计1月大豆到港量大约在840万吨,虽然不及过去3年860万吨左右平均水平,但是实际大豆压榨量相对较大,整体达到740万吨左右,高于过去3年716万吨左右的平均水平,这主要因为当前油厂大豆库存量较大,1月期间大豆库存整体维持在620万吨左右,因4季度以来油厂采购量相对较大。而需求方面来看,1月以来,国内豆粕周均提货量仅127万吨左右,过去3年均值在154万吨,同比下降17.6%,供需差下库存压力明显放大。

受供应压力快速增加影响,1月期间豆粕现货基差快速回落,各地跌幅普遍在200-300元/吨左右,截止月末,各地基差普遍下跌至05+400以下,其中广东地区下跌至05+310,华东和山东地区05+330/340。由于此前贸易商在手合同多为前期高价采购,因此1期间内整体亏损整体比较严重,加之下游采购动力不强,市场杀价积极,并且在此期间,由于海外贴水回落明显,油厂榨利改善,2月至5月期间油厂杀价也同样明显,截止月末,华南地区1-2月基差05+320成交,4-5月基差05+40成交。虽然低位基差一度吸引市场买货意愿,但整体成交仍不活跃,情绪持续维持清淡。

2.大豆压榨利润持续改善豆粕需求缺乏亮点

2-3月国内大豆到港量预期均值在500万吨左右,低于过去3年均值水平,这符合行业的季节性特点。由于2月多数时间正处在过年,因此开机及提货均处于相对偏低水平,加之当前国内大豆库存相对宽松,因此本身供应方面不存在问题,年末备货已接近尾声,豆粕不存在缺口担忧,现货震荡偏弱。3月虽然供应相对低于历史同期,但当前仍有一定的买船时间,并且近期巴西大豆贴水持续下行,大豆压榨利润一直处于持续改善中,当前巴西2月船期现货榨利普遍在200元/吨以上,因此,后续供应其实仍有新窗口。

需求方面来看,豆粕整体缺乏太多亮点。一方面,当前国内生猪疫情影响还是存在,短期生猪产能仍然大概率呈现去化状态;另一方面,过年前后大猪产能可能仍有一定的去化空间;此外,当前国内杂粕供应仍然相对偏宽松,也会间接影响到豆粕本身的需求,并且在看不到豆粕紧张的情况下,下游在采购的过程中还是会维持相对谨慎思路,持续低库存运行,豆粕供应整体维持宽松,我们预计3月前豆粕整体处于小幅去库状态。

3.豆菜价差走扩利好菜粕需求但供应增加仍是市场主逻辑

11月中旬以来豆菜粕价差走出了一轮相对流畅的价差缩小行情,但这轮缩小行情的发动因素并不完全来源于菜粕自身供需的改善,而更多源于豆粕成本端的坍塌,相较于美豆单边200美分,近13.6%的跌幅而言,加菜籽CNF报价及下跌7%左右,这一度导致二者价差呈现大幅缩小状态,其中03合约崩塌下跌更加明显,这主要是因为巴西贴水下行的干扰。但无论如何,由于豆粕基差明显高于菜粕,豆菜粕现货价差较高水平在较大程度上刺激了菜粕的提货,预计1月期间菜粕提货量将增加至22万吨左右,远高于去年同期17.5万吨以及3年均值的12万吨的平均水平。

不过1月期间菜粕现货表现整体偏弱,虽然成交较此前一段时间有所改善,但市场买货积极性仍然不高,且基差持续下行,这其中固然有豆粕基差下行的原因,但菜粕自身平衡表供需宽松可能同样也是重要影响因素,海关口径显示,12月国内菜籽到港量70万吨以上,带来较大的结转库存压力,而1月菜籽到港预计仍然维持在40万吨左右,加之当前本身是水产淡季,实际仍然缺乏亮点。

我们认为短期菜粕市场还是缺乏亮眼表现,虽然当前豆菜价差偏高有利于菜粕消费,但豆粕基差本身下行压力仍然较大,并且即使当前消费好,也同样看不到整体菜系的去库动力。另一方面,菜粕虽然与豆粕价差较大,但是菜粕与葵粕价差也相对较大,这也会进一步影响到菜粕的消费,并且当前整体颗粒粕库存压力也同样较大,去库缓慢。此外,由于去年水产养殖利润表现不佳,预计今年水产备货需求表现可能也会相对缺乏亮点。短期菜粕仍然相对偏弱为主。

第三部分综合分析&策略评估

一、综合分析

1月期间美豆及国际油籽下行压力仍在释放中,由于美国最终定产结果稍高于预期,巴西产量仍然维持高位以及阿根廷生长状况良好影响,市场利空仍在持续兑现中。23/24年度巴西大豆虽然增产明显不及预期,但1月来贴水的持续下跌实则反应了在收获初期,供应是处于绝对充足的状态,随着收割工作的继续推进,巴西贴水可能会有进一步的回落压力。进入2月后,气象模型显示阿根廷降雨开始有好转状况,在本身较干旱的环境下这会进一步强化未来的丰产预期,因此高供应可能仍然成为主导国际大豆市场的主要变化。

1月期间国内现货市场矛盾突出,基差快速下行。我们认为进入2月后,市场供需偏宽松的情况可能会继续维持,一方面,大豆结转库存量较大且实际到港并不低,因此供应方面将继续维持偏宽松态势,另一方面,短期国内需求仍然看不到太多亮眼表现,生猪产能去化仍将延续,同时杂粕库存相对偏高也会冲击实际需求。不过需要提示的是,如果在此期间豆粕基差呈现快速下行可能会因此影响到油厂现货榨利,并且下游合同库存和物理库存都相对偏低,这可能会带来新的不确定因素。

1月期间菜粕整体维持震荡态势,市场成交清淡基差小幅回落,但是由于豆菜粕价差持续维持高位,提货量呈现快速增加。不过由于菜籽到港量整体维持高位,且杂粕供应量大,与菜粕价差大,这对于后续的需求也会带来较大冲击,因此菜系市场整体压力仍然比较明显。

二、策略建议

1.单边:当前美豆已经接近成本线附近,但近期市场交易的重点仍然在于巴西收割压力以及阿根廷的丰产预期,因此下行动力仍然存在。国内现货压力仍然明显,建议逢高抛空为主。

2.套利:豆菜粕现货压力都比较明显,且压榨利润良好,建议M/RM35整体以反套为主,M59可以考虑逢低布局正套,豆菜价差考虑低点做扩

3.期权:建议以偏看空的垂直价差策略为主

*注:月度级别策略难以做到一层不变,因此更多重视方向和大致区间,在节奏落实以及需要结合实际情况参与

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。

☑研究员:陈界正