热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

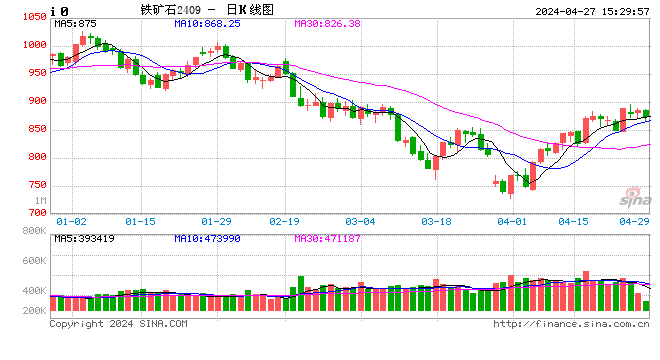

2024年1月中上旬,钢材及炉料价格未能延续去年四季度上涨行情,一方面股市疲软影响市场信心,另外钢材终端需求萎缩,钢价承压回落影响钢厂利润,并向上挤压炉料,同时铁矿石港口库存持续回升,中上旬主流持仓减多增空拖累矿价。我们认为,随着2023年粗钢平控落地,钢厂高炉开工率或逐步回升,后市将增加铁矿石现货需求,对矿价有望 构成支撑。

来源:瑞达期货研究院,WIND

粗钢平控落地,钢厂高炉复产预期利好炉料。

据国家统计局数据显示,2023年12月我国生产粗钢6744万吨,环比下降11.38%,同比下降14.9%;粗钢日均产量217.5万吨,环比下降14.3%,连续六个月下滑,同时也创出2018年以来新低。1-12月累计粗钢产量101908万吨,同比持平,2023年中国粗钢产量依然实现平控。虽然,当前钢材市场处在消费淡季,供需两弱,但从历史数据分析,钢厂高炉开工率及产能利用率提升要快于终端需求复苏,这将增强炉料需求预期。据Mysteel调研247家钢厂高炉开工率及高炉炼铁产能利用率已连续两周出现回升,这将对矿价构成支撑。

来源:瑞达期货研究院,WIND

受天气影响,一季度澳巴铁矿石发运量处在年内低位。

从澳洲和巴西铁矿石发运周期分析,四季度受国际矿山年末冲量影响发运量重心上移,而一季度回落的可能性更大,因一季度为澳洲及巴西飓风、强降雨多发期,恶劣天气通常会影响铁矿石正常开采及发运。数据显示,2021-2023年三年时间里,澳巴一季度发运量及到港量均低于二三四季度。2024年1月15日-1月21日澳洲巴西铁矿发运总量2152.9万吨,环比减少134.0万吨;巴西发运量644.2万吨,环比减少68.9万吨。另外,1月15日-1月21日中国47港到港总量2770.2万吨,环比减少320.9万吨;北方六港到港总量为1395.8万吨,环比减少90.8万吨。因此,一季度偏低的铁矿石发运量和到港量将缓解铁矿石供应压力。

来源:瑞达期货研究院,WIND

来源:瑞达期货研究院,WIND

港口库存或延续回升,因钢厂和贸易商节前屯货。

四季度末和一季度初,钢材终端需求放缓,进而影响钢厂高炉开工率,同时会减少铁矿石现货需求,因此我们经常会看到四季度末铁矿石港口库存会缓慢增加,只是此阶段矿价普遍不会因为库存的回升而大幅回落,反而在春节假期前经常出现量价齐升的局面,一方面是对新一年度预期向好提振市场信心,另一方面,则是钢厂为年后高炉复产做提前采购的准备。据Mysteel统计数据显示,2024年1月19日全国45个港口进口铁矿库存为12641.90万吨,连续5周增加,但同比减少559万吨。所以,这阶段铁矿石港口库存的增加不能单方面做为偏空的判断依据。

来源:瑞达期货研究院,WIND

铁矿石现货坚挺,因贸易商看好后市挺价情绪较浓。

当前,进口铁矿石现货报价中青岛港61%麦克粉矿处在1048元/干吨附近,I2405合约期价贴水现货近100元/干吨,从历史统计数据分析,铁矿石主力合约贴水现货普遍会修复到50元/吨附近,由于贸易商看好年后钢厂高炉复产预期将增加铁矿石现货需求,挺价意愿较高将限铁矿石现货回调空间,而期货贴水现货较深,基差修复利好期价。

来源:瑞达期货研究院,WIND

综合以上分析,当前钢材市场虽处消费淡季,高炉开工率偏低影响矿石现货需求,但随着粗钢平控落地,接下来钢厂高炉复产预期将增加铁矿石现货需求,同时节前钢厂屯货行为也将对矿价构成支撑。因此,现货企业如需采购大量铁矿石现货可考虑通过期货市场买入期货合约进行采购套保,同时也可以考虑选择买入虚值看涨期权。

研究员:蔡跃辉

期货从业资格号F0251444

期货投资咨询从业证书号Z0013101

助理研究员:

李秋荣 期货从业资格号F03101823

王凯慧 期货从业资格号F03100511

免责声明

本报告中的信息均来源于公开可获得资料,瑞达期货股份有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为瑞达期货股份有限公司研究院,且不得对本报告进行有悖原意的引用、删节和修改。