热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:紫金天风期货研究所

核心观点:震荡 整体来看,工业硅近期供应有实际收缩,但需求也有减量隐忧,价格走高为牌号结构性紧缺所致,就基本面而言,短期内供需总量对价格指示仍然不甚明晰,预计硅价将维持走势,后期关注下游多晶硅新产能投放及工业硅北方环保政策松紧情况。

月差:中性 无显著驱动。

产量:偏多 上周产量环比减少0.19万吨至8.72万吨,环比降2.16%

利润:偏空上周毛利润、毛利率环比增加52元/吨、0.33个百分点至278元/吨、1.83%。

社会库存:偏多上周工厂库存环比减少0.08万吨至6.64万吨,市场库存环比减少0.1至9.90万吨,社库合计16.54万吨。

注册仓单:偏空 截至12月22日,注册仓单共3.43万手、17.17万吨;较12月15日增加2520手、1.26万吨。

多晶硅利润:偏空 上周毛利润及毛利率分别降188元/吨、0.29个百分点至0.53万元/吨和9.13%。

多晶硅产量:中性 上周产量环比持平于4.16万吨。

有机硅利润:偏空 上周毛利润和毛利润率环比分别降467、3.56个百分点至-2066元/吨和-14.98%。

有机硅库存:偏多 上周库存环比减少0.06万吨至4.87吨,环比降1.2%。

硅铝合金开工率:偏空上周再生铝合金开工率环比持平于49.9%、原生铝合金开工率环比持平于50.6%。

平衡&展望

-

近期西南减产、挺价,叠加北方供应扰动增加、新疆地区硅厂库存偏低,工业硅现货偏紧,现货价格尤其是低牌号价格持续走高,带动期货价格上行。供应端,西南周产量已基本位于历史同期底部,复产即将到位,而北方受环保政策影响,产量有所下降,后续关注环保限产的推进情况。需求端,多晶硅新投产能爬坡顺利,周产维持高位,但当下光伏产业链价格均承压,已有个别小厂停产,后续逐渐走低的价格对于产量是否会有进一步显著负反馈仍待观望。有机硅企业在低迷行情下维稳运行,近期库存、产量较为稳定。硅铝合金下游维持刚需采买,开工环比持平。整体来看,工业硅近期供应有实际收缩,但需求也有减量隐忧,价格走高为牌号结构性紧缺所致,就基本面而言,短期内供需总量对价格指示仍然不甚明晰,预计硅价将维持震荡走势,后期关注下游多晶硅新产能投放及工业硅北方环保政策松紧情况。

-

平衡表调整说明:调整为2024年月度平衡表。

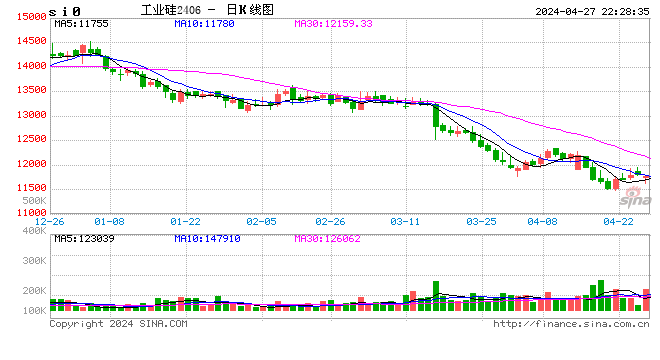

工业硅:北方供应扰动增加

期价震荡上行

-

上周主力合约开于13710元/吨,收于14195元/吨,周内高点14375元/吨,低点13710元/吨,周涨幅2.79%。

-

截至12月22日,注册仓单共3.43万手、17.17万吨;较12月15日增加2520手、1.26万吨。

-

上周内蒙、新疆、宁夏受环保政策影响,部分硅炉轮流保温,工业硅期价拉涨。

数据来源:同花顺;Wind;紫金天风期货研究所

数据来源:同花顺;Wind;紫金天风期货研究所

现货报价持续上调

-

较上周五,553#通氧昆明环比涨50至15100元/吨;553#通氧天津港环比涨500至15350元/吨;421#四川环比涨50至15450元/吨;421#昆明港环比涨50至15700元/吨;441#黄埔港环比涨450至15600元/吨。99#硅新疆环比涨500至15050元/吨。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

西南减产即将到位 北方生产扰动增加

-

上周陕西、四川、云南开炉数分别减少1、3、4个。上周产量环比减少0.19万吨至8.72万吨,环比降2.16%;分产区看,新疆周产量减少0.04万吨,云南周产量减少0.03万吨,四川周产量减少0.04万吨。

-

西南减产或即将到位。四川周产连续创新低,云南周产不断探底,后续来看西南两地产量进一步减少空间有限。

-

北方扰动增加。上周内蒙、宁夏、新疆部分硅厂分别受环保政策、寒潮等影响进行炉子轮流保温,短期内保温停产对总产量影响较小,但若停炉时间较长、限电政策进一步收紧,供应减量对总供应影响程度将有加强。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

西南降水位于历史同期偏低位 但用电需求暂不紧张

-

西南主产区进入枯水期,当前降水量位于历史同期偏低值,但两地减产基本到位,用电需求并不紧张。

数据来源:紫金天风风云;紫金天风期货研究所

数据来源:紫金天风风云;紫金天风期货研究所

北方空气污染程度影响地区生产水平

-

北方天气污染方面,新疆吐鲁番市污染指数居高,地区为应对污染天气对硅厂生产的干预力度或有加大。

-

内蒙、甘肃地区同样面临环保限产,目前限产力度不强,但参考往年AQI指数,两地Q1污染较为严重,后续关注内蒙及甘肃Q1限产情况。

数据来源:生态环境部;紫金天风期货研究所

数据来源:生态环境部;紫金天风期货研究所

成本环比增加 现价上行拉动利润走扩

-

上周工业硅平均生产成本环比增加2元至14912元/吨,毛利润、毛利率环比增加52元/吨、0.33个百分点至278元/吨、1.83%。

据来源:百川盈孚;紫金天风期货研究所

据来源:百川盈孚;紫金天风期货研究所

社库边际去化

-

上周工厂库存环比减少0.08万吨至6.64万吨,市场库存环比减少0.1至9.90万吨,社库合计16.54万吨。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

多晶硅:

价格承压 但产量环比增加

产业链下游价格承压下行

-

上周硅料价格有进一步降低,价格有所分化。硅料产量继续走高,但下游拉晶稼动率增降尚有较大不确定性,硅料价格继续承压。菜花料、致密料、复投料价格环比分别持平于5.5、6.05、6.35万元/吨。

-

上周地震对硅片供应无重大影响,而下游电池减产幅度加大,硅片需求将有收缩,后续关注硅片排产情况。上周M10硅片价格环比降0.1至2.00元/片、G12硅片价格环比降0.3至3.00元/片。

-

电池片价格持续承压,部分厂家生产几近无利润,厂家减产幅度加大;组件继续承受库存压力,关注后续装机需求对其去库作用。上周p型M10电池片均价环比持平于0.40元/瓦、p型G12电池片环比降0.03至0.40元/瓦;组件单晶perc182mm环比降0.04至0.96元/瓦、210mm组件均价环比降0.04至1.00元/瓦。

数据来源:SMM;iFind;紫金天风期货研究所

数据来源:SMM;iFind;紫金天风期货研究所

关注硅料累库

-

上周多晶硅生产成本环比持平于5.30万元/吨、毛利润及毛利率分别降188元/吨、0.29个百分点至0.53万元/吨和9.13%。

-

新产能顺利爬坡,上周产量环比持平于4.16万吨。

-

产业链各环节价格全体承压显示出行业进入内耗阶段,上下游均有累库,硅料需求难有大幅增长,而传统装机旺季已至,或将对硅料形成一定需求支撑,关注硅料累库速度。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:

产业链价格进一步下行

DMC价格走跌

-

上周DMC价格环比降200至13800元/吨、华东生胶环比持平于14800元/吨,107胶环比持平于15000元/吨,硅油环比持平于15750元/吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

亏损走扩

-

上周成本项工业硅421#(有机硅用)环比持平于16050元/吨、甲醇价格环比涨76元/吨至2506元/吨;上周DMC生产成本环比涨275至15859元/吨;毛利润和毛利润率环比分别降467、3.56个百分点至-2066元/吨和-14.98%。

数据来源:百川盈孚;iFind;紫金天风期货研究所

数据来源:百川盈孚;iFind;紫金天风期货研究所

产量、库存稳定

-

上周DMC产量环比减少0.05万吨至3.83万吨;行业周度开工率75%,环比持平;库存环比减少0.06万吨至4.87吨,环比降1.2%。

-

有机硅下游需求维持了几近一年的颓势,目前库存量适中,而产量历史高位,行业维持弱稳。

-

当前DMC库存压力不大,不过考虑到终端需求逐渐进入淡季、下游采购力度将有下降,预计生产企业仍将下调开工,但为维持基本规模,下调幅度或较小,后续关注厂家检修情况。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:开工率环比持平

开工率持稳

-

铝合金原料端紧缺,下游也仅维持刚需采买,硅铝合金开工率持稳,上周再生铝合金开工率环比持平于49.9%、原生铝合金开工率环比持平于50.6%。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

作者:贾瑞斌

从业资格证号:F3041932

交易咨询证号:Z0015195

联系方式:jiaruibin@zjtfqh.com

联系人:陈琳萱

从业资格证号:F03108575

联系方式:chenlinxuan@zjtfqh.com

![期货大咖聊大宗|中信期货杨力:碳酸锂关注短期反弹碳酸锂"}],"slid":"254447524274244","x214e76b2e4c6044"}期货大咖聊大宗|中信期货杨力:碳酸锂](/aiimages/%E6%9C%9F%E8%B4%A7%E5%A4%A7%E5%92%96%E8%81%8A%E5%A4%A7%E5%AE%97%7C%E4%B8%AD%E4%BF%A1%E6%9C%9F%E8%B4%A7%E6%9D%A8%E5%8A%9B%EF%BC%9A%E7%A2%B3%E9%85%B8%E9%94%82%E5%85%B3%E6%B3%A8%E7%9F%AD%E6%9C%9F%E5%8F%8D%E5%BC%B9%E7%A2%B3%E9%85%B8%E9%94%82%26quot%3B%7D%5D%2C%26quot%3Bslid%26quot%3B%3A%26quot%3B254447524274244%26quot%3B%2C%26quot%3Bx214e76b2e4c6044%26quot%3B%7D%E6%9C%9F%E8%B4%A7%E5%A4%A7%E5%92%96%E8%81%8A%E5%A4%A7%E5%AE%97%7C%E4%B8%AD%E4%BF%A1%E6%9C%9F%E8%B4%A7%E6%9D%A8%E5%8A%9B%EF%BC%9A%E7%A2%B3%E9%85%B8%E9%94%82.png)