热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:期货日报

尽管光伏行业产能过剩预警已久,但2023年以来,产业链企业依旧大规模扩产。

12月25日,通威股份宣布以280亿元分两期投建新产能,在包括光伏源头——工业硅和高纯晶硅两大上游环节施以产能扩张。期货日报记者留意到,这已经是通威股份年内第四次宣布扩产计划,而这四次扩产计划的总投资金额合计已经接近650亿元。

事实上,2023年以来,隆基绿能、通威股份、晶科能源、天合光能、晶澳科技、阿特斯、爱旭股份、正泰新能等头部企业已经官宣了多个百亿元扩产项目,而新扩张的产能绝大多数选择了TOPCon技术路线,呈现出扩产规模更大、技术路线先进、产业布局趋于集中的特点。

值得关注的是,业内已经形成共识,在即将到来的2024年出现硅料供给过剩,硅料龙头此时大举扩产释放何种信号?

先进产能永远不会过剩

通威股份发布的公告显示,该公司拟在鄂尔多斯市投资建设绿色基材一体化项目,预计投资金额约280亿元。

期货日报记者留意到,今年以来,通威股份已经在多个环节宣布扩产。比如8月22日,该公司宣布在四川乐山合计投资200亿元,同时建设两项16GW拉棒、切片、电池片项目。这两个项目均力争2024年底建成投产,2025年底达产。

不止是通威,一直走专业化路线的硅片龙头TCL中环,也加大了下游电池、组件环节的布局力度。今年4月,TCL中环公告称,将投资106亿元建设25GW太阳能电池工业4.0智慧工厂项目,主要生产G12 N型TOPCon电池,计划2024年建成投产,预计达产产值160亿元。TCL中环在5月的一次投资者关系活动中表示,今年N型是比较确定的趋势,N型产能建设进度较快,预计下半年进入TOPCon产能爆发期。6月21日,该项目在广州黄埔正式动工。

在TOPCon组件出货量上处于领先位置的晶科能源的扩产更为热情。今年5月公告称,计划新增56GW硅片、电池、组件一体化产能,拟投资规模高达560亿元。在6月的投资者活动交流中,晶科方面表示将维持积极的投产节奏,保持N型产能在行业内的领先地位。

为何在当下市场普遍认为产能过剩的环境下,头部企业还要大规模扩产?对此,多家头部光伏企业给出相似的回应:先进产能永远不会过剩。

在2023第六届中国国际光伏产业大会上,多位头部企业高管就曾公开回应称,光伏产业未来需求潜力巨大,阶段性产能过剩或将在未来重新取得平衡。

“我们必须清醒地认识到,在全球对绿色能源高度关注及行业发展过热的背景下,内部竞争愈发激烈,同质化越来越严重,光伏产业的持续健康发展面临挑战。”中国光伏行业协会理事长、阳光电源董事长曹仁贤表示,目前,全球光伏产业链各环节市场供需呈现旺盛趋势,光伏产业链增长势头强劲。这不仅带来新的发展机遇,也对行业提出了更高的发展要求。

“今年以来,虽然光伏产品出口表现亮眼,但背后是,各个环节价格大幅下降,量增价减。”天合光能董事长兼CEO高纪凡同样认为,投资增长过快影响了行业健康发展,技术迭代带来折旧损失压力,光伏龙头企业更应该引领行业携手向前,共同应对挑战。

通威集团董事局主席刘汉元认为,现在只是光伏行业发展的开始阶段。“我们不用太担心,市场的事情交给市场,政府适当引导,就可以应对所谓的行业产能过剩危机。”他表示,市场经济的本质就是发现需求、平衡需求和投资的关系、减少投资、扩大投资等反反复复的过程,光伏产业未来的增长空间巨大,会在短时间内重新取得新的平衡。

供应宽松格局有望迎来改善

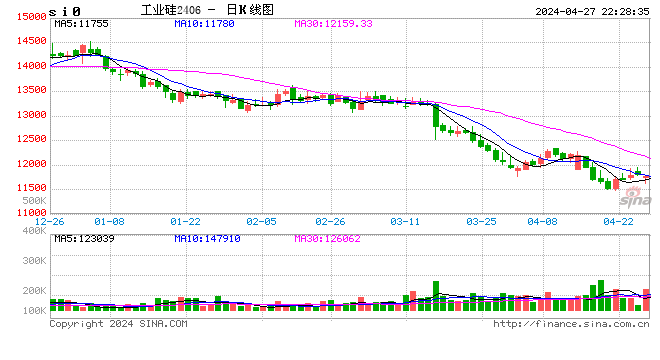

此次硅料龙头大举扩产,对工业硅期货影响如何?

根据公告,通威这一项目分为两期投建。一期建设20万吨绿色基材(工业硅)及20万吨高纯晶硅项目,预计投资额合计约130亿至140亿元;而二期建设30万吨绿色基材(工业硅)及20万吨高纯晶硅项目。每期建设工期预计15至18个月。

根据计划,一期建设20万吨绿色基材(工业硅)、20万吨高纯晶硅项目力争2025年12月底前建成投产;二期建设30万吨绿色基材(工业硅)、20万吨高纯晶硅项目,根据市场条件择机启动。

也就是说,该项目最快也要2025年12月底前才能落地投产,对2024年工业硅的基本面不会产生太大影响。

不过,近年来,受光伏装机需求大爆发影响,多晶硅行业大幅扩产,进入2023年需求量已超越有机硅成为下游消费第一大流向。在其他领域消费疲软背景下,多晶硅也是拉动工业硅需求的核心增量。广州期货分析师蔡定洲认为,由于2023年四季度多晶硅新增投放产能项目较多,例如弘元绿能、鑫环硅能、宝丰、中部合盛、东立光伏、其亚硅业、鄂尔多斯等项目,随着产能逐步完成爬坡,有望在2024年一季度迎来较大需求增量。另外,2024年依旧存在较多新增项目,规划产能超过100万吨,且多数项目已处于开工状态。整体来看,多晶硅有望进一步巩固其消费地位。

对于当前头部企业扩产以及年底国内多晶硅产量继续增加的原因,长安期货分析师王楚豪表示,一方面,电池片在下半年出现大批集中投产,此时多条产线正处于爬坡期,即使下游需求不好,电池开工率仍无法降到极低位置,以四季度电池排产来看,对于上游而言仍是“需求良好”;另一方面,随着多晶硅价格不断走低,价格逐渐逼近下游心理价位,个别头部拉晶厂拿货甚至还有优惠,拿货甚至囤货的积极性提升。据SMM数据,11月国内多晶硅实际产量15.05万吨,环比10月增长4.9%。预计12月产量继续增长,整体排产将上调至15.3万吨。12月硅料、硅片最新排产将分别达到15.8万吨、61.8GW,两者排产将继续增加。多晶硅复投料最新价格在62—65元/千克,致密料价格在59—62元/千克。

反观工业硅,蔡定洲分析认为,当前供应整体出现明显下降,且有进一步收缩的预期。一方面,西南地区已完全进入枯水期,工厂陆续进行季节性停产操作,当前开工率较低。另一方面,由于环保、安全生产等因素,新疆供应也出现一定程度的扰动。据百川盈浮数据,新疆伊犁多家硅厂受到影响,其中伊东工业园四家企业要求已开炉8台进行停产;七十三团金岗工业园五家企业,要求已开炉16台进行轮流限电,预计日产量将减少320吨。另外,新疆石河子相关生产企业也受到环保管控影响。蔡定洲认为,在西南季节性减产背景下,北方供应扰动加剧,整体供应存在进一步收缩的预期,而多晶硅需求维持增加趋势,供应宽松格局有望迎来改善,市场或将迎来底部反弹机会。

展望2024年,广发期货分析师纪元菲认为,在前期大量项目投资后,多晶硅新增产能依旧超100万吨,且依旧集中在西部地区,投产时间集中在明年一季度和三季度,年中在产量爬坡后带来的增量或较大。但目前市场对于明年下游需求并不乐观,预计开工率将下降,需关注企业降负荷和减停产情况。

“2024年工业硅产业链上下游依然供需双旺,供应量约524.93万吨,需求量约526.38万吨,同比增幅均高达22%,供需紧平衡。无论是工业硅还是多晶硅和有机硅,均有大量计划投产产能,投产节奏不同或带来相应的价格波动。”纪元菲表示,目前来看,工业硅的新投产产能集中于明年下半年,而多晶硅的计划投产产能则较为平均,明年一季度和三季度较多,有机硅的新增产能投放或会考虑下游需求对价格的带动。因而上半年适逢枯水期和多晶硅产能投放的爬坡期,整体供应偏紧,或有利于工业硅价格上行,给予生产商一定利润空间。她认为,下半年各产业链产能均集中投放,考虑到光伏产业链或出现供应过剩进而倒逼上游降低开工的情况,叠加工业硅产量释放,有可能出现供应过剩的局面。未来产业链产能的投放情况或对平衡表和价格有较大影响。