热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:国元期货研究

从宏观来看,今年美联储降息预期较为充足,市场预期美联储有望于6月开启降息周期,因此在靴子落地前对大宗商品市场整体影响有限,市场的交易逻辑仍将回归基本面。从供给端来看,二季度全球主产区处于低产期,国内主产区将陆续开割,不过开割初期,产量偏低,叠加近期到港压力不大,因此供给端施压有限。但是考虑到一季度末,胶价持续高位,关注高价下外围市场的再次开割意愿对阶段性供给的影响;从需求端来看,二季度在国内汽车市场政策的指引以及外围汽车市场的持续回暖下,对轮胎市场存在一定的正反馈,因此也将加大上游原料端的采购,对于橡胶市场来看,存在一定的利好支撑。

综合来看,二季度胶价重心仍有一定的抬升。

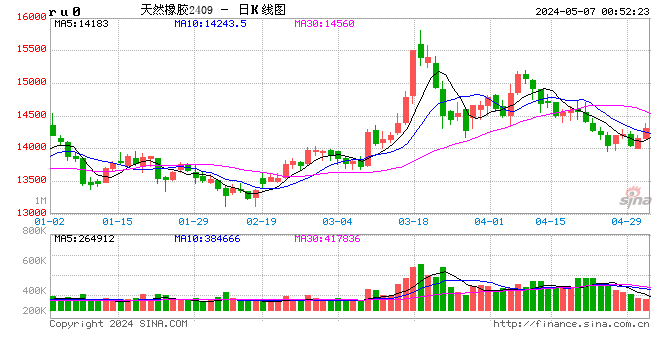

一、行情回顾

2024年一季度天胶主力合约价格走势跌宕起伏。分阶段来看:1月份至春节前,胶价呈现了大幅回调。主要是受下游部分轮胎企业控产、环保限产,国内轮胎装置开工率大幅回落,需求端表现不佳,而且面临国内春节长期,市场看空氛围明显,拖累天然橡胶盘面价格走低。春节过后至3月中旬,价格一路走高。主要是节后国内下游轮胎市场陆续返市,正值全球天然橡胶低产期,供应偏低,叠加日胶价格持续创新高,市场看涨氛围强烈,天胶主力合约价格达到2022年10月中旬以来的高点。3月中旬过后,在抛储影响以及前期的利好消息被消化后,市场交易逻辑重回基本面,胶价冲高回落。

二、基本面分析

2.1

美联储议息偏鸽 维持市场降息预期

当地时间3月20日美国联邦储备委员会连续五次联邦基金利率目标区间不变,维持在5.25%至5.5%之间不变。在经济韧性和通胀粘性下,美联储依旧维持全年降息75BP的预测,被认为是“偏鸽”的表态。因此资本市场对美联储降息信心加强,预期实际利率将见顶回落降低。从目前的降息节奏来看,最早降息将出现在6月份,美联储暂时会保持政策定力,耐心地等待和观望通胀降温,仍将尽力追求经济的“软着陆”。这可能为大宗商品市场暂时创造一个平稳的政策环境。

2.2

二季度步入低产期 关注高价下外围市场的再次开割意愿

2024年一季度全球橡胶供应紧张,主要是多数主产地步入了季节性落叶期,虫害、落叶病以及不利气候条件加剧了供应端的紧张,再加上橡胶价格长期低迷,使得小规模胶农不愿割胶,导致今年年初国际橡胶价格持续回升。据统计,截至3月中旬,橡胶局的橡胶中央市场办事处交易的橡胶价格已经超过每公斤90铢,而烟片胶价格为每公斤价格接近95铢,达到7年以来的最高价格。

据ANRPC数据统计,泰国、马来西亚、印度尼西亚、印度、越南和中国6个国家前2个月的产量达到168.32万吨,较去年同期相比下滑6.88%。其中,泰国较去年同期下滑了4%,印度尼西亚下降21.22%。ANRPC最新发布的2024年2月报告预测,也下调了泰国和印尼全年的产量,其中泰国下降0.5%、印尼下降5.1%。

按照天然橡胶割胶的周期来看,每年二季度全球天胶的产量将处于低产期,供应端压力偏低。从各个主产区的表现来看,当前泰国东北部产量维持低位,南部亦不断减产;越南产区全面停割。而国内云南主产区遭遇了1961年有气象记录以来最严重的气象干旱,在降雨后计划陆续试割。因此综合来看,二季度产量处于低产期,而国内云南产区将陆续开割。不过考虑到近期虽然胶价略有回调,但是对比往年价格持续高位,前期泰国许多橡胶园关闭割胶后,部分橡胶园再次开放割胶,因此后期东南亚主产区能否释放出大量潜在产量,对橡胶板块存在较大的不确定性。

2.3

ANRPC上调需求增速

按照需求的季节性来看,中国春节期间,全球的天胶需求量将呈现明显的回调,待春节过后,在消费的回暖背景下,也就是今年的3月份之后全球的天胶需求量会有明显的抬升。从ANRPC生产协会前2个月的生产情况来看,今年1-2月份ANRPC前8国的总消费量达到179.87万吨,处于三年以来的高位,说明市场整体需求处于恢复走强。而且ANRPC最新发布的2024年1-2月报告预测,消费量增加8.5%至244万吨。2024年全球天胶消费量料同比增4%至1582.6万吨,远高于1.5%的产量增速,因此市场对于全球需求端的表现仍有一定的期待。

2.4

二季度国内产区即将步入开割期 到港量压力不大

二季度国内产区开割在即,不过近期云南主产区遭遇了1961年有气象记录以来最严重的干旱天气,后期计划在降雨后才陆续试割,初期大概率生产浓乳为主。而海南产区也将于4月初开割,届时国内全乳产量存在小幅上量,对于RU盘面或有一定的压制,因此支撑端有所减弱。从进口的情况来看,据海关总署公布的数据显示,2024年1至2月中国进口天然及合成橡胶(含胶乳)合计115.6万吨,同比去年同期下降了12.6%。而根据进口量的季节性来看,二季度处于处于进口量的低点。且从近期的到港量来看,考虑到船货的到港时间,二季度我国天然橡胶到港量压力不大。叠加当前国内的天胶社会库存呈现去库,因此综合来看,二季度供给端压力不大,市场以去库为主。

2.5

一季度轮胎行业景气度回升 二季度市场仍有期待

据国家统计局发布的数据显示,今年前2个月我国轮胎行业展现出强劲的增长势头。2024年1-2月份,我国轮胎外胎产量攀升至1.53亿条,同比增长19.5%,超越去年全年增速。主要得益于出口量的持续增长,以及新能源汽车市场蓬勃发展带来的半钢胎需求的大幅增加。据统计,2024年前两个月,我国轮胎的出口量达到133万吨,同比增长9.7%,处于近5年同期最高水平。从今年前3个月的装置开工率以及轮胎库存天数的去库速度再次验证了轮胎行业景气度的回升。

从轮胎替换市场来看,据中国橡胶工业协会的数据,每辆轿车配备5条轮胎,更换周期为3.3年,因此每辆车每年需要更换1.5条轮胎。而在存量市场中,轮胎作为消耗品与汽车保有量呈正相关关系,庞大的汽车市场为其提供需求支撑。2023年全国机动车保有量达4.35亿辆,其中汽车3.36亿辆,而且随着新能源汽车渗透率的进一步提高,轮胎行业的替换需求也随之扩大。

从海外市场来看,考虑到欧美较高通胀的背景和轮胎具备的刚性消费属性,需求或将有一定的支撑。美国轮胎制造商协会于2024年2月对当年美国轮胎出货量进行了预测,预计2024年总出货量为3.357亿条,较2023年增加1.1%,较2019年增加0.9%。从替换市场来看,乘用车、轻型卡车和卡车轮胎的出货量预计分别较2023年增长0.5%、2.8%和5.9%,总计增加320万条。

综合来看,二季度轮胎行业的景气度将持续回升,市场仍有一定的期待,对上游天胶价格存在利好指引。

2.6

二季度汽车市场仍有较好的表现

据中国汽车工业协会发布的数据显示,1-2月,汽车产销分别完成391.9万辆和402.6万辆,同比分别增长8.1%和11.1%。其中,2月,汽车产销分别完成150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。今年2月经历了完整的春节假期,有效工作日减少,制造业处于传统生产淡季,企业生产经营受到一定影响,市场活跃度总体有所下降。不过,从趋势上来看,我国经济总体仍延续扩张态势,汽车行业预期稳定。同时,中国汽车出口也传来“好消息”,前两个月,汽车出口82.2万辆,同比增长30.5%。汽车是当前经济表现亮眼的行业,是工业经济稳增长的“压舱石”。

从重卡市场来看,今年1月重卡销售9.69万辆,创下近5年1月销量新高,收获了近5年最佳“开局”,主要是得益于主流厂家年初在各地的新品上市推广和今年春节前举办的各式各样的“团拜会”等优惠促销活动,从而推高了今年1月份的重卡销量,也导致部分市场需求被提前透支和释放,从而一定程度上减少了今年2月份的部分重卡需求。“十四五”期间,国家计划稳步推进新一批国家物流枢纽建设,这将会带动电商物流、冷链物流、大件运输等专业化物流发展。因此中重卡市场的增长前景依旧乐观,2024年中重卡行业将处于需求修复增长期。

而2024年3月初,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》。针对汽车消费领域,方案提出“汽车以旧换新”等措施,进一步激发消费者的购车热情,激发汽车消费市场。各省市陆续出台汽车购车及以旧换新补贴活动方案。因此在政策的加持下,二季度国内汽车市场仍有较好的表现。

从外围市场来看,市场也持续好转。根据欧洲汽车制造商协会(ACEA)最新公布的数据显示,在2024年1月欧盟乘用车市场同比增长12.1%至851,690辆,2月欧盟乘用车市场同比增长10.1%至883,608辆。其中欧盟四大主要市场中,法国涨幅达到13%、意大利涨幅达到12.8%,实现两位数增长,西班牙和德国紧随其后,分别增长9.9%和5.4%。

综合来看,对于国内市场而言,在各地汽车促销费政策的支持下,二季度汽车市场仍有一定的利好支撑,对天胶市场存在一定的正反馈;从外围市场来看,种种迹象表明市场也在不断的恢复中,因此后续来看,二季度车市仍有较好的表现。

三、后市展望

从宏观来看,今年美联储降息预期较为充足,市场预期美联储有望于6月开启降息周期,因此在靴子落地前对大宗商品市场整体影响有限,市场的交易逻辑仍将回归基本面。从供给端来看,二季度全球主产区处于低产期,国内主产区将陆续开割,不过开割初期,产量偏低,叠加近期到港压力不大,因此供给端施压有限。但是考虑到一季度末,胶价持续高位,关注高价下外围市场的再次开割意愿对阶段性供给的影响;从需求端来看,二季度在国内汽车市场政策的指引以及外围汽车市场的持续回暖下,对轮胎市场存在一定的正反馈,因此也将加大上游原料端的采购,对于橡胶市场来看,存在一定的利好支撑。

综合来看,二季度胶价重心仍有一定的抬升。

写作日期:2024年3月28日

作者:张霄

高级分析师

期货从业资格号:F3010320

投资咨询资格号:Z0012288