热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:新华财经

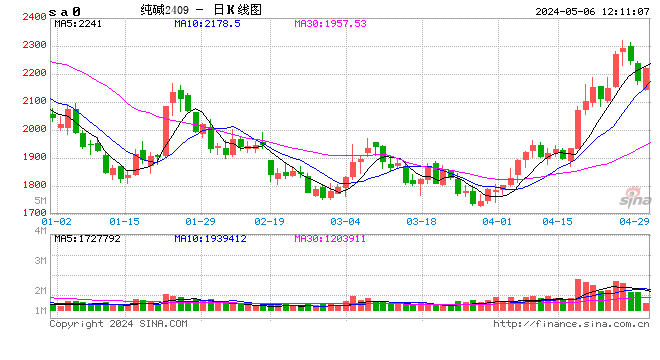

新华财经北京3月28日电(马悦然、吴郑思) 3月以来,国内纯碱价格震荡走弱,尤其是主力合约换月后,远月2409合约在资金配合下一举刷新了逾四个月新低。供应过剩格局未改,难道去年大跌的历史又要重演了吗?

分析认为,尽管今年供应过剩的压力依旧萦绕纯碱-玻璃产业,高库存使得纯碱短期仍将弱势运行,但低估值下,纯碱行情再现去年那般大幅下跌也有难度。

去年同期单边大跌 今年深跌有阻力

去年同期,国内纯碱市场开启了一轮酣畅淋漓的下跌。在低成本新增产能将陆续投放的预期下,去年2月至5月的四个月间,国内纯碱期货加权价格从最高2900元/吨,最低跌至1490元/吨,跌幅超60%。

又到3月,今年纯碱市场却有了一些不一样。

虽然3月份以来,纯碱价格重心整体向下,但盘面上近月合约和远月合约强弱却有所差别。具体表现在,刚到3月末,国内其他化工品主力合约大多仍在2405合约,但纯碱的主力却已经换到了2409合约。且从两合约表现来看,截至3月27日收盘,2405合约仍未跌破2月末的低点,相对坚挺,但2409合约则已经跌破去年11月下旬以来的低点。在分析人士看来,纯碱近远月基本面差异,是目前纯碱市场出现“近强远弱”的主要原因。

“随着5月合约交割期临近,5月前后的基本面状况逐步清晰,多空双方博弈的焦点转向9月合约,纯碱主力合约换月稍早于往年同期。”方正中期期货研究院资深研究员魏朝明告诉新华财经,但从基本面上看,短期纯碱受高库存压制,价格缺乏向上弹性;同时盘面价格接近部分厂家生产成本,价格继续深跌受到阻力。

“纯碱市场目前处于下跌趋势,市场看空情绪浓厚,近月价格受现货价格持稳支撑,远月受资金移仓换月和悲观预期影响更大。所以在近几日的下跌中,远月跌幅更为明显。”中信建投期货能化高级分析师胡鹏也表达了类似的观点。

他进一步介绍说,当前纯碱空头的主要逻辑在于供应大量增加、库存累积,高利润难以维持。而多头的主要逻辑则在于利润快速压缩,且盘面价格快临近氨碱法成本,继续下跌空间不大。“夏季为纯碱的传统检修季,过去6年7-8月纯碱产量较年内均值的平均降幅约5%,检修或对纯碱价格提供较强支撑。”

此外,现货市场上龙头企业的挺价,也给限制了纯碱近月合约的下跌空间。“远兴能源连续三周未调价,纯碱现货价格基本平稳。”魏朝明补充说。

产能释放 供应过剩仍是主基调

不过,近月合约的坚挺并不能改变纯碱供应过剩的局面。分析人士表示,当前纯碱供应宽松,下游采购积极性偏弱,库存呈现累积趋势。在高库存和高供应的压力下,纯碱仍将弱势运行。

“目前纯碱市场处于供应过剩的阶段,新产能释放后纯碱产量大量增加且增速快于需求。”胡鹏表示。

他提供的数据显示,2024年1-2月国内纯碱累计产量为618万吨,推算需求量约542万吨,进口量为32万吨,出口量为12万吨。据此简单计算,今年前两个月国内纯碱供大于需大约96万吨。

另据隆众资讯数据,截至3月21日当周,国内纯碱厂家总库存78.79万吨,环比上周减少0.48万吨。但相比前一周库存下降7.77万吨,厂家去库速度明显放缓。且与春节前相比,库存仍高出35万吨。

“当前纯碱装置开工整体较为稳定,产量依旧维持在较高水平,整体供应充足。下游需求相对较为稳定,纯碱库存小幅增加,较高库存抑制期价上涨空间,短期期价将低位运行。”魏朝明认为,虽然远兴能源阿拉善天然碱项目用水指标情况一度搅动盘面,且后期存在持续发酵的可能,但短期纯碱期现货价格的弱势难以扭转。

低位做空需谨慎

需要注意到的是,与去年同期2900元/吨的价格相比,目前纯碱期货价格仅在1800元/吨上下。

“纯碱、玻璃基本面不容乐观,供应过剩特征较为明显,但当前纯碱、玻璃期现货的估值都偏低,价格已部分反应供应过剩的悲观预期。”胡鹏认为,若纯碱价格持续下跌,企业因亏损后的检修和下游补库行为将对价格提供支撑,推动阶段性的反弹。玻璃基本面和预期较为悲观,但国内稳地产政策频发,房企融资存改善预期,或对玻璃需求形成部分支撑。

因此,胡鹏建议,应谨慎看待纯碱和玻璃期价,相对低位宜多看少动,价格反弹后产业链企业应合理利用期货、期权等衍生工具进行套期保值,对冲价格下跌风险。

中长期来看,“纯碱-玻璃产业链与光伏电池、建筑节能降碳、锂电池材料高质量发展密切关联,是助推‘双碳’目标实现的重要一环。行业发展的前途在于‘双碳’,从供需两方面实现高质量发展是纯碱-玻璃产业链摆脱过剩和亏损泥潭的关键发力点。”

编辑:郭洲洋