热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

一方面,国庆节后阶段性补库量相对有限,不足以支撑蛋价维持高位;另一方面,9月新增雏鸡指数再度大幅上扬,增添后期产能增加预期,限制远期合约价格走势。

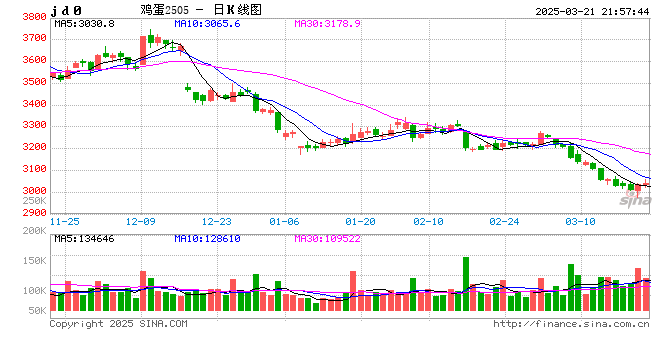

国庆节后,无论是现货市场还是期货市场,鸡蛋价格均处于下跌态势。2401合约价格从国庆节前收盘价4546元/500千克最低下跌至4309元/500千克,跌幅超5%。展望后市,鸡蛋会止跌转而大幅走强吗?

消费端表现不如预期

国庆节前由于火车、飞机订票量陡增,以及全国各地旅游景点预定量火爆,贸易商、加工厂及终端市场备货预期大幅提升。然而事实并不如预期所想,国庆节中和节后阶段性补库量相对有限,并不足以支撑蛋价继续维持高位,使得现货价格缺乏支撑。调查数据显示,截至10月13日,生产环节周度库存上升至1.25天,流通环节周度库存上升至1.13天,较国庆节前大幅提升,表明鸡蛋市场消费需求明显不如市场预期。库存压力以及需求阶段性回落背景下,现货价格也逐渐走低。

今年蛋价表现持续良好,提振蛋鸡企业补栏积极性,使得今年1—9月蛋鸡苗月度销量持续处于同期高位。同时,蛋价相对较高,企业养殖利润表现良好,进而使老鸡淘汰积极性不高。二者共同作用下,蛋鸡存栏基本呈现逐步增加状态。根据畜牧业监测预警信息网数据,截至9月底,产蛋鸡存栏指数报收于112.15,处于近年来最高位。

四季度新开产蛋鸡主要是今年6—8月补栏鸡苗。从15—18个月的养殖周期看,理论上进入淘汰期的老鸡为2022年6—8月补栏的鸡苗。纵向对比来看,新增开产量较可淘汰量略微偏高。而且,9月新增雏鸡指数再度大幅上扬,更增添后期产能增加的预期,限制远期合约价格走势。

成本支撑明显转弱

美国农业部公布的10月供需报告,美国2023/2024年度玉米单产预估为173蒲式耳/英亩,9月预估为173.8蒲式耳/英亩;产量预估为150.64亿蒲式耳,9月预估为151.34亿蒲式耳;期末库存预估为21.11亿蒲式耳,9月预估为22.21亿蒲式耳。尽管产量和单产下调使得美玉米期末库存有所收紧。但同比来看,产量仍处于近年来相对较高的水平,并且期末库存来到五年最高位,年度供应仍有所转松。另外,根据美国农业部发布的每周作物生长报告,截至10月15日当周,美国玉米收割率为45%,低于市场预期的46%,前一周为34%,去年同期为43%,五年均值为42%。随着收割进程的推进,季节性收割压力加大,继续压制玉米市场价格。而且,国际价格明显低于国内玉米市场价格,国内价格有向国际价格靠拢的倾向。

国内方面,玉米大面积收割,市场集中上量,阶段性供应压力大幅增加。定向饲用稻谷拍卖结束,总体成交向好,现阶段也陆续出库流向饲企,继续挤占玉米饲用需求。另外,生猪价格再度转弱,养殖企业又转回到亏损的局面,迫使产能被动去化,对玉米需求有所不利。总体来看,玉米阶段性供应压力较大,而需求端支撑也欠佳,基本面整体相对较弱。在蛋鸡养殖中饲料成本占总成本的70%以上,而玉米在饲料中的配比又占60%左右,所以玉米价格疲软,使得成本端支撑明显转弱。

综合来看,库存压力以及需求阶段性回落背景下,玉米现货价格连连下滑,期价也同步走弱。展望后市,蛋鸡产能趋增预期仍然存在,叠加基本面疲软和成本端支撑转弱,使得市场挺价心态锐减。对于2401合约来说,期价的峰值在9月已然形成,后期阶段性涨势难觅。(作者单位:瑞达期货)

![{}[机构看盘]瑞达期货:库存低位加上国内经济政策维持宽松向好支撑锌价](/aiimages/%7B%7D%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%EF%BC%9A%E5%BA%93%E5%AD%98%E4%BD%8E%E4%BD%8D%E5%8A%A0%E4%B8%8A%E5%9B%BD%E5%86%85%E7%BB%8F%E6%B5%8E%E6%94%BF%E7%AD%96%E7%BB%B4%E6%8C%81%E5%AE%BD%E6%9D%BE%E5%90%91%E5%A5%BD%E6%94%AF%E6%92%91%E9%94%8C%E4%BB%B7.png)

![瑞达期货百度百科[机构看盘]瑞达期货:国内经济政策维持宽松向好,电解铝仍有支撑](/aiimages/%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%E7%99%BE%E5%BA%A6%E7%99%BE%E7%A7%91%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%EF%BC%9A%E5%9B%BD%E5%86%85%E7%BB%8F%E6%B5%8E%E6%94%BF%E7%AD%96%E7%BB%B4%E6%8C%81%E5%AE%BD%E6%9D%BE%E5%90%91%E5%A5%BD%EF%BC%8C%E7%94%B5%E8%A7%A3%E9%93%9D%E4%BB%8D%E6%9C%89%E6%94%AF%E6%92%91.png)

![瑞达期货股票同花顺[机构看盘]瑞达期货:铜主力合约震荡走弱](/aiimages/%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%E8%82%A1%E7%A5%A8%E5%90%8C%E8%8A%B1%E9%A1%BA%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E7%91%9E%E8%BE%BE%E6%9C%9F%E8%B4%A7%EF%BC%9A%E9%93%9C%E4%B8%BB%E5%8A%9B%E5%90%88%E7%BA%A6%E9%9C%87%E8%8D%A1%E8%B5%B0%E5%BC%B1.png)