CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 王贤伟

本报告完成时间 | 2023年10月25日

一、铝产业链相关材料价格动态

1.1铝土矿

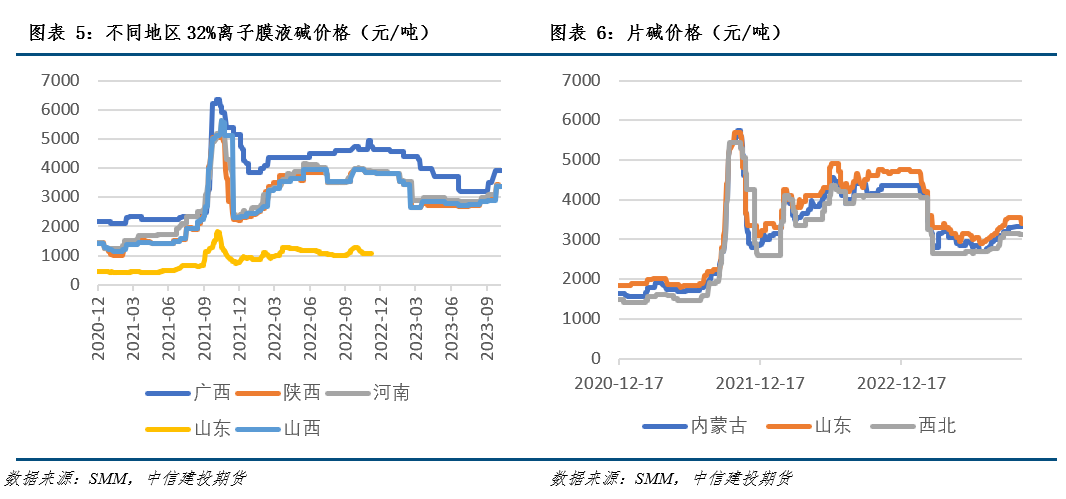

供应有所收紧,价格变化有限。上周国产铝矾土市场均价走势变化较为有限,均价450.3元/吨,较上周均价持平。受政策面影响停采矿山本周仍未传出复采消息,南方地区受环保督察等因素影响,供应有所收紧。山西地区当前主流含铝60%,铝硅比为5.0品位的国产矿石价格基本位于470-490元/吨左右裸价到厂,河南地区当前主流含铝60%,铝硅比为5.0品位的国产矿石价格基本位于500-550元/吨左右裸价到厂,贵州地区当前主流含铝60%,铝硅比为6.0品位的国产矿石价格基本位于410-450元/吨左右裸价到厂。进口矿石方面,本周进口矿石海运费前期虽有小幅回落,但由于大宗商品需求依旧较为强劲,海运费继续坚挺运行。几内亚方面收货量虽有提升,而可用来进行现货交易矿石资源较为有限,导致本周市场实际成交消息有限,海运费虽有所调整,但对于进口矿现货报价影响相对有限。

综合来看,国产矿方面,考虑后期供应大概率仍将较短缺,而下游氧化铝即便存在受重污染天气有减产预期,但对于矿石需求依旧较为强劲,综合氧化铝成本压力依旧较为显著的现象考虑,预计短期国产矿市场多空因素交织,价格走势或将继续延续上周价格运行;进口矿石方面,近期海运费虽震荡运行,但由于市场询盘依旧偏多,氛围较为活跃,价格短期仍将继续坚挺运行.

1.2氧化铝

市场氛围积极,价格继续上涨。上周国产氧化铝价格继续上涨。截止10月19日,国产氧化铝均价为2971.87元/吨,较同期上涨约20元/吨,涨幅约为0.65%。上周氧化铝现货市场活跃度偏高,市场接连传出现货成交消息,推动氧化铝价格上涨。河南地区氧化铝市场成交现货量偏多,共传出3笔现货成交消息,数量总计2.3万吨,出厂价格位于2985-3000元/吨。其次是山西地区,传出2笔现货成交消息,成交数量共1.3万吨。此外山东、广西地区分别传出1笔现货成交,山东成交0.3万吨氧化铝;广西成交0.3万吨氧化铝。下游电解铝企业刚需采购,期相关贸易商偶有参与到现货市场,北方地区氧化铝市场交投氛围较为活跃。海外市场上周询得三笔成交。截至10月19日,澳铝FOB报价为337美元/吨,较同期下调4美元/吨,美元/人民币汇率维持在7.2附近,海运费维持24.5美元/吨,因而该价格折合国内主流港口对外售价约3013元/吨左右,高于国内氧化铝价格21元/吨,进口窗口自7月27日短暂开启之后重新回到关闭状态,此外氧化铝进口亏损自9月8日以来逐日收窄。

整体而言,国内方面,氧化铝市场利好因素为主,下游电解铝企业刚需采购,贸易商积极寻找入市时机,成交氛围较为积极,价格延续前期上涨走势。国外方面氧化铝进口窗口短暂打开,海外市场成交活跃,基于当前国内氧化铝价格维稳高位,氧化铝的利润逐步得到修复,企业在矿石供应稳定前提下稳产、高产意愿较强,在需求端暂无较大增量、下游刚需采购的背景下,海外氧化铝的进口优势或被削弱,后续需持续关注海内外氧化铝价格走势。

1.3动力煤

市场情况一般,煤价弱势下行。上周国内动力煤市场弱势下行。截止上周四,动力煤市场均价为811元/吨,较同期均价下跌12元/吨,跌幅1.46%。陕西地区多数煤矿正常生产,市场整体供应相对稳定,市场销售情况一般;山西主流煤矿正常开工,区域内煤炭供应基本稳定,下游交投氛围冷清;内蒙地区煤矿生产基本稳定,下游拉运多以长协为主,市场销售情绪不佳。进口煤方面,印尼矿山出口存在阻力,我国印尼货源有限,贸易商报价维持坚挺,澳煤由于季节原因出口也同样较少,煤价向上调整。需求方面,电力用煤需求有限:电厂日耗难有较大回升,去库速度缓慢,对市场煤采购需求较少;非电用煤有一定支撑作用:下游非电行业市场向好,用煤需求尚可,叠加北方供暖期到来,民用采购需求即将释放,有望拉涨动力煤市场价格。

综合来看,供应端,安全检查导致煤矿市场供应量收缩;需求侧,电厂库存充足,采购需求较少;非电方面下游情绪不佳,仅产地安检对情绪稍有支撑。短期看,煤价预计稳中伴降,长期看,随着供暖季临近,终端需求释放有望加快,届时煤价或将再度回升。后续仍需关注电厂日耗情况以及市场需求释放情况。

1.4预焙阳极

企业按需采购,价格依旧持稳。中国预焙阳极市场成交价格继续持稳。截止10月19日预焙阳极现货均价为4631元/吨,同比价格持平。上周原材料价格下降,成本端支撑力度减弱,预焙阳极企业按需采购,原料库存维持合理水平,目前预焙阳极企业按订单排量生产为主,多数企业开工良好。当前西南地区电解铝企业高利润驱动满负荷生产,对预焙阳极需求旺盛。

综合来看,预计下周预焙阳极价格持稳运行,目前预焙阳极供需面良好,原料石油焦市场预计价格延续趋稳运行,部分炼厂焦价仍有下行空间,煤沥青因煤焦油高位或有回落风险,利空煤沥青价格,长期来看,预焙阳极新单价格利空。

1.5电解铝

1.5.1产量及升贴水

供过于求有所缓解,华南现货或呈震荡。本周电解铝行业继续维持稳定生产,目前电解铝开工产能 4297.90 万吨。内蒙古白音华剩余20万吨电解铝项目预计月底通电启槽,云南等地区电解铝企业暂稳运行。

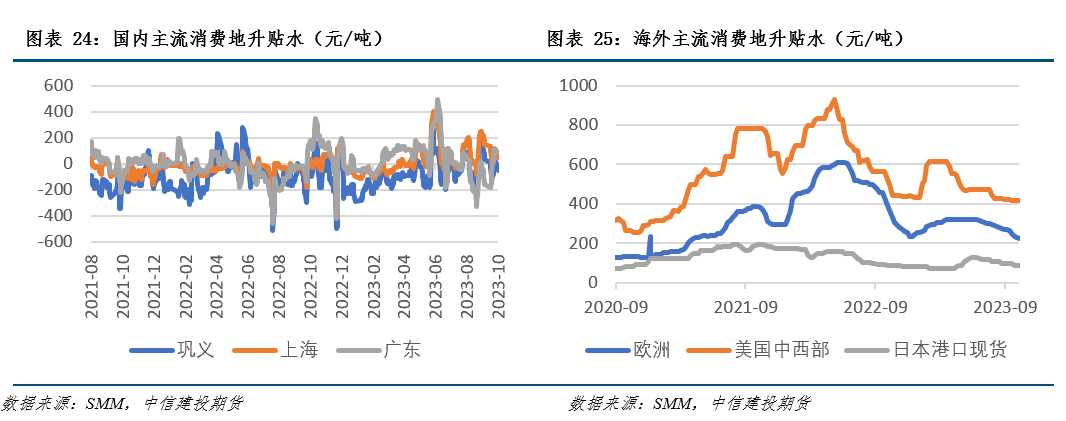

升贴水方面,供应端看,上周国内电解铝企业持稳生产。需求端看,节后铝锭需求侧有回暖迹象,供过于求的情况有所缓解。近期因华南地区交长单需求增加,贸易商积极入场收货交单,且当前在途货量正常且升水已处于较合理水平,但下游表现暂时未尽人意,预计华南现货升贴水或转震荡走势,后续关注下游节后消费复苏表现。

1.5.2利润及库存

出库表现一般,供需呈紧平衡。2023年10月19日,SMM统计国内电解铝锭社会库存62.6万吨,较上周四库存持平,较节前库存增加13.0万吨,较去年节后历史同期低1.0万吨。目前国内铝锭库存虽仍处于近五年同期低位,但受下游开工未见明显起色,以及市场消极传闻的影响下,节后的库存压力依旧偏大。出库方面,周中各主流消费地库存呈现稳中小降的特征。华东地区库存有逐步下降的动向,上海地区周中去库0.5万吨,主因是价差因素导致当地的进口铝锭部分流出到华南市场。无锡地区到货量呈下降趋势,但出库表现平平,库存17.6万吨较周一持平。华南地区节后库存保持平稳,目前16.7万吨,仍低于无锡地区,受下游型材开工不足的影响,出库表现仍然疲软。巩义地区库存下降0.3万吨,整体上到货不多出货偏弱。虽然停装令影响已经结束,整体发运基本正常,但据市场传闻,目前巩义地区仍然受到西北新疆地区货源到货不畅的部分影响,具体影响需等待进一步反馈。整体来看,节后国内铝社会库存虽出现阶段性累库且增幅较大,但库存总量预计仍得以维持历史同期较低水平。铝供需仍呈现紧平衡状态,后期能否顺利重新快速进入去库节奏仍需密切关注下游的消费情况。

理论成本持稳,利润变化有限。成本方面,氧化铝价格继续上涨,煤价下行为主,预焙阳极价格依旧持稳。综合来说,电解铝理论成本有所增加。价格方面,国庆节后铝锭库存大幅增加,接货商看跌市场,成交氛围较为冷清,叠加下游需求依旧表现一般,个别经济数据不及预期,现货铝价下跌。后续随油价上涨带动,以及价格下跌后成交稍有好转,后期现货铝价小幅回升。综合来看,本周电解铝理论利润较上周相比收窄。

1.5.3铝加工

现货铝价下行,成交推进困难。上周铝加工产品价格上涨。上周1060铝板加工费均价3104元/吨,较同期均价持平;6063铝棒加工费均价314元/吨,较同期均价上涨30.7元/吨。上周6063铝棒均价19238元/吨,较同期均价下跌329.5元/吨;中国1060铝板均价21624元/吨左右,较同期均价下跌203.5元/吨。

上周铝板带箔产量205436吨,产量较同期增加。铝棒产量259504吨,产量较同期减少约2135吨,开工率回落。上周现货铝均价下行,持货商艰难上调加工费,市场成交推进困难。上周铝棒产量同比减少,减产地区主要体现在山东、青海两地。山东地区铝棒企业减产主要是受铝水供应限制,本周开始减量;青海地区某订单式生产的棒厂因需求不足而少量减产。生产企业暂未传出增产消息。需求方面,铝棒、铝板带产品市场未有起色,整体表现一般。铝价下行时,持货商挺价意愿较强,低价出货意愿不高。

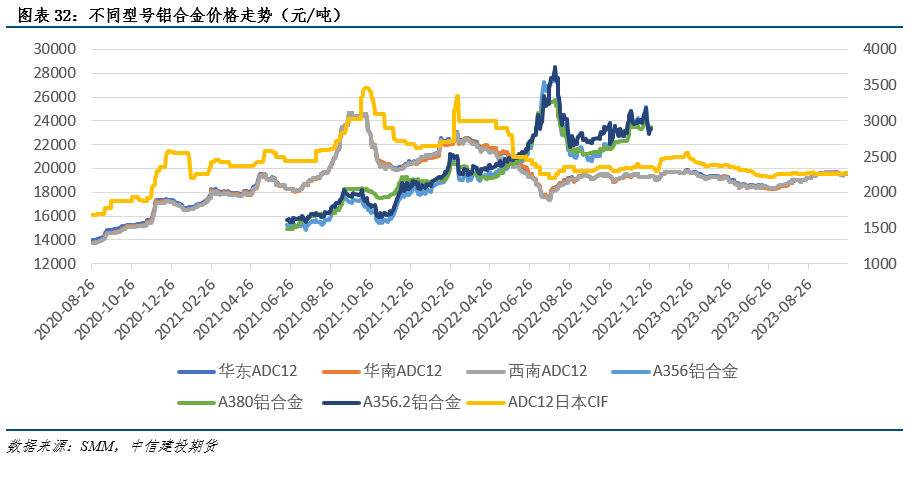

1.6铝合金

需求拉动较弱,价格窄幅震荡。ADC12铝合金锭均价19020元/吨左右,较同期均价下跌137.5元/吨。成本方面,周内废铝价格跟随铝价窄幅波动,涨跌均不显著。需求方面,上周铝价止跌反弹,部分下游进行补库,贸易商出货量较上周增加。但10月过半,下游实际消费仍无好转出现,多数企业反馈10月订单量较9月持平或小幅下滑。另外铝价反复波动,仍有不少压铸企业维持观望态度,刚需采购为主,需求对ADC12价格拉动性较弱。供应方面,本周多数再生铝厂开工率暂稳为主,部分企业因成品库存较高及订单不足下调开工水平,整体开工率较上月走弱。进口方面,近期海外报价基本持稳,马来西亚ADC12远期报价位于2250-2280美元/吨区间,当前港口现货价格集中于18700-18900元/吨,单吨进口即时利润保持300元附近,因前期贸易商看涨“金九银十”需求及进口盈亏自9月后保持盈利状态,带动进口订单增加,10月到港铝合金锭量陆续增多,国内供应压力逐渐凸显。

整体来看,当前原料成本仍处高位,但同时受到消费不佳、供大于求因素制约,短期ADC12价格将维持窄幅震荡为主。

二、铝产业链行业资讯(周度)

2.1政策篇

(1)国务院:发布《国务院关于推动内蒙古高质量发展奋力书写中国式现代化新篇章的意见》

10月16日,《国务院关于推动内蒙古高质量发展奋力书写中国式现代化新篇章的意见》发布。《意见》强调,构建新型能源体系,增强国家重要能源和战略资源基地保供能力。并将“提升传统能源供给保障能力”放在首句,其中指出“优先支持内蒙古开展煤炭产能储备,强化煤炭的兜底功能。” 目前煤电仍是当前国内电力供应的最主要电源,充分发挥兜底保供作用。

(2)财政部:发布《“一带一路”债务可持续性分析框架(市场融资国家适用)》

第三届“一带一路”国际合作高峰论坛期间,中国财政部在国际货币基金组织的《主权风险与债务可持续性分析框架》(SRDSF)基础上,结合共建“一带一路”国家国情及发展实践,制定《“一带一路”债务可持续性分析框架(市场融资国家适用)》。该分析框架是在借鉴国际良好做法的基础上,结合共建“一带一路”国家实际情况,研究制定的债务可持续性分析工具,鼓励中方和共建“一带一路”国家金融机构在自愿基础上使用。

(3)生态环境部:关于做好2023—2025年部分重点行业企业温室气体排放报告与核查工作的通知

2023年10月18日,生态环境部发布《通知》,明确2023-2025年部分重点行业企业核查工作任务,附件中公布水泥、电解铝、钢铁行业的核算与报告填报说明,同时进一步明确重点排放单位使用非化石能源电量的碳排放核算方法。

2.2市场篇

(1)央行行长:进一步降低实际贷款利率 维护存贷款市场秩序

央行21日发布《国务院关于金融工作情况的报告》。央行行长潘功胜在报告中表示,着力维护金融市场稳健运行,进一步推动活跃资本市场、提振投资者信心的政策措施落实落地,不断激发市场活力。稳妥化解大型房地产企业债券违约风险,强化城投债券风险监测预警和防范。“稳预期、防超调”,加强外汇市场“宏观审慎+微观监管”两位一体管理,发挥市场在汇率形成中的决定性作用,保持人民币汇率在合理均衡水平上的基本稳定,防范跨境资金异常波动风险,维护外汇市场稳健运行。引导稳定金融市场行为和预期,根据市场形势及时采取措施,防范股票市场、债券市场、外汇市场风险传染,保障金融市场稳健运行。

(2)工信部:前三季度自主新能源乘用车销售占比达80.2%

10月20日,国务院新闻办公室举行了前三季度工业和信息化发展情况新闻发布会。前三季度,我国新能源汽车产业保持强劲发展势头。前三季度新能源汽车产销量分别完成631.3万辆和627.8万辆,同比分别增长33.7%、37.5%;新能源汽车新车销量占汽车新车总销量达到29.8%。品牌竞争力大幅提升,前三季度自主品牌新能源乘用车国内市场销售占比达80.2%,新能源汽车出口82.5万辆,同比增长1.1倍。技术水平快速提升,同时配套环境持续优化。

(3)商务部:第六届进博会各项筹备工作已基本就绪

商务部副部长盛秋平10月23日在国新办新闻发布会上表示,第六届进博会将于11月5日至10日在上海全面线下举办。本届进博会预计将迎来154个国家、地区和国际组织的来宾,已有超过3400家参展商和39.4万名专业观众注册报名。目前,第六届进博会各项筹备工作已基本就绪。

2.3企业篇

(1)广西天丞:投产仪式于10月21日举行

广西天丞铝业有限公司投产仪式于2023年10月21日在广西来宾举行。广西天丞铝业公司是一家以铝合金竖井式铸造、精密挤压、低压铸造工艺生产高性能铝合金产品的现代化铝加工企业,设计年产竖井式铸造产品11万吨、精密挤压型材3万吨、低压铸件1万吨。该公司投资建设的铝轮毂及合金技改项目总投资5.57亿元,项目一期占地80亩,于2022年5月动工,目前已完成建设,并于今年10月15日投产,预计今年实现产值2.5亿元。整体项目满产情况下可年产铝合金轮毂500万只。

(2)亚通精工:公司一体化压铸产品目前在项目开发阶段

一体化压铸顺应汽车轻量化的发展趋势,在特斯拉的示范效应下,多家车企均已开启一体化压铸技术的研发及应用,同样带动产业链中设备厂、零部件厂及材料厂积极布局此领域。亚通精工10月16日称,公司一体化压铸产品目前在项目开发阶段。10月19日亚通精工在投资者互动平台回应称,公司积极研发储备一体化压铸技术以满足客户的要求。

三、主要原材料价格分析及周度展望

3.1铝土矿

市场分析:国产矿方面,后期供应大概率仍将较短缺,下游氧化铝对于矿石需求依旧较为强劲,综合氧化铝成本压力仍较显著的现象考虑,预计短期国产矿市场多空因素交织,价格走势或将继续延续上周价格运行;进口矿石方面,近期海运费虽震荡运行,但由于市场询盘依旧偏多,氛围较为活跃,价格短期仍将继续坚挺运行。

行情展望:供应有所收紧,价格变化有限。

3.2氧化铝

市场分析:下游电解铝企业刚需采购,贸易商积极寻找入市时机,成交氛围较为积极,价格延续上涨走势。国外方面氧化铝进口窗口短暂打开,海外市场成交活跃,当前国内需求端暂无较大增量、下游刚需采购,海外氧化铝的进口优势或被削弱,后续需持续关注海内外氧化铝价格走势。

行情展望:市场氛围积极,价格保持上涨。

3.3动力煤

市场分析:供应端,安检导致市场供应量收缩;需求侧,电厂库存充足,采购需求较少;非电方面下游情绪不佳,仅产地安检对情绪稍有支撑。短期看,煤价预计稳中伴降,长期看,供暖季临近,终端需求释放有望加快,届时煤价或再度回升。后续关注电厂日耗情况以及市场需求释放情况。

行情展望:市场情况一般,煤价弱势下行。

3.4预焙阳极

市场分析:预计预焙阳极价格持稳运行,目前预焙阳极供需面良好,原料石油焦市场预计价格延续趋稳运行,部分炼厂焦价仍有下行空间,煤沥青因煤焦油高位或有回落风险,利空煤沥青价格,长期来看,预焙阳极新单价格利空。

行情展望:企业按需采购,价格依旧持稳。

3.5电解铝

市场分析:供应端看,上周国内电解铝企业持稳生产。需求端看,节后铝锭需求侧有回暖迹象,供过于求的情况有所缓解。近期华南地区交长单需求增加,贸易商积极入场收货交单,当前在途货量正常且升水已处于较合理水平,但下游表现暂未尽人意,预计华南现货升贴水或转震荡走势,后续关注下游节后消费复苏表现。

行情展望:供过于求有所缓解,华南现货或呈震荡。

3.6铝合金

市场分析:当前原料成本仍处高位,但同时受到消费不佳、供大于求因素制约,短期价格将维持窄幅震荡为主。

行情展望:需求拉动较弱,价格窄幅震荡。

四、价格预测与风险管理策略建议汇总

作者姓名:王贤伟

期货交易咨询从业信息:Z0015983