热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:期货日报

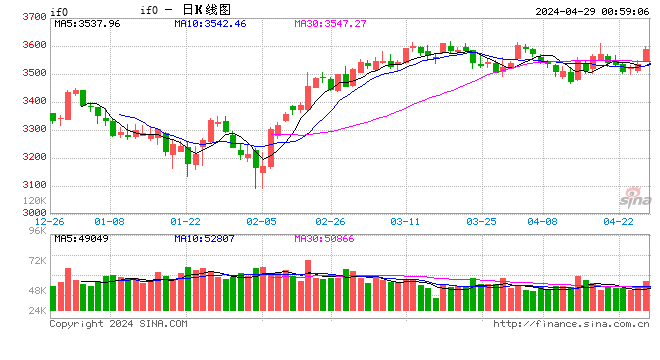

9月至今,沪深300指数短暂反弹后单边回落,从3850点跌至3700点,现货指数当月累跌1.35%,期货季月合约IF2312当月累跌1.5%。市场成交偏弱,单日成交额最高不足8900亿元(9月4日),最低只有5740亿元(9月20日)。当期,北向资金累计净流出280亿元,小于8月净流出额897亿元。从行情走势、波动率、成交金额、资金流向等指标综合考虑,当前股指市场偏弱运行。

长假即将来临,持仓过节还是持币过节?我们从宏观环境、资金面及市场情绪几个角度进行分析。

宏观方面,重点关注经济指标和财政政策。经济指标方面,8月,领先指标制造业PMI继续回升,出口改善,实体信贷持稳和政府债券融资显著多增等因素支撑社融增速回升。同期,CPI同比涨幅为0.1%(前值为-0.3%),其中,食品价格涨幅为-1.7%(与之前持平),非食品价格涨幅为0.5%(前值为0)。1—8月,固定资产投资累计完成额同比涨幅为3.2%(前值为3.4%);房地产开发投资累计同比增幅为-8.8%(前值为-8.5%)。总体上,信贷指标明显回升,物价水平稳定,投资领域恢复尚需时日。后续,积极财政政策将继续发力。一是地方债发行。根据财政部要求,2023年新增地方政府专项债要在9月底之前发行完毕,今年新增专项债限额3.8万亿元,前8个月已经发行约3万亿元,据此估算,9月新增专项债规模在8000亿元左右,再加上国债、特殊再融资债等的发行,预计利率债发行会迎来高峰,对社融总量、银行资金配置等都将产生影响。二是税费政策。据统计,前7个月,全国新增减税降费以及退税缓费已达1.05万亿元,后续预计继续优化完善一批减税降费政策,对实体企业特别是中小企业给予支持。三是稳就业,加大民生保障支出。四是防风险,包括隐性债务风险化解等。

资金方面,关注国债收益率和资金利率的变化趋势。年初至今,10年期国债收益率下降14个基点至2.7%,1年期国债收益率微升3个基点至2.21%;长短端(10期和1年期)利差收窄17个基点至49个基点;收益率曲线呈现牛市平坦化走势。近1个多月,受宏观逆周期调节政策加码、8月经济指标边际向好、资本市场信心逐步恢复等因素影响,国债收益率曲线回升,短端上行幅度更大,长短端利差也从78个基点(8月15日)收窄至49个基点。短端国债收益率上行有几方面原因:一是经济复苏前景向好和市场信心恢复;二是银行间资金面偏紧。后续,存贷款利率或开启新一轮下调,预计国债收益率仍有下行空间,资金面也将回归平稳状态。

情绪方面,9月中旬以来,多家外资机构发声,表示近期陆续出台的资本市场和房地产政策“组合拳”超预期,稳增长方向和决心明确,中国股市已经触底。同时,上市公司陆续实施的回购方案也为市场注入信心。

综上所述,宏观指标改善,但投资等领域仍有待恢复,后续积极财政政策有望继续发力,带动市场预期和投资者情绪进一步好转。9月地方专项债发行规模预计维持高位,对资金面有一定影响,叠加季末因素,市场流动性偏紧。因此,建议长假期间持币过节,待假期归来,流动性充裕及市场风险偏好提升再建仓多单。(作者单位:华安期货)