热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

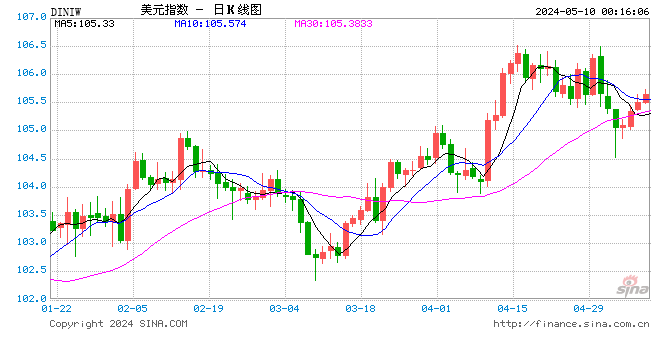

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 随着美元继续强势上行,近一周来,大宗商品结束与美元同涨局面,出现回调。

分析人士表示,美联储9月议息会议整体偏鹰,推动美元指数上行,全球金融环境进一步紧缩使得近期偏强的商品价格明显回调。当前大宗商品基本面存在一定支撑,但缺乏继续向上的驱动力,大宗商品短期走势或承压。

●本报记者张利静

强势品种回落

文华财经数据显示,上周文华商品指数收跌1.10%,其中农产品板块下跌1.66%,有色板块下跌0.86%,钢铁板块下跌1.08%,贵金属板块小幅上涨0.37%。资金方面,上周全市场出现较大净流出,各板块均以资金撤出为主。国际农产品期货也遭遇资金“用脚投票”,CBOT大豆、玉米、小麦期货近期均以跌为主。

国投安信期货分析师胡静怡称,欧美制造业仍处于萎缩区间,海外需求疲弱。国内来看,近期政策陆续出台,随着10月临近,对商品旺季的需求预期将逐渐进入验证期。短期来看,在海外紧缩环境下,商品或承压运行。

回顾本轮大宗商品强势行情,招商期货相关人士表示,行情可分为三个阶段,第一阶段以需求驱动为主导,到第二、三阶段时,供给驱动逐渐显现。

招商期货相关人士分析,第一阶段从5月底开始到6月下旬,由于宏观情绪改善,商品全面反弹,各品种涨幅差异较小。第二阶段从7月上旬到8月底,此时许多商品面临9月合约交割压力,由于商品整体显性库存偏低,价格本就易涨难跌,加之8月中旬意外降息后政策预期显著加强,引发了强烈看多情绪,空头节节败退。进入9月份,商品市场出现明显分化,其中原油、煤炭领涨,除了需求端不错外,还主要受到“OPEC+”超预期减产和国内煤矿安监增加等的影响,但此时不少前期强势的品种在资金博弈暂歇后出现回落。

缺乏向上驱动力

展望后市,国贸期货分析师郑建鑫表示,考虑到三季度美国经济状况,叠加国际油价反弹和汽车工会谈判再次推升通胀预期,美联储年内再加息一次的概率比较高,市场短期将面临预期修正。当然,更高、更持久的利率也意味着更高的衰退概率,再加上美国国内财政面临退坡,中期有可能触发下一轮衰退交易。在修正加息预期下,大宗商品市场有望下跌,但随着预期衰退,美联储态度由鹰转鸽,市场有望重新迎来反弹。

“总体看,当前大宗商品基本面存在一定支撑,但缺乏继续向上的驱动力,比如,原油的供给减产已大部分计入价格,铁矿石面临的是铁水价格见顶,铜价则受制于强势美元。”招商期货相关人士认为,从海外看,高利率、强美元会继续抑制经济,此后消费可能承压,制造业和零售业也还在去库周期中。不过毋庸置疑的是,商品底部也在抬升。

分板块看,胡静怡表示,能源方面,美联储偏鹰派的表态使得市场风险偏高,带动油价回调;有色方面,受海外紧缩政策影响,板块短期或继续承压,受益于近期人民币走弱,内盘金属明显强于外盘;贵金属方面,美元和美债收益率或延续强势,板块有望继续调整。