热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 王贤伟 中信建投期货有色金属分析师

本报告完成时间 | 2024年2月5日

摘要

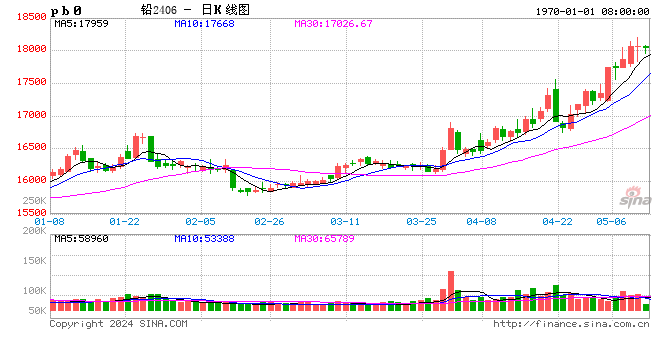

由于12月至1月铅蓄电池消费旺季到来,通常铅价会走出一波季节性行情,价格涨幅500-1000元/吨不等。不过本轮铅价自去年12月末以来,缓慢爬坡将近一个半月时间来到开年高点,高低价差达1275元。涨幅及价格上涨时长均超过历年以来平均水平,我们认为除春节时点靠后影响外,还有两大因素分别对本轮行情的更高更久形成支撑。

减产频发叠加需求旺季是本轮行情铅价更高的原因。12月超预期环保限产导致再生铅供应紧缺,原生铅货源补充极为有限,供应压力持续凸显。需求端临近年末收官,起动电池消费在新增及更换需求双重推动下表现较好。

成本端废电瓶供需矛盾加深是本轮行情高位停留时间更久原因。回收效率偏低叠加出口大幅增加,使得废电瓶供需矛盾较为突出,而废电瓶价格走高对再生铅成本形成有效支撑。

展望后续,短期看,供需错配形成的更高逻辑有所弱化,但废电瓶成本支撑形成的更久逻辑仍存,节前铅价重心在16100-16300左右,可考虑区间操作为主;中长期看,供需矛盾及成本支撑在节后均会不同程度弱化,铅价上行空间有限,中长线上可考虑逢高沽空。

目录

正文

一、铅价历年12至1月走势回顾

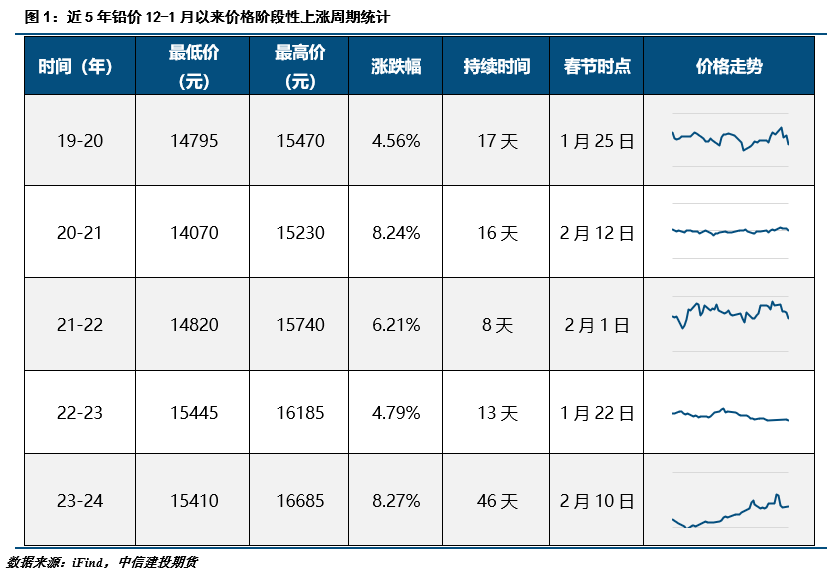

四季度是起停型铅蓄电池消费旺季,历年该时间段内会出现一波季节性行情。回顾历年来12-1月铅价走势,可以发现价格高低价差在1000元/吨左右,多以宽幅震荡为主,行情持续时长最多在半个月左右,持续的单边上涨行情出现机会较低。

不过23年12月以来这波铅价拉升似乎呈现出“Higher and Longer”的特点,自12月8日录得15410元/吨的价格低点后,铅价历经一个月的爬坡录得16475元/吨的阶段性高点,在高位震荡半月之后再上探至16685元/吨。诚然今年春节相对偏晚给铅价缓慢爬坡提供了时间和空间,但春节时点同样偏晚的19年以及21年,铅价并未出现类似走势,说明单考虑春节时点这一因素是完全不够的。我们认为本轮行情受到阶段性供需错配及成本抬升的双向推动,而上述两因子也存在一定的内生联系。

二、减产频发叠加需求旺季,供需错配问题凸显

2.1环保管控遇上常规检修,铅锭供应压力加剧

超预期环保限产导致再生铅供应偏紧,原生铅货源补充较为有限。12月初因铅价下行,生产利润承压,部分再生铅厂发生减产,这部分减产量符合市场预期,并非此轮行情驱动的主要因素。12月中旬起,河北及安徽等多地因雾霾天气起动II级应急响应,当地再生铅厂商几乎全部停产,短期加剧了供应压力。据SMM统计,12月内涉及环保停产的再生铅环比减产量共计4.5万吨,因利润承压亏损环比减产量共计2.7万吨,12月合计环比减产达9.2万吨。再生铅超预期减产拉开铅价上行帷幕,同时也把供应压力给到原生铅端。但12月原生铅能提供的增量有限,仅0.84万吨,主要限制体现在南方冶炼厂。北方冶炼厂由于提前完成冬储尚能维持运行,但南方冶炼厂受制于两方面因素:一是国内矿山检修,国产矿供应有限;二是目前铅矿进口窗口关闭,原料补充不足,12月原料库存处于同期低位。此外,由于原生铅冶炼利润过低,厂商多追求白银收益而不重视铅产出。

在12月减产后,安徽地区再生铅厂陆续复产,不过1月中旬复产进度再度受到环保管控干扰,产量恢复不及预期。1月13日- 1月19日再生铅四省周度开工率为44.27%,环比上周减少8.31个百分点。由于部分炼厂1月中下旬有提前放假计划,月内再生铅大部分供应增量预期来源于安徽地区复产,二次环保管控的介入加剧中旬再生铅供应压力,叠加原生铅厂商常规检修尚未复产,1月供应修复不及预期。

2.2终端需求仍存,下游企业积极补库

临近年末,起动电池消费在新增及更换需求双重推动下表现较好。年末各大车企有降价促销、冲刺销量的需求。同时,稳增长促消费的政策基调下,各地政府自今年11月以来也相继推出消费补贴政策。政策补贴及车企促销推动下,年末汽车产销出现翘尾现象,汽车经销商库存处于年内低位。12月汽车销量达315.6辆,处于季节均值线以上;12月汽车经销商库存系数来到1.2,远离1.5的荣枯线。更换需求方面,铅酸蓄电池完整寿命大致在2年(22-24个月)左右,冬季低温下铅蓄电池损耗更大。低温会导致蓄电池输电容量下降,但汽车起动所需要初始电量并未改变,因此冬季汽车蓄电池常处于过放电状态,给铅蓄电池带来较大损耗,这使得铅蓄电池的更换较为频繁。从更换基数角度来看,按照使用寿命倒推的汽车销量及当前汽车保有量均处于较高水平,2021年汽车销量来到2625万辆,一改18年以来的负增长颓势,同比实现小幅增长;而2023年末汽车保有量已达到3.36亿辆,同比增长5%左右,高于往年增速均值线。

下游经销商及铅蓄企业均反馈当前成品库存处于往年季节均值水平线附近,同时也是年内的库存低位。经销商与铅蓄电池企业相比更贴近终端消费者,23年12月铅蓄电池经销商成品库存天数在26天左右,同比下降19.54%。虽然动力型电池尚处需求淡季,但其在铅蓄电池消费中的占比相较起动型电池仍有一定差距,据SMM统计,2022年起动型电池(汽车用)在铅蓄电池消费中占比近45%,动力型电池(电动自行车用)占比为28%,显然起动型电池才是铅蓄电池消费主力军。在供应端超预期减产前提下,起动型需求的传统旺季提供给铅价“Higher”也即更高的动力。

三、废电瓶供需矛盾加剧,铅价高位得以

停留更久

增长的更换需求有助于提升废电瓶的供应,但出铅率偏低叠加出口增加反而加剧国内废电瓶供应紧张的问题。由于再生铅的原料废电瓶实际来源于更换后的废弃铅蓄电池,因此单从此逻辑考虑12月至1月更换需求越旺盛废电瓶供应理应更充足。但这其中实际有两个逻辑缺口,一方面是废弃铅蓄电池并非100%回收,19年颁布的《废铅蓄电池污染防治行动方案》规定2020年回收率需要达到40%左右,到2025年也即明年回收率目标也才70%。但2024年之后更换需求有持续回落的可能,这使得废电瓶的供应总量会呈现先升后降的变化。其次,废电瓶也并非100%出铅,经验来看废电瓶出铅率大概在60%-65%左右,因此废电瓶带来的再生铅供应增量后续或呈现边际递减的情况。

另一方面则是出口增量明显,由于《巴塞尔公约》限制,作为危险废料的废电瓶无法从海外回流至国内,但今年以来铅蓄电池出口增量明显。尤以起动型电池出口为代表,其1-12月出口量达到6219万个,同比增速达到25.47%。两方面因素叠加加剧废电瓶供应压力,截止1月26日,废电瓶价格来到10000元,在上述供应压力逻辑下较12月初低点上涨近450元。据当前废电瓶价格,设定出铅率为63%,按照成本测算公式:废电瓶/出铅率+加工成本测算,当前生产成本大致在16100左右,生产成本的底部支撑让本轮铅价高位停留时间“Longer”更长。

四、后市展望

短期看,供需错配形成的更高逻辑将逐渐弱化,但废电瓶成本支撑形成的更久逻辑仍存,铅价高位区间整理为主:供应端原生铅厂按照往年经验春节期间将正常产出,再生铅厂在节前仍然有放假预期;需求端节前补库需求已基本填补,铅蓄电池厂商亦将陆续放假,开工率持续下滑;供需面由此前的错配转变为双向走弱下的紧平衡逻辑。废电瓶价格受需求回落影响有一定下调空间,但底部支撑较为充足,节前铅价重心在16100-16300左右,可考虑区间内高抛低吸。

往后看,供需面的更高逻辑及成本支撑的更久逻辑将双向弱化,铅价承压下行为主:供应端原生及再生铅厂节后复工初期利润相对可观,叠加1月堆积的预售单仍需要补足,开工率或有所回升;需求端下游两大消费主力起动型及动力型电池均逐步转入需求淡季。春节累积的铅锭库存亦将对铅价上方空间提出考验,供需面过剩格局形成。废电瓶价格亦将有所回调,但考虑到当前废电瓶重心已经有所上移,对铅价的底部支撑预计在15500-15800左右,此时需静待供应端被迫因行情减产来给铅价提升动力,中长线上可考虑逢高沽空。