热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

玉米

外盘方面,当前美玉米平衡表宽松、管理基金净空接近历史极值,CBOT玉米价格跌破种植成本支撑,尽管基本面仍是向下,但价格已经处于偏低水平。国内春节长假期间,基本面主要关注USDA2月供需报告中对南美产量的预估、巴西二茬玉米播种阶段天气情况、以及假期期间大豆/玉米比价走势,也要关注外围宏观波动对国际谷物的影响。整体看,CBOT玉米价格仍处于弱势寻底过程中。

对国内玉米而言,临近春节,国内现货市场购销基本停滞,连盘玉米处于低位反弹过程,假期期间,更多关注节后农户卖粮进度以及渠道和下游的补库力度,东北华北产区的售粮进度接近五成,节后东北产区的升温带来地趴粮卖压更值得关注。按照季节性看,节后猪价下跌季节性明显,关注饲料厂企业的能量饲料在节后补库心态是否转变。

油籽蛋白

2024年开年以来,油籽蛋白内外盘价格均出现流畅的下跌行情。从美豆方面来看,美豆出口转弱,巴西天气好转之后,价格围绕美豆种植成本波动。而从巴西贴水上来看,虽然中国榨利好转,但买船仍然比较清淡,因此贴水的跌幅较大。在春节假期期间,2月9日凌晨一点关注2月USDA月度供需报告,美豆结转库存存在上调的可能,另外还要关注巴西和阿根廷的产量调整,报告发布之后,2月12日一周可能需要短暂消化报告,大势偏弱的格局预计还会维持。

从国内方面来看,前期中国没有榨利的情况下,油厂采购积极性非常有限。虽然近期榨利有修复,但在CBOT盘面和巴西贴水双双下跌的情况下,油厂采购并没有太大的提升。国内一季度大豆到港量有所下滑,但因为下游消费表现疲软,压力仍然存在。从蛋白价格品种间对比来看,豆粕相比于其他品种来说,并不具备性价比。在价格连续下跌的情况下,越跌下游的采购意愿越弱。在春节假期之后,国内豆粕和菜粕单边价格将会弥补过年期间外盘的走势,在年后消费转淡之后价格可能会呈现弱势。

油脂

油脂端的驱动包括近期的巴西产量预期调整,中性预期下大概率见到巴西近月贴水大幅下行挤压美豆出口,另外阿根廷接近翻倍的产量预期竞争巴西出口,巴西近月贴水压制油脂油料总体价格中枢,今年相对较快的巴西大豆收获进度将会在收获过半之前持续压制巴西贴水,另外关注CBOT管理基金净空单的调整路径。

棕榈油端的问题主要系一季度进入产量下行以及库存去化阶段,预计棕榈油一季度将会持续维持相对偏强的状态,对应豆棕价差持续低位运行,但是需要关注豆系偏弱状态下棕榈油性价比问题,产地是否能够维持较好的出口需求状态,否则豆棕价差低位状态下豆油价格会限制棕榈油端的强势。

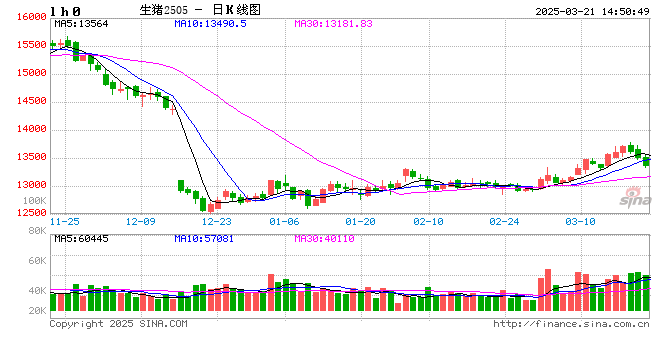

生猪

当前生猪市场的风险主要来源于现货价格波动增强。前期受到疫情损失,春节备货,雨雪天气,挺价情绪等因素的影响,现货价格大幅上涨。当前现货价格消费端难以支撑,需要防范春节后现货价格大幅回落的风险,建议投资者谨慎持仓过节。

鸡蛋

鸡蛋方面,春节前后供给端压力仍存,需求在节后将转入淡季,预计基本面将持续偏弱运行,同时饲料成本不断下移,对蛋价的支撑进一步减弱,市场普遍对节后持悲观态度,盘面合约下跌流畅,波幅较大。当前鸡蛋的供给压力较为确定,需要防范成本端和需求端的变化,若成本进一步下跌,蛋价继续向下寻找支撑,节后合约可能有跳空低开的风险;若需求在假期中超预期恢复,导致现货价格脉冲式上涨,或带动节后盘面的反弹。此外,近期极端天气频发,需防范疫病因素的影响。建议投资者谨慎持仓过节。

花生

展望春节后市,花生市场年度过半,产地余货认知的分歧达峰,现货购销交易重点聚焦于产地余货、进口到港和节后补库需求,供需格局由整体偏空转为结构性偏空,大概率延续宽幅波动。

基本面角度分析,截至腊月中旬,供需强弱格局的原有认知正在被反常的购销现象动摇,且油料米价格弱势而通货米价格相对坚挺,油商分离的价格结构趋势正在形成,花生产业供给端的不确定性正在不断积蓄能量,此等不确定性的先验时点或在正月十五左右。

资金博弈角度分析,近月合约交易时间有限,外资空头需要移仓规避交割月,产业和内资有抄底的动力,而资金空头在近月的受阻或将促使其转移筹码至远月合约。至于近月合约能否向上突破波动区间,显性压力是产业大户的非标现货建仓,潜在动能是现货“油商分离”题材的发酵炒作,以及进口到港高峰的“向后摊平”的预期。

棉花

当前棉花市场多空因素掺杂,没有形成压倒性力量,料假期波动温和,难以出现极端风险。市场关注的焦点在于美棉的出口是否能延续强劲?美棉平衡表是否能进一步紧张?管理基金的进攻动作能否持续。这取决于假期三份重要的报告,分别是北京时间2月9号的USDA月报,还有两次例行的出口销售报告和基金持仓报告。笔者预计,9号的USDA月报可能是中性,全球消费仍有下调空间,但美棉的平衡表可能维持偏紧,多空力量继续撕扯。美棉出口报告可能继续偏多,短期剩余配额的扫尾工作会给美棉出口带来支撑,但来自南美的竞争则带来长期压力。基金上周出现久违的多头进攻动作,笔者认为基金追高增持多头的动力不足,目前的基本面没有太大的想象空间,假期的基金报告笔者维持中性预判。

白糖

当前阶段处于北半球定产和南半球作物生长关键期。故北半球主产国的定产情况和南半球的天气将对于盘面产生较大的影响。春节期间如果印度与泰国定产出现超预期减产的情况则将进一步提振原糖盘面;而如果巴西干旱天气有所恢复,则对于原糖盘面产生压力,反之亦然。国内方面需要聚焦于春节期间的消费情况,如果消费情况环比改善则有利于郑糖盘面的进一步修复,其次也需要关注广西主产区的天气情况。春节假期时间较长,建议投资者谨慎操作,轻仓过节。

纸浆

纸浆方面,纸浆市场整体交投清淡,节前浆价宽幅震荡,针叶下游需求改善有限,临近春节,下游纸厂备货意愿降低,且下游对阔叶浆接受度更高,纸浆价格承压。从报价看智利Arauco针叶浆银星2月报价下调15美元/吨,阔叶浆持稳,俄针报价未出,春节假期需关注纸浆外盘报价情况,警惕外盘报价降低导致现货超预期下跌所带来的盘面下跌风险。建议节前合理布置仓位,谨慎持仓过节。

最后,中粮期货研究院再次提示大家注意控制投资风险,并祝大家春节快乐!

中粮期货研究院 农产品组

(张大龙中粮期货研究院 农产品资深研究员 投资咨询资格证号:Z0014269)

(付斌中粮期货研究院 棉花资深研究员 投资咨询资格证号:Z0012492)