热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:期货日报

积极政策叠加

总体上,稳增长信号明确,股市情绪将逐步改善,建议投资者将股指期货作为一种成本集约的权益资产配置工具,构建合适的投资策略。

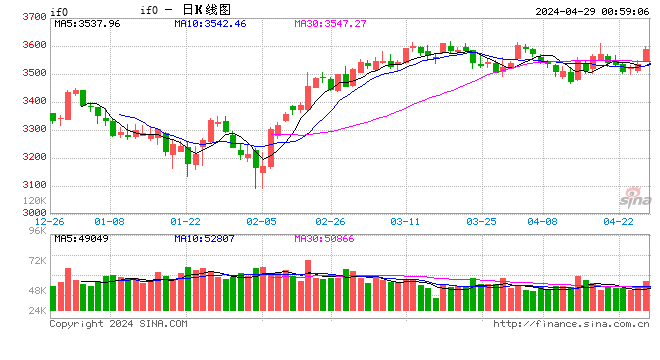

近期A股市场呈现几个特点:第一,主要指数走势分化。11月,北证50指数表现亮眼,累计涨幅超过27%,其间连续冲高后回落,月振幅50%;中证2000指数累计上涨5%,振幅在8.74%;四个期指标的指数中,中证1000、中证50小幅攀升,而上证50、沪深300有所下跌。可以看出,近期中小市值股票更受投资者青睐。第二,市场风险偏好整体不高,投资者信心稍显不足。8月以来上证50、沪深300指数跌速加快,当前波动率维持在低位水平。虽有宏观逆周期调节加码和多项活跃资本市场政策陆续出台,但投资者对企业盈利预期信心不足,市场情绪恢复仍需时日。第三,中证500股指期货(IC)和中证1000股指期货(IM)贴水程度加大。以季月合约为例,10月下旬至12月初,IC2406合约对现货指数升贴水从负100扩大到负200点,IC2403合约升贴水从零值扩大到负110点。也就是说,现货指数相对走强的同时,远月期货合约反而走弱。在此环境下,可以考虑用远月期货多头替代现货持仓,在贴水回归的过程中,获取更多持仓利润。

展望年底及2024年,笔者认为,以下因素将影响A股市场走势:

首先,后续增量资金预计较为充足。随着今年沪深港通标的双向扩容以及交易日历优化等措施的推进,沪深港通交易更加活跃,A股资产吸引力不断增强。社保基金、个人养老基金等市场机制的发展也将为A股带来更多增量资金。另外,保险资管行业相关政策变化也值得关注。国家金融监管总局《关于优化保险公司偿付能力监管指标的通知》中,调整了保险公司投资A股部分股票的风险因子,引导保险公司支持资本市场平稳健康发展。

其次,衍生品市场更加完善,增强国内权益市场对外资的吸引力。目前,权益市场场内衍生品体系不断丰富,比如证券交易所在6月上市两个科创50ETF期权、期货交易所8月就深证100股指期货、期权合约及交易细则征求意见。衍生品市场发展将为市场参与者提供良好的风险对冲工具,进一步增加A股对全球投资者的吸引力。目前合格境外投资者可参与股指期货、股指期权品种交易,交易目的限于套期保值交易。

再次,人民币汇率有望走强。2023年,受美联储加息、中美国债收益率利差变化及国内经济复苏节奏等因素影响,离岸人民币兑美元汇率从年初的6.93走弱至11月中旬的7.3,之后有所走强。未来,受美联储暂停加息、国内经济恢复向好的提振,人民币兑美元汇率有望继续走强,人民币资产也将再获青睐。

然后,全面注册制落地后,权益市场结构分化加剧。随着全面注册制的落地,相关机制日益完善,发行上市更加市场化,核心业务突出、经营稳健的企业势必获得更多关注,结合经济环境和政策导向,科技、消费等板块公司市值占比将提升。

最后,经济整体恢复向好。消费需求和工业生产等领域有望延续向好格局。随着海外通胀风险降低、去库存周期接近尾声以及国际格局变化,外需料走出低迷状态,外贸对经济将产生积极贡献。同时,财政政策发力,房地产市场保障性住房政策等出台,将提振总需求。流动性预计维持稳健偏宽松格局。从物价角度看,当前CPI同比增幅在零值附近,PPI同比降幅在下半年有收窄趋势,整体物价水平不高。从融资需求角度看,8—10月社会融资规模同比分别多增6600亿元、5900亿元和9300亿元,M2同比增速均在10.3%以上,M1增速则持续低迷,10月仅有1.9%,信贷投放和实体需求之间存在差异,实体需求有待进一步恢复。在此环境下,不排除后续降准、降息的可能。不过,当前低利率带来了信贷套利空间。因此,预计货币政策整体以稳健为主。整体利率水平将保持低位,后续如果融资需求修复向好,那么短端利率将缓步抬升,并向收益率曲线长端传导。财政政策预计延续积极的政策基调。1万亿元特别国债发行后,2023年财政赤字率提高至3.8%,中央开启加杠杆。后续财政方面重点关注地方政府继续化解隐性债务风险,广义财政支持城中村改造、保障性住房建设。(作者单位:华安期货)