来源:能化信研圈

报告要点:

展望2024年,PX产能扩张或将进入空白期,下游投产仍在继续,PX整体格局向好,油端博弈继续演绎仍为市场带来较多不确定性,但PX逻辑或进一步回归基本面,PX供应端预期持稳,需求端延续偏强,调油带动的供需弹性或延续转弱,PX估值有修正可能性,但下修阻力较大。

观点摘要:

2023年回顾——成本博弈,供需皆超预期,PX宽幅震荡

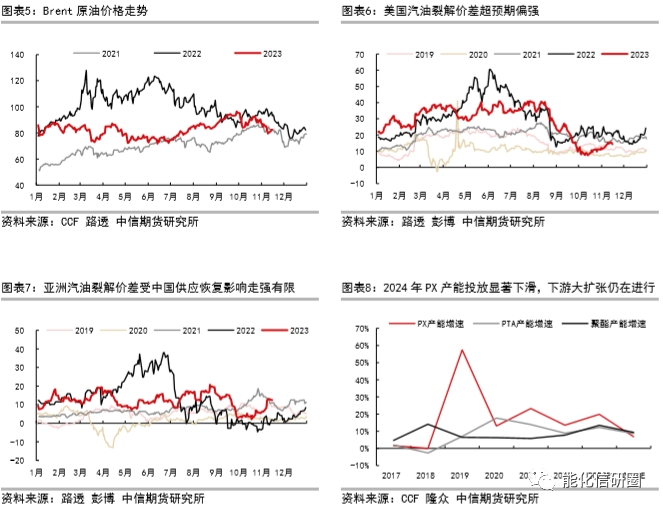

2023年PX价格走势呈现“M”型。上半年,主要驱动来自调油、检修带来的供应减量及宏观能源波动。一季度,预期偏强及油价偏弱运行分段影响下,PX冲高回落;二季度,检修季叠加调油分流,供应偏紧支撑PX逆势上涨,后随供应回归,PX跟随成本端回调整理。下半年,PX延续强势后阶段性走弱,油价高企、需求超预期、调油回归先后演绎,10月以来,供增需减下,PX价格上涨明显受到压制。

2024年展望——油端博弈继续演绎,供需矛盾逐步酝酿

供需方面,2024年,除现有装置扩能之外,PX产能扩张或将进入空白期,下游投产仍在继续,PX整体格局偏好。具体来看,供应方面, 2023Q4 PX负荷回升且仍有一定增量空间,加上明年检修或有限,PX存量供应预期持稳,下游需求拉动及海外装置回归下,进口也将渐进回升;需求方面,受限于2023年超预期表现,聚酯增速或回归常态,但大基数下下游消费仍有期待,节奏上受中间环节PTA产能投放及检停影响;弹性空间上,调油第三年,现实兑现或延续转弱,关注预期炒作及新兴市场变数。

估值方面,自2022年以来,PX估值偏高运行,随2024年市场逻辑进一步回归基本面,利润部分向下游让渡,估值或有修正,但基本面利好及能源端不确定性偏强下,下修阻力较大。

风险提示:(1)原油波动改变成本中枢;(2)需求兑现不及预期;(3)调油需求超预期;(4)进口回归超预期。

一、PX:油品格局重塑与投产后周期

(一)回顾2023:成本博弈,供需皆超预期,PX宽幅震荡

2023年PX价格走势呈现“M”型。上半年,主要驱动来自调油、检修带来的供应减量及宏观能源波动。一季度,市场担忧调油再现叠加新一年合约商谈PX厂商惜售挺价,PX在春节前冲高,后随油价偏弱影响,PX下行整理。二季度,今年美亚芳烃贸易提前,美国汽油裂差高位运行再次提振市场对调油分流的预期,又临近PX检修季,市场交易PX供应转紧,PX逆势上涨,价格最高上行至1152美元/吨,后随检修产能陆续回归及美国出行旺季备货转淡,供需紧张格局改善叠加成本显著走跌,PX大幅回调后横盘整理。下半年,PX延续强势后阶段性走弱,油价高企、需求超预期、调油回归先后演绎。三季度,OPEC延长减产并兑现,支撑原油强势上行,最高突破95美元/桶关卡,同期,下游产能高扩张下维持超预期高开,PX需求支撑强劲,供应方面受限于调油影响回归艰难,PX维持紧平衡,价格到达年内高位1160美元/吨。10月,油价在国庆期间大幅走跌,然而巴以冲突再起,成本端不确定性再度放大,汽油需求季节性转弱兑现,芳烃估值跟随汽油大幅回调,歧化回归预期走强,下游PTA利润承压下计划检停装置增多,供增需减抑制PX价格上涨。

(二)展望2024:油端博弈继续演绎,供需矛盾逐步酝酿

2022年俄乌冲突爆发,全球原油及成品油原有格局被打破,2022-2023年一直处于重塑阶段,对PX扰动较大的主要是三个部分,一是原油价格波动下成本中枢抬升,二是汽油超预期偏强支撑芳烃估值居高,三是高成本向下传导艰难导致油化两端利润分化。具体来看:(1)明年原油的影响因素仍多空交织,供需端影响力度分化、全球经济周期错位下预期反复、大选年宏观风险偏大、地缘结构变化,原油商品、金融、地缘三重属性均存在不确定性,2024年油价仍有在基准情形之上宽幅波动可能;(2)2023年汽油超预期偏强主要推手还是美国,印度、东南亚等新兴市场需求也有发力,中国疫后复苏再度为亚洲成品油市场带来变数,年内汽油供需仍然偏好,带动美国及亚洲芳烃调油需求继续演绎,2024年墨西哥、尼日利亚、中东等国家及地区炼厂产能新投放及扩能,将对自2022年以来逐步重塑的欧美汽柴市场造成一定扰动。(3)聚酯产业链上下游大投产暂时打破,明年下游产能扩张仍在继续,PX产能投放却显著下滑,从产能角度,PX在产业链中的优势地位进一步强化。总体来看,2024年,PX市场在产能周期带动的偏好格局下仍然存在较多不确定性。油端博弈影响中枢并带来额外的弹性空间,强预期下的现实兑现节奏将成为市场博弈的焦点。

二、供需端:供应持稳抬升,需求仍有期待

(一)基调:产能扩张空白期,PX整体格局偏好

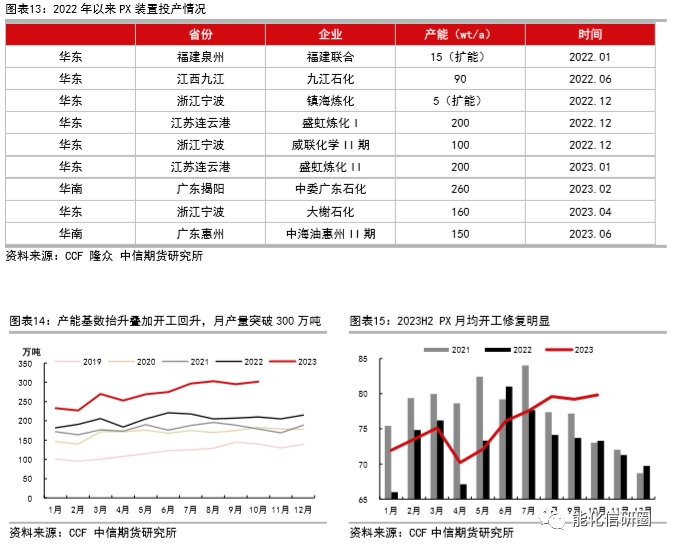

2019年之前,PX产能相较于下游PTA及聚酯扩张缓慢,PTA-聚酯环节受上游PX供应掣肘,2019年大投产开启以来,下游PTA对PX保持高消纳能力, 2019-2023E,PX累计新投产2904万吨,PTA累计新投产3441万吨,聚酯累计新投产2534万吨,PX产能扩张部分基本被下游PTA消化。2024年,除现有装置扩能之外,预期较高的PX新产能只有裕龙石化300万吨/年PX装置,若当年能顺利落地,增量也预计在2024Q4或2025兑现,在此之前,PX产能扩张或将进入空白期。而PTA明年预期仍有三套合计约700万吨/年装置待投产,且主要集中在上半年,再加上2023年底逸盛海南250万吨/年装置投产及汉邦石化220万吨/年装置待重启,2024H1PX需求量有望再上一层。2023年名义产能(7894万吨/年)内,还有680万吨/年PTA产能已停车较长时间,即实际运行产能约7214万吨/年,折合PX产能4725万吨/年,PX现有产能4367万吨/年,仍有一定未平衡空间。因此,即使明年新装置投放下部分老装置淘汰出清,供需缺口也尚能维持。

(二)供应:存量供应持稳,进口回升或前高后低

2023年PX新产能投放集中在H1,盛虹石化二期、广东石化、大榭石化及中海油惠州二期先后投产,总计新增产能770万吨。2023年1-10月,PX国内产量累计2724万吨,同比增长34%,增量主要来自产能基数抬升。开工方面来看,8月以来开工回升,月均开工上行至78~80%区间,上半年开工偏低,主要受新产能负荷偏低、歧化与异构利润亏损及检修偏多等综合影响,下半年随装置运行企稳、检修较少,开工回温带动产量抬升,最高月产量为303万吨,以此推演,2024年在无新增投产下,PX正常月份产量基准或延续保持在300万吨。

10月以来,随汽油需求季节性转淡,国庆节后芳烃估值大幅下挫,中国纯苯与甲苯之间价差走扩、异构化利润修复,市场预期边际供应回归,10月负荷上行至约79.8%,高于2021、2022年同期负荷,从10月份实际产量来看,为302万吨,增量暂未显现,后续供应有望进一步上行,增量来自:(1)彭州石化等检停装置Q4重启,(2)受歧化及异构影响的边际供应继续回归,(3)近年新投产装置于明年提负,但目前大部分装置已达历史较高水平,预计月度增幅最大在10~15万吨附近。

检修方面,2023年PX装置检停较多,其中洛阳石化、辽阳石化、彭州石化、乌石化、中海油惠州I期、福海创、威联等装置跟随全厂检修,涉及产能合计753万吨/年,占总产能的13%,此外,海南炼化在上半年也有检停,从历史检停情况看,2024年检修装置或有限,重点关注大规模装置检修计划。

自大投产以来,PX国产挤兑出口趋势明显。2023年1-9月进口量合计约599万吨,同比下滑25.8%,2022年受调油分流影响,5-7月PX进口量明显下滑,今年调油影响较去年相对转淡,PX美亚套利窗口开启时间较短,PX直接分流量减少,进口同比回升,但亚洲(除中国以外)地区PX开工负荷下行仍影响可进口量,国产挤兑进口叠加海外低开工,2023年1~9月PX进口量均值在76万吨左右。从来源看,日韩及东南亚仍然是我国主要进口来源,韩国、日本、文莱、中国台湾、新加坡占比依次为42.8%、18.4%、9.4%、13.8%和3.8%,日韩及中国台湾进口占比有所回升,文莱及新加坡进口下滑,或受调油分流影响。2024年PX进口预计回升,主要驱动来自1)2023Q4日韩多套装置提负,产量恢复或提振出口;2)除下游PTA需求拉动之外,台化及逸盛投产,海外同源炼厂进口量或增加;3)PX期货交割需求提振现货交投,不确定性来自1)2024年市场长约/现货比例调整,现货敞口扩大促生更多变动因素,2)调油影响海外炼厂供应弹性,2023Q4来看利润修复较明显,但若调油再起,效益无法持续稳定下,负荷或再度下行。结合日韩当前低PX库存现况,回升节奏逐渐趋于放缓。

(三)需求:聚酯或回归常态,大基数下下游消费仍有期待

2023年聚酯大投产背景下仍超预期高开,带动PTA在产能过剩格局下维持偏高开工,从需求端对PX形成有力支撑。

2023年,1-10月国内PTA消费总量近5170万吨,同比增长13.2%,相较于2019-2021年平均增速高近4个百分点。消费结构上,聚酯生产对PTA需求量接近4670万吨,同比增长14.3%,占PTA需求总量的90.3%;PTA出口量298万吨,占PTA需求总量的6.4%。依据前文对聚酯产量的判断,预计11-12月PTA在聚酯领域的消费量在1015万吨附近,因去年同期消费基数较低,当期PTA在聚酯领域需求增速有望上升至30%以上。另外,受益于11-12月需求增速的提升,PTA需求增速也有望从1-10月的13.2%进一步上升至17%。

1-9月我国PTA出口总量近273.2万吨,略低于去年同期水平。出口结构上,PTA主要向印度、土耳其越南、埃及、巴基斯坦、俄罗斯、沙特阿拉伯以及阿曼等国出口,1-9月向上述地区出口PTA近243万吨,占我国PTA出口总量的89%。流向变化上,印度、阿曼以及土耳其对我国PTA需求在减少,其中,1-9月向印度、阿曼以及土耳其出口PTA总量近130万吨,比去年同期减少36.6万吨,出口占比由去年的60%降至48%附近。另外,埃及、巴基斯坦以及越南在增加对我们PTA的进口。

2023全年聚酯产量突破6600万吨,同比增长近15%,远高于2019~2021年产量的平均增速。2024年聚酯或回归常态,产量增速放缓至5-6%,潜在原因有两个,一是基数效益减退的影响,二是聚酯新增投资以瓶片为主,借鉴今年瓶片投产后对开工率的拖累,2024年瓶片投产恐难以贡献与之产能匹配的产量增量。

(以上内容摘自《 【中信期货化工(PTA&MEG&PF)】道阻且长,行则将至——2024年度策略报告》,详情参见原文报告。)

2024年假设聚酯增速回归常态,但新增投产放量仍然有机会拉动对PX的需求,2024年聚酯新增投产约700万吨/年,折合PX产能约392万吨/年,即使考虑其中瓶片占比较高或对开工造成影响,带动PX需求量仍可观。此外,近年来受产业转移影响,海外对中间环节原料需求上涨,数据显示,1-9月聚酯出口总量近830万吨,比去年同期增加86万吨,同比增长11.6%。在海外相关产能建设完成前,出口仍对下游消费有支撑。海外补库周期叠加国内弱复苏的宏观预期,也在一定程度上加码明年的消费信心。年前累库节奏来看也偏缓慢,Q4降温也再度提振下游消费,若缓慢累库节奏延续,下游负反馈压力在2024Q1释放或有限。

需求节奏上受中间环节PTA产能投放及检停影响,全年来看,PTA大基数仍是较大利好。2024年PX虽近乎全年零投产,但与2023年初市场刚经受2022年PX社会库存大幅去化的格局不同,经过一年的修复,2024年H1PX供应紧张压力较2023年或有所缓解,存量供应持稳加上进口供应回升,PX短期供需有赖于下游PTA提供支撑,若投产如期在Q1兑现,进口回升偏缓下PX或由2023Q4偏宽松的供应或为趋紧,此外,随PX上市,投机需求的增加也将扰动明年PX的供需格局。

(四)弹性:调油第三年,预期或强于现实,关注新兴市场

2022年以来,芳烃调油持续影响PX的供应端,影响路径上,一是造成直接的PX生产分流,二是通过影响甲苯、二甲苯、石脑油从而影响PX的生产利润及开工,从2023年的情况来看,调油仍存但影响力度上终是趋于弱化,路径上前者淡化快于后者。2023年来自汽油市场的调油需求三位共振,美国、亚洲、中国调油需求均尚可,根源大部分还是来自美国超预期高企的汽油裂解价差带动汽油生产景气,牵动亚洲汽油需求及中国出口。

从美国汽油供需看,Q1汽油库存累库峰值处于往年低位,主要受美国炼厂同期检修较多及2022年底库存累积水平偏低的影响,后库存快速去化下,偏低库存持续支撑汽油裂差维持高位,汽油消费旺季,炼厂事故频发、飓风影响等也对年内汽油供应造成影响,整体来看,炼厂高开、冬夏汽油切换及经济性偏强仍然带动甲苯、二甲苯等芳烃调油需求。

2024年预计美国汽油裂解价差延续强势的可能有限,原因主要来自以下几点:(1)2023Q4汽油裂差快速回落,全球汽油需求普遍承压,美国汽油库存累积早于往年,或为来年奠定较高汽油库存水平;(2)2022年底炼厂开工水平仍偏高,2023年美国炼厂春季及秋季检修量均较高,部分为持续高开后进行修整,其中FCC装置检修也较多,一定程度上提高额外补充调油料的需求;(3)Q4汽柴比调节延后,或意味着美国四季度汽油供应或延续充足;(4)美国汽油库存低位也受需求偏好的驱动,需求来看,除国内需求在旺季修复外,出口向好是重要拉动因素,美国汽油出口方向去往拉丁美及南美,海外新炼厂若投放,将一定程度影响美国汽油出口。

最后,与去年同期相比,今年芳烃价格随汽油裂差大幅回落后,歧化及异构化利润显著修复,海内外多套装置逐步回归,而去年同期装置调整较少,2022Q4美国调油需求仍在分流亚洲的芳烃供应。明年油品市场方向未明情况下,调油对PX的影响弹性或更多来自于预期炒作,如无意外事件出现,实际供需端的美亚分流影响兑现可能弱于预期,东南亚市场汽油调油需求及印度对甲苯的需求或成为支撑亚洲二苯价格的另一锚点。

三、估值端:估值修正阻力较大,空间或有限

2023Q1,PX相对于原油修复较快,Q2-Q3强于原油,Q4相对原油偏弱运行,与2022年相比,PX基本面对价格影响成分加重,油价宽幅震荡对PX价格指引有一定弱化。从亚洲及美湾PX相对于RBOB强弱来看,2022年汽油快速走强后,美湾PX先于亚洲PX快速跟涨,美亚PX修复节奏错配下美亚PX套利窗口打开,带动亚洲PX分流,亚洲PX供应转紧下,PX价格相对RBOB在汽油消费旺季修复,估值相对走高,而2023年调油带来的溢价有限,随汽油裂差大幅回落后,当前PX已修复至相对RBOB偏强运行的位置,节奏上,调油影响趋于转淡。因此,我们认为,2024年,PX的价格逻辑或进一步回归基本面,调油第三年的影响也将渐淡。

以成本作为下边界,以下游利润作为上边界,与PX现货价格走势进行对比,可以看到当前PX估值偏高,下方空间较大,主要归因于2022年以来PXN处于偏高运行,成本走强向下传导较不顺畅,利润大头被锁在PX端,从全链条利润来看,2023年产业链利润尚可,整体利润有所扩张,PTA承压力度加剧。PXN维持强势一方面来自PX高估值的影响,另一方面石脑油偏弱运行也被动挺价PXN,背后的原因或来自油品利润走高下全球炼厂高开带来的调油需求及石脑油被动增量。2024年,若油品需求转为常态,利润由油品向下游化工让渡叠加PX逻辑回归基本面,PXN或有修正,风险在于1)油品需求下行后若带动OPEC、俄罗斯等延续减产,一方面,原油端成本支撑走强,另一方面,缺少重质组分下,石脑油供应压力不减,PXN再获支撑;2)PX产能空白期,供需阶段性错配下,支撑PX维持高估值,PTA进一步承压。整体来看,明年PX估值有望下修,但空间或有限。