热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

8月下旬以来从64美分每磅以上再度回落至50美分每磅左右,已经非常接近2023年5月底的地点。近期的美豆油的下行我们理解来自于以下几点:

1、全球豆粕贸易流显著收紧,进而变相对豆油价格形成抑制;

2、原油价格下行,向柴油价格传导进而造成生物质柴油的利润恶化,影响未来豆油的投料预期;

3、在生物质柴油的生产投料里,豆油的份额被UCO和进口动物油挤占;

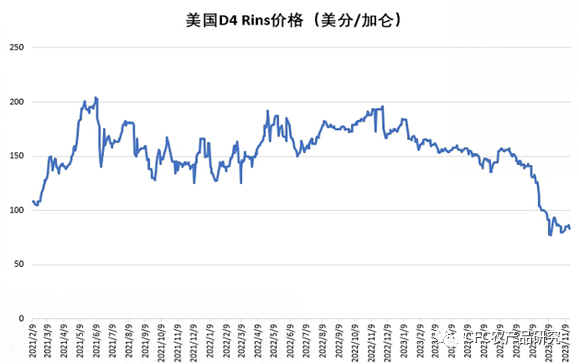

4、生物质柴油产能投放加码,进而生成相对过剩的Rins编码,造成Rins价格显著下跌,拖累生物质柴油生产利润,进而影响未来豆油的投料预期。

在长周期的角度,生物质能源的需求增量预计将持续作物植物油价格的关键支撑。但短期市场的逻辑呈现博弈化和反直觉的特征——更大数量的生物柴油生产按理说是重要的需求增量。我们跟踪到因为EPA数据显示,今年初至11月上旬,美国D4 rins生成量高达33.39亿加仑,暗示美国国内生物柴油和可再生柴油的掺混需求创新高,但美豆油的价格并未随之走高,我们理解有两个重要变化:

1、美国自身的生物柴油进口放量增加。今年1-9月,美国生物柴油进口122万吨,同比增72万吨。

2、美国豆油的生产生物质燃料的使用量受到UCO进口和菜油进口的挤占。

在美国当前的补贴从掺混商向生产商完成切换之前,美国生物质燃油生产对于美豆油的拉动或暂时难以成为豆油定价的驱动。此外,还需要关注到美国D4 rins的生成量已经显著高于本年度生物质燃油的掺混义务要求。(今年初至11月上旬,美国D4 rins生成量高达33.39亿加仑,也已超出本年度生物质柴油28.2亿加仑的掺混义务要求。)

后续决定美国豆油阶段性利空出尽很依赖于生柴利润的见底回升,其中在原油价格难以重新迅速走高的情况下,RINs的价格成为关键。本文主要论述从美国生物柴油工厂(第一代生柴)的利润观察,到识别RINs价格的路径。

主要观点:伊利诺伊大学Farmdoc对于FAME生产利润的跟踪方法被行业推行,但在计算生物柴油价格时候的价格数据选择逻辑没有及时更迭,造成市场可能错误地低估的2023年以来FAME生物柴油的生产利润,暗示后续的产量或维持甚至增加,直至显著亏损,也暗示当前的Rins价格或暂时难有显著反弹。

数据来源:

数据来源:

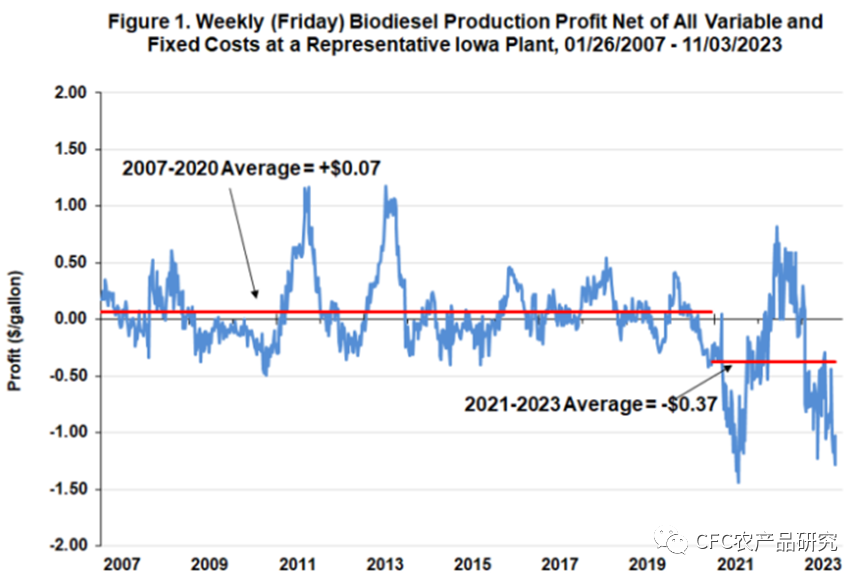

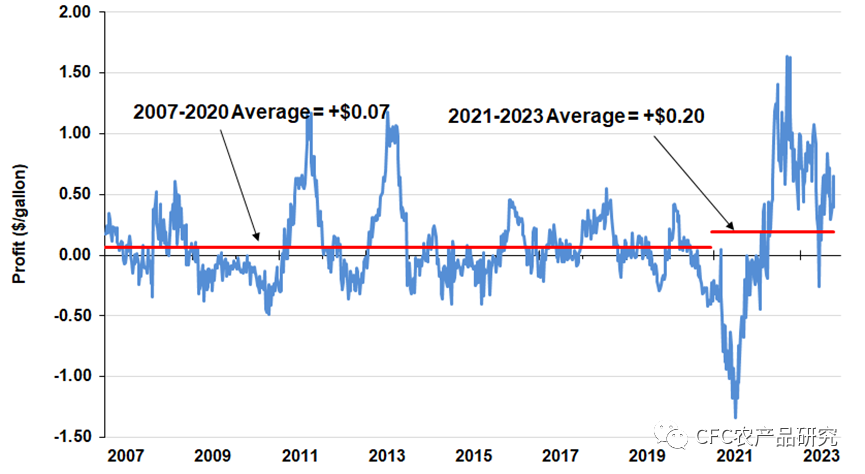

EPA、中信建投期货

自2021年以来可再生柴油产量快速增长带来的竞争已经极大地挤压了生物柴油生产的盈利能力。例如,在2007-2020年期间,有代表性的FAME生物柴油厂的平均利润估计为每加仑+0.07美元。随着可再生柴油热潮的开始,2021-2023年的平均利润暴跌至每加仑-0.27美元,且亏损仍在持续。

图:爱荷华州生柴加工厂(FAME)周度利润跟踪

数据来源:伊利诺伊大学

数据来源:伊利诺伊大学

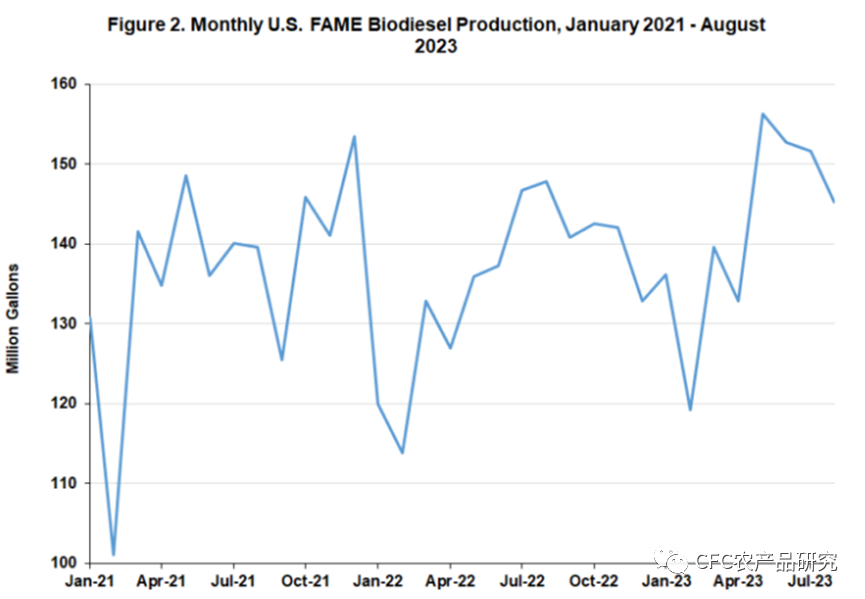

图:美国FAME生物柴油的月产量

在此期间,尽管生物柴油的产量出现了巨大的损失,但产量显然没有出现整体下降的趋势。最令人惊的结果是,在经历了2月份的季节性低点后,2023年的产量大幅增加,2023年5月的产量峰值为1.56亿加,超过了2021年12月的峰值。这与上面的利润图表估计的至少每加仑0.50美元的产量损失是有冲突的。

核实上图所示的生产趋势相对容易,这是基于能源部经济信息机构收集的数据。下图根据环境保护局提供的数据,在图表中添加了国内D4生物柴油的RIN生成量(每加仑1.5 RIN)。生物燃料生产和由有义务的缔约方使用以证明遵守可再生燃料标准RFS)的任务时产生RIN。虽然生物柴油RIN的生产并不能完全跟踪物理生物柴油的产量,但两者之间的相关性足以证实,在可再生柴油的繁荣时期,生物柴油的产量并没有急剧下降。

图:美国FAME生物柴油的月产量和RIN D4生成量

数据来源:EIA、EPA、伊利诺伊大学

数据来源:EIA、EPA、伊利诺伊大学

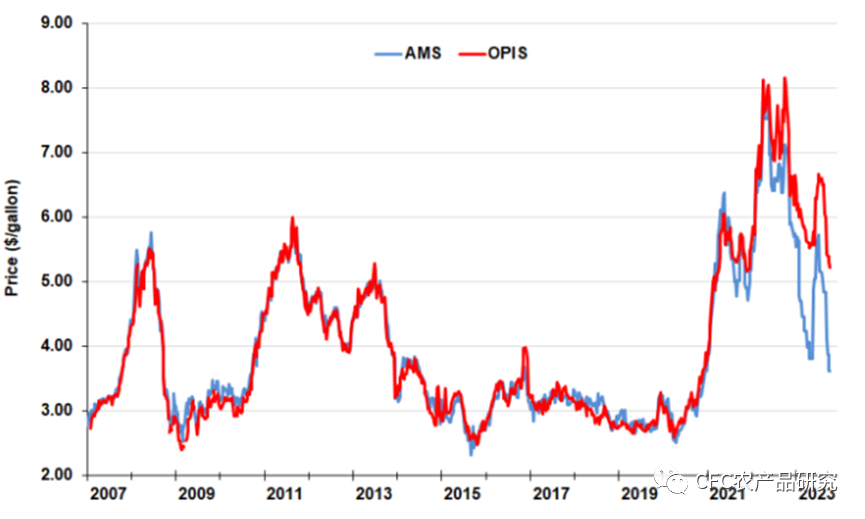

影响我们对生柴工厂利润判断的是,通常的利润计算模型采用的是Agricultural Marketing Service (AMS) 的爱荷华生物柴油价格,但过去的两年爱荷华州的价格较芝加哥(OPIS)的生物柴油价格有显著的价差变化——AMS报告的生柴价格要低得多,这种价差在2023年变得尤为明显。

近15年来,两种生物柴油的价格差距在每加仑0.50美元左右的稳定区间内波动,其中以零值为中心。到了2021年8月以后,这一差距一直在扩大,在2023年6月初达到-1.78美元的创纪录低点。2023年全年,这两种生物柴油的平均价格相差惊人的每加仑1.25美元。

图:美国生物柴油的价格在AMS和OPIS提供的报价上的差异

注:OPIS是从炼油厂和供应商到零售商和贸易商的整个燃料供应链中值得信赖的能源价格的数据机构;数据来源:伊利诺伊大学

注:OPIS是从炼油厂和供应商到零售商和贸易商的整个燃料供应链中值得信赖的能源价格的数据机构;数据来源:伊利诺伊大学

图:用OPIS提供的生柴报价替换AMS后的利润跟踪差异

数据来源:伊利诺伊大学

数据来源:伊利诺伊大学

我们重新计算FAME生物油的生产利润,从2021年8月开始,用OPS芝加哥州价格替代AMS 爱荷华州价格。这一计算口径的变化反转了可再生柴油繁荣年份2021-2023年) 的平均盈利预期,从每加仑-0.37美元到0.20美元,波动近 60 美分。2022 年和 2023年迄今的平均利润为+0.60美元,这成为自2007年以来生物柴油生产商最赚钱的时期,也与EIA公布的月度FAME生柴生产量数据保持一致。

展望:

当下我们讨论Rins价格的驱动,主要讨论掺混量是否会有超预期的变化。结合上文所属,因为FAME工厂的利润情况或好于主流预期,暗示后续的Rins D4的生成量仍有望保持增长,暗示Rins D4的价格难言触底,且生柴的进口和其他替代品(进口UCO、菜油、牛油)的持续增加,会导致即使生柴生产和掺混存在增量但豆油需求增幅打折扣的局面,暂时难以让市场形成对于美豆油的乐观预期。后续Rins价格的反弹依赖于美国生柴工厂的减产,掺混补贴方式的转变或年度RVO(强制掺混义务)的修订。

在计价的节奏和方式上,我们理解上述的内容在本轮美豆油的下跌中充当了主要的力量,但是经过20%以上的下跌,上述逻辑也基本在美豆油价格上被定价,但因为暂时难有显著的乐观驱动,预计美豆油价格或仍有寻底过程,并间接导致北美植物油价格对欧洲植物油价格升水的回吐,也会一定程度压制国内植物油短期的反弹空间。

研究员:田亚雄

期货交易咨询从业信息:Z0012209