热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

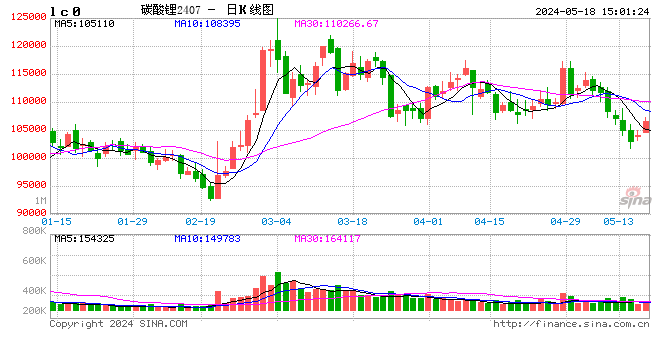

期货日报

碳酸锂期货主力合约价格在4个月内从24万元/吨上方跌至14万元/吨以下,弱势显著。碳酸锂初期下行的主要驱动力来自下游承接高成本原料的意愿减弱。从市场的主流判断看,近一段时期碳酸锂价格的下跌主要归因于市场供需关系的调整。一方面,近期全球电动汽车市场的需求有所放缓,导致电池原料的需求预期趋于谨慎;另一方面,此前三年碳酸锂现货价格高位运行,推动以非洲为重点区域的全球锂矿资源大规模勘探开发,市场预期新增锂盐供应将在明后两年集中投放。两者作用之下,碳酸锂现货价格持续下行。碳酸锂期货上市促进了碳酸锂供需状况透明化,市场价格波动更为灵敏。

此前市场预期外购矿石生产碳酸锂成本在16万元/吨以上,三季度期货盘面跌至15万元/吨附近时,锂盐生产企业表现出一定的挺价意愿,锂盐装置检修增多,10月份碳酸锂产量环比有所下降。从碳酸锂库存变化趋势看,国内锂盐生产企业碳酸锂库存处于年内偏低水平,但仍高于往年同期,下游主动采买碳酸锂原料的意愿不强。

碳酸锂供需形势相对平稳,市场博弈的焦点转向成本支撑的有效性。锂盐厂的挺价动作没有得到海外矿企的配合,事实上,海外矿企积极把握碳酸锂现货价格走稳的时机,加大对中国的出口力度,矿石价格连续走弱创出数年来新低。矿石成本下降使得新进口矿石生产碳酸锂有利可图,锂盐代工量随之增加,10月下旬起国内碳酸锂产量再度回升。

事实上,作为锂资源的主要需求者之一,我国锂资源禀赋并不突出。根据美国地质调查局的统计数据,截至 2021年12月底,全球已探明的锂资源量约为 8900 万吨。其中南美地区的玻利维亚、阿根廷和智利的储量占比分别为 24%、21%和 11%,三者的储量总和占世界已探明锂储量的 56%,获得“南美锂三角洲”的美称。美国和澳大利亚的储量分别占比10%和8%。中国锂资源量约为 510万吨,储量排名世界第六,和全球第一锂资源消费大国的地位相比较,锂资源的供应瓶颈使得碳酸锂价格对需求的响应较为灵敏。

以锂电为主要路线的新能源汽车在全球的渗透率仍有长足发展空间,中国相关企业是锂电新能源产业的排头兵。乘联会数据显示,10月新能源乘用车生产达到91.9万辆,同比增长27.5%,环比增长13.8%。今年累计生产683.5万辆,同比增长31.5%。10月新能源乘用车批发销量达到88.3万辆,同比增长30.1%,环比增长5.7%。今年累计批发680.0万辆,同比增长35.5%。10月新能源车市场零售76.7万辆,同比增长37.5%,环比增长2.7%。今年累计零售595.4万辆,同比增长34.2%。即便从纯电新能源车的口径看,1—10月份纯电新能源车产量513.6万辆,同比增长20.7%,超出市场预期。

从碳酸锂下游需求企业的角度看,短短1年内碳酸锂价格两度腰斩对企业的经营产生较大冲击,库存原料及产成品跌价损失侵蚀了企业利润。当前价格处于企业可接受范围;碳酸锂价格重心下移,倒逼外购锂云母等高成本供应退出,上游国外矿山并购增多,中长期看供应端存在垄断定价的可能。

在碳酸锂价格连续下行期间,一些正极材料企业规避原料跌价风险,把库存原料及半成品进行卖出套保,短期看是理性的;从中长期来看,下游需求企业根据自身需要,择机把握现货及盘面低位,进行备货或买入套保,对规避原料价格波动风险来说是不可或缺的。当前市场情绪极度偏弱,或许适合下游需求企业为明年需求旺季做准备,为春节后的几个合约买入套保提供难得机遇。(作者单位:方正中期期货)