热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

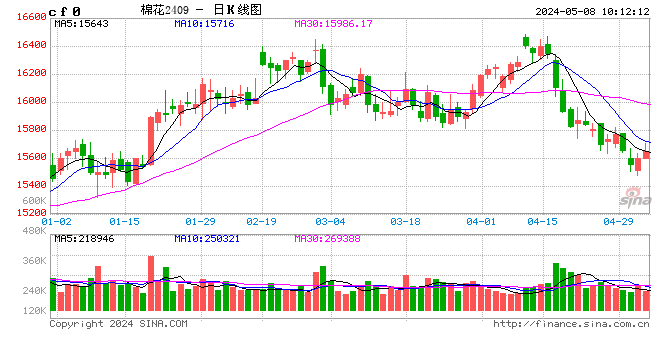

9月上旬以来,棉花期货持续下跌。期货日报记者发现,这两年随着新棉上市,棉花价格均出现不同程度的下跌,今年棉花下跌的原因是什么?

中信建投期货棉花分析师吴新扬告诉记者,当前皮棉端的供需逐渐转为宽松。政策调控下,内地市场皮棉供应增加,储备棉持续投放、滑准税配额发放带来进口棉增量,同时棉纱端的负反馈不断传导,在棉纱的高库存压力下,棉纱价格持续走弱,导致纺纱延续亏损,进而降低纱厂开工负荷,降低棉花直接消费需求,供需呈现双弱局面。

另外,新年度伊始,储备棉每交易日挂牌量从1.2万吨升至2万吨,叠加75万吨滑准税进口配额发放至企业以及10月份继续抛储预期,市场上棉花供给由偏紧转向宽松。

“新棉上市初期,轧花厂收购谨慎,棉农挺价,双方僵持下郑棉高位小幅波动,随着‘限贷’传闻的流出以及蛋棉水分偏高不易储存等,籽棉收购价格松动回落,郑棉大幅走跌。尽管市场预期新疆棉减产幅度或超之前预期,但交易逻辑已由供给端转向需求端。10月份,郑棉主力合约下跌已超2000元/吨。”弘业期货棉花高级分析师王晓蓓说。

记者从棉花贸易商处也得到了印证,新疆地区的一位棉花贸易商告诉记者,今年籽棉交售市场呈现高开低走的走势。相较于去年5.2—6.2元/公斤的价格,本年度新疆大部分地区开秤价格在7.7—8.1元/公斤,但实际成交相对有限。“成交有限的主要原因在于棉农和轧花厂的博弈。期现价格均出现不同程度的下跌,与此同时,轧花厂也在不断下调籽棉收购价格以降低固化新年度的皮棉成本中枢,同时随着籽棉收购价下降,潜在套保压力位下移,进一步刺激盘面和籽棉市场形成相互之间的负反馈。”该贸易人士说。

对于近期价格的持续下跌,在吴新扬看来,供应端偏利多的抢收预期被证伪。在籽棉收购资金监管下,国庆节期间籽棉价格平稳运行。在皮棉供需呈现双弱之际,部分轧花厂争抢新花上市时期供应上量后销售的流动性,提前预售或套保,进一步与籽棉价格形成相互踩踏。

当前国内供需情况如何?吴新扬认为,当前国内皮棉市场偏宽松,随着新花上市,纱厂开工下降,若下游大量棉纱库存未被有效消化,宽松形势还将延续。

一位行业人士告诉记者,当前纺织企业新增订单稀缺,产销亏损,开机率下滑,但成品库存并没有出现相应的下降趋势,尤其是纱线,当前统计在内的社会库存不断创新高,而且在整个终端需求疲软的情况下,短期内很难有效去库存。就目前情况来看,近一段时间这种偏弱的基本面难以改善。

目前国内棉花供给较为充足,但下游需求方面却表现不佳,这是棉花持续低迷的原因。“从纱厂和布厂的开工负荷来看,‘金九银十’的传统旺季没有到来,两者开工负荷指数在9、10月份相比之前并没有明显的提升,且纱厂和布厂的产成品库存越来越多。近日郑棉大跌,棉纱价格不断下调,贸易商出货意愿较强,部分纱厂出现抛货现象,但整体成交一般,下游纱厂订单更加稀少。”王晓囡说。

国际棉花情况如何?据了解,10月下旬以来,美国得州局部地区气温持续下降且持续时间较长,中南棉区等多地遭遇降雨,气温明显下降,不仅导致籽棉质量下滑,还严重影响了收割进度。但是,全球经济恢复速度影响了棉花的消费需求。截至10月19日当周,美棉签约出口总量为140.3万吨,同比下滑28%。从东南亚地区纱厂开机情况来看,并没有明显的旺季特征,且开机率出现下降势头的时间较往年有所提前。

关于当前棉花的交易逻辑,吴新扬认为,目前棉花市场以需求情况为定价导向,市场将焦点放在棉纱库存上。短期市场焦点在于新花定价上。下游疲软导致的棉花需求流动性收紧,会进一步降低轧花厂和农发行的风险偏好,产业链负反馈传导下,籽棉价格还有进一步走弱可能。同时上方受制于套保压力,反弹乏力。新花定价完成后,市场运行焦点将集中在棉纱高库存上。前期囤货质押的棉纱贸易商逐渐来到资金兑现时刻,因下游订单恢复有限,抛售压力增大,进一步降低对原料棉花价格的支撑。

北疆可收购籽棉余量已不多,随着近日郑棉大跌,籽棉收购价略有回落。南疆籽棉收购价也有所下跌,主流收购价7.3—7.4元/公斤,棉农交售意愿较强。“当前棉农和压榨厂博弈力量有所下降,市场更加关注需求端的变化,预计偏弱振荡为主。另外,市场对储备棉停拍以及收储较为关注,不排除后期因政策等原因而快速向上波动。”王晓囡说。

吴新扬认为,随着近期籽棉价格反弹,交售量放大,倒挂的轧花厂成本可能逐渐成为11月后基差收敛的动力。随着新花定价完成,需求端成为盘面利空点,压力增大。中长期来看,市场仍面临外贸订单恢复的可能性以及定价权向供应端的切换。一是美国服装面料市场主动补库带来产业链订单恢复。二是储备棉抛储轮出持续,加剧后期收储预期,国内棉花直接消费面临纱厂产能投放的支撑,市场在2024年5月后继续关注新疆棉花种植情况。