报告要点

近年锂电产业高速发展,行业内细分市场变化显著,对碳酸锂消费也有一定影响。2020年以来,磷酸铁锂电池市场份额由弱转强,现已占据绝对优势。三元材料方面高镍化趋势近期放缓,但8系、9系占比仍超过40%,5系下降到1/3左右。我们测算动力电池及储能电池每GWh碳酸锂(当量)单耗从2020年的689吨下降到2023年的653吨,下降约5.4%。国内混合动力电动车渗透率从2020年的19.4%到2023年1-9月的28.5%。混动汽车渗透率增加带动整体电动汽车带电量从2020年的49.5KWh/车下降到今年47.2KWh/车,降幅为4.6%。我们测算2023年新能源汽车单车平均碳酸锂用量约为30.8Kg,较2020年34.1Kg下降10.7%。未来一二线以下城市新能源汽车普及,混合动力更具优势,碳酸锂单耗有望继续下降。当然,考虑到电池和新能源汽车2023年仍保持35%以上的年增速,当下终端锂盐单耗下降影响有限。

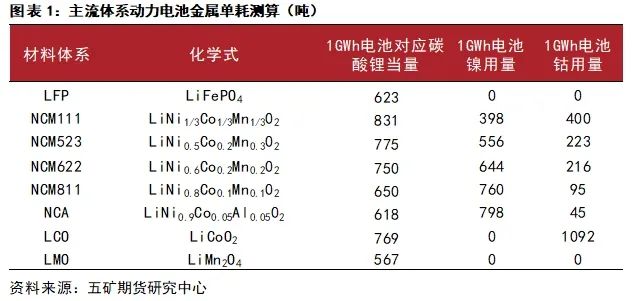

锂电产业高速增长背景下,电池和电车市场技术路线也有所变化,从而影响碳酸锂消费。不同正极材料对应的金属单耗有所不同。磷酸铁锂和NCA电池碳酸锂用量约为620吨/GWh。三元电池对应不同体系,碳酸锂用量范围较广从650-830吨/GWh。电池细分市场份额变化决定碳酸锂单耗,从而对锂盐需求产生影响。另一方面,新能源汽车中纯电动汽车和混合动力汽车单车带电量差异较大,纯电动车份额缩小对碳酸锂需求亦有较大的影响。

01

电池端

磷酸铁锂主导

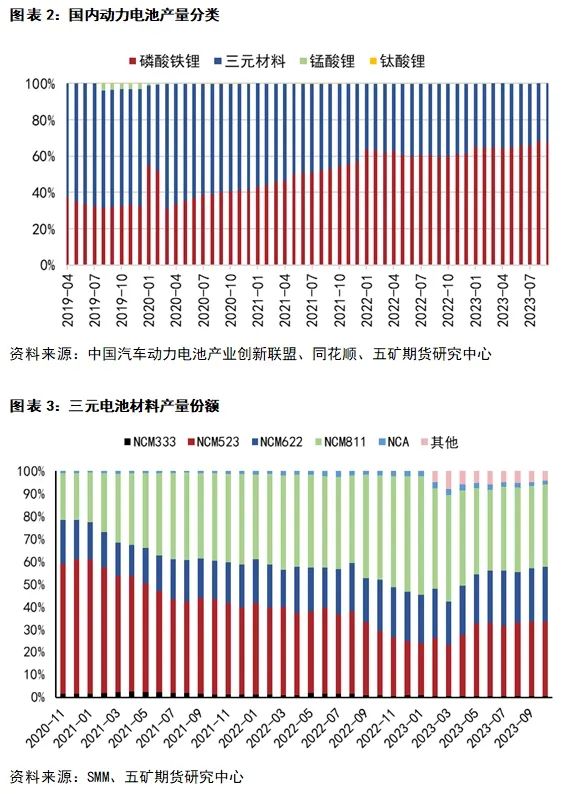

三元材料和磷酸铁锂是当前两种主流应用的正极材料。磷酸铁锂电池安全性好、循环寿命长、成本低等优点,在国内动力电池市场迅速崛起。2016年末,新能源汽车补贴政策首次提出以电池能量密度为参考指标,引入了纯电动乘用车电池能量密度门槛,规定能量密度不可低于90Wh/kg,且只有高于120Wh/kg才能获得1.1倍补贴。低能量密度的磷酸铁锂领先地位逐渐动摇,三元电池开始崛起,2018年份额超过磷酸铁锂。到2019年,三元锂电在动力电池月产量中占比超过60%。

三元材料中镍、钴等原材料长期处于高位,拉高电池生产成本。2020年前后,随着宁德时代和比亚迪分别推出CTP技术和刀片电池,通过无模组电池包结构优化提高了系统能量密度。磷酸铁锂电池份额逐步增长。据中国汽车动力电池产业创新联盟公布数据,2021年5月,磷酸铁锂电池产量份额超过50%,重新夺回动力电池主导地位。2022年以来,随着储能电池的迅速增长,磷酸铁锂市场份额长期保持在60%以上。9月数据显示,磷酸铁锂份额已增长到68%。

三元材料高镍化

高镍三元正极材料具有更高的能量密度,同时减少钴的使用,有利于降低成本,过去受到青睐。2020年末以来,5系在三元材料产量中占比从最高接近60%下降到30%附近。同时,高镍(8系和9系)最高占比为今年3月约55%。近期高镍三元正极材料产量占比增速缓慢,在三元材料产量中占比维持在40%,仍较2020年20%占比提升明显。

在磷酸铁锂占比提升,低镍三元份额减少背景下,我们测算动力电池及储能电池每GWh碳酸锂(当量)单耗从2020年的689吨下降到2023年的653吨,下降约5.4%。

02

电动汽车端

混合动力汽车份额上升

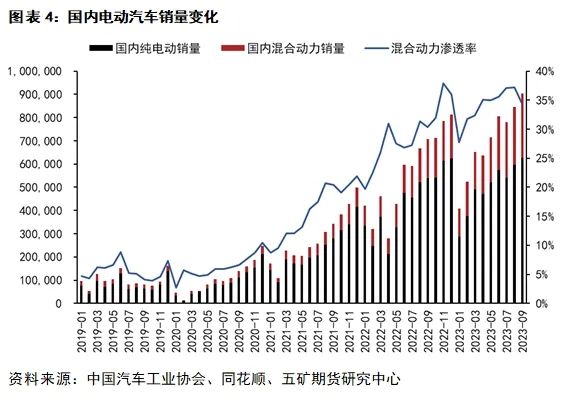

国内电动汽车销量方面,国内混合动力电动车(含插混、增程等)月度销量渗透率占比在2020年12月首次超过10%,之后呈上升趋势,2023年多月在35%以上。年度对比来看,2020年全国混合动力电动车销量25.8万辆,占全年132.9万辆新能源汽车销量的19.4%。2023年1-9月,全国混合动力电动车销售总量为178.9万辆,同期新能源汽车销量为627.5万辆,渗透率超过28.5%。

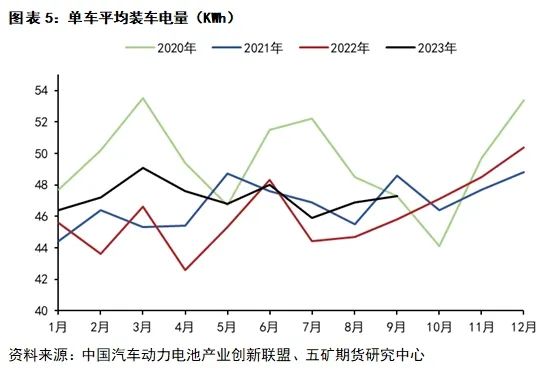

单车带电量下降

单车带电量方面,2020年国内纯电动汽车平均带电量为45KWh,2023年该数据约为55.5KWh/车。纯电动汽车带电量增长背景下,混动汽车渗透率增加带动整体电动汽车带电量从2020年的49.5KWh/车下降到今年47.2KWh/车,降幅为4.6%。

再结合上部分讨论电池碳酸锂单耗的减少,经过测算2023年新能源汽车单车平均碳酸锂用量约为30.8Kg,较2020年34.1Kg下降10.7%。未来新能源汽车向充电设施相对匮乏的三四线及以下城市普及,混合动力电动车更具优势,碳酸锂单耗有望继续下降。

来源:五矿期货

来源:五矿期货