热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

大家早上好,本周市场“大消息”不断,美国财政部发债计划、美日央行议息决议、非农等重磅数据将接踵而至。

10月31日,日本央行政策会议来袭,全球投资者都在密切关注日本央行的动作,尤其是行长植田和男是否会再次“突袭”。

当地时间11月1日早上8:30,美国财政部将公布未来三个月的债券发行计划。此前,美联储的一份发债报告进一步扩大了债务发行规模,引发了人们对债券发行后需求不足的担忧,导致美国10年期国债收益率突破5%。

北京时间11月2日凌晨2点美联储公布利率决议,美联储主席鲍威尔将在半小时后召开新闻发布会。市场普遍认为,美联储将会维持5.5%利率不变。如果如市场所料,这也将是本轮加息开始以来首次出现连续2个月不加息的情况。

11月3日北京时间20:30,美国将公布非农就业报告。市场认为,美联储是否走完紧缩政策,取决于劳动力市场和工资增长是否足以缓解通胀压力。

拜登住所附近突发,美战机紧急升空

环球时报综合美国“政治”新闻网,美国特勤局通讯主管安东尼·古列尔米当地时间28日称,一架民用飞机当天进入美国总统拜登位于特拉华州威尔明顿住所附近的“限制空域”,美国战机紧急升空拦截。

据“政治”新闻网报道,古列尔米28日称,当天14时过后不久,一架民用飞机进入了上述“限制空域”。他还补充称,“作为预防措施,我们紧急出动战机进行拦截,该民用飞机随后安全降落在附近一个机场。这起事件没有对保护对象的行为造成影响,美国特勤局的特工正在与联邦航空管理局协调调查”。对于此处的“保护对象”,彭博社称,古列尔米未明确提到总统。

以军进攻加沙城市

据央视新闻援引阿拉比亚电视台消息,当地时间10月29日,以色列军队向加沙地带东北部城市贾巴利亚与南部城市汗尤尼斯发起地面进攻 ,并与巴勒斯坦武装人员发生激烈冲突。

此前,据《以色列时报》消息,当地时间10月28日晚,以色列国防军发言人丹尼尔·赫格里表示,以色列军方正在慢慢加强在加沙地带的地面行动。

伊朗军方进一步警告美国

参考消息网援引德新社10月28日报道,在加沙地带的战争升级之际,伊朗伊斯兰革命卫队对美国发出了进一步的警告。

报道说,伊朗新闻机构伊朗学生通讯社援引拉米桑·谢里夫将军的话称,支持以色列的人应该意识到,“一些无法够到这个政权的力量可以够到控制着这场战争的美军”。

这位伊斯兰革命卫队发言人是在早先接受黎巴嫩电视台采访时发表这一警告的。

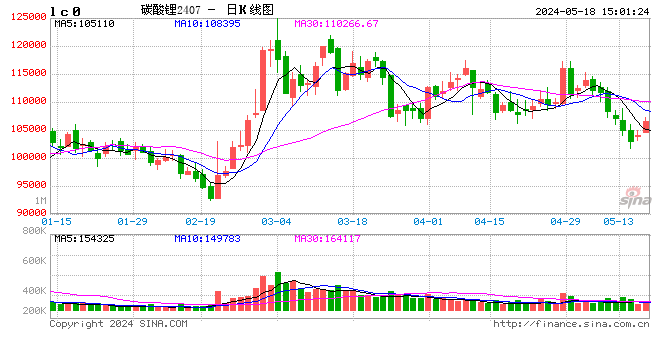

上下游博弈加剧,碳酸锂短期难走出大踏步式行情

近期碳酸锂期货跌宕起伏。国庆节后首周,因供需矛盾边际缓和,碳酸锂期货主力LC2401合约反弹至170000元/吨上方,但随后受下游补库需求未见起色、澳洲锂矿定价模式松动等利空因素打压,碳酸锂期货价格又在第二周几度跌停再到这周的“反复横跳”,主力合约吐回涨幅,再次下探至150000元/吨关口。截至10月27日,LC2401合约报收154050元/吨,月度涨跌幅为2.7%。现货方面,电池级碳酸锂均价已下跌至167000元/吨。业内人士认为,当前市场情绪重回悲观,上下游博弈加剧,在需求无明显好转的背景下,预计碳酸锂后市仍将维持振荡弱势运行态势。

“上周碳酸锂期货主力LC2401合约再度于150000元/吨关口关口企稳,显示出市场方对碳酸锂定价的谨慎态度。”方正中期期货分析师魏朝明认为,LC2401合约短期或难走出大踏步式的上涨或下跌行情。“碳酸锂行业当前原料及产品库存水平高企,外购矿成本下移对价格走势形成掣肘,将限制期价反弹空间;而锂盐开工率下降的势头尚未逆转,冬季碳酸锂产量或进一步回落,则对价格形成一定支撑。

中信建投期货分析师张维鑫也表示,从盘面走势来看,碳酸锂期货在于150000元/吨附近确有筑底迹象,在缺乏更确定、更重大的利空的影响下,跌破于150000元/吨进一步下探的可能性较小。不过,10月中旬于150000元/吨的反弹高点基本确认了压力位,将限制反弹空间。“短时间内,碳酸锂预计将维持底部振荡。”张维鑫强调。

从基本面来看,中粮期货分析师吴琛认为,驱动碳酸锂价格下跌的核心矛盾是供需不匹配,远期供应端产能明显过剩需求预期不强,供需过剩。据SMM数据,9月、10月碳酸锂产量分别为41724吨、38613吨,均有小幅减少;且新能源汽车9月数据小幅超预期叠加三元电池装车量也有一定的向上修复,9月、10 月出现短期的供应短缺。从产能角度来看,9、10月份产能分别为66185吨、69651吨,环比增长6.23%、5.24%且随着矿端项目逐渐爬坡释放产能将进一步提升。“供给端增长的确定性与需求端的不确定性导致市场对碳酸锂价格趋势预期保持悲观情绪,需求端的增速难以匹配供给端的大规模投产。”吴琛强调。

另一方面,吴琛认为,驱动碳酸锂价格上涨的主要原因则是临近交割期,基差收窄。“随着时间推移,临近交割时考虑运费、质检费用等成本期货价格会向上修复收窄基差。”吴琛表示,目前,碳酸锂现货价格止跌企稳维持在 170000元/吨左右,基差仍处于高位,期货价格随着接近交割月份仍有向上修复空间从而利多锂价。

从成本与利润来看,不同提取碳酸锂方式的不同导致碳酸锂成本差异巨大,也使得碳酸锂品种价值也难以权衡。目前,市场上锂矿主要有锂辉石、锂盐湖、锂云母三种原料来源。据业内人士介绍,从制作锂盐的成本来看,盐湖成本处在最低位,大约是30000—50000元;其次是自有锂精矿,成本约为60000—80000元;最后是锂云母,成本约为80000—100000元,有一些品位相对偏低还要高一些,但最高成本也不会超过120000元。不过,如果是外采原材料,成本则会增加不少。其中,外采锂云母的成本约为150000—200000元,而外采锂精矿,以1800美元的理辉石(6%品位)的价格来计算,生产成本也在140000—150000元。

事实上,从2022年11月最高点每吨600000元/吨到目前的每吨170000元/吨,近一年时间,碳酸锂价格跌去70%,当前电池级碳酸锂价格仍在近两年的低点徘徊。随着碳酸锂价格下跌,锂矿企业的赚钱能力也显而易见地下降。

从近期多家锂企披露的三季报来看,多数企业三季度业绩多以下滑为主。比如,天齐锂业今年前三季度实现营业收入333.99亿元,同比上涨35.52%;归母净利润80.99亿元,同比下滑49.33%。对此,天齐锂业表示,本期公司锂化工产品销售均价下降,导致锂化工产品毛利下降;锂精矿售价上涨导致公司控股子文菲尔德净利润增加,少数股东损益增加。无独有偶,西藏矿业今年前三季度总体实现营业收入5.59亿元,比上年同期减少57.85%;归属于上市公司股东的净利润1.13亿元,同比下降76.35%,营收和净利润的下降幅度已经较今年上半年实现较大幅度收窄。对此,西藏矿业也解释称,今年前三季度营收和净利润减少,主要由于锂盐市场价格急剧下跌,公司主要产品销售量及销售价格较上年同期大幅下降导致。

尽管锂价大幅下滑,但由于盐湖提锂成本较低,对于盐湖提锂企业而言,碳酸锂仍属高毛利产品。比如,藏格矿业三季报显示,今年前三季度藏格矿业实现营收41.89亿元,同比降低26.67%;实现净利润29.69亿元,同比减少28.74%。虽然锂价大幅下滑,但盐湖提锂碳酸锂产品的毛利率仍旧保持较高水平。数据显示,藏格矿业前三季度碳酸锂的平均售价为246100元/吨,而其销售成本(业务成本)仅为38900元/吨。

不过,当碳酸锂现货价格下探至170000元/吨附近时,江西有不少锂云母提锂企业的“挺价”意愿愈发强烈。据业内人士透露,目前江西通过外采原料加工碳酸锂的企业成本几乎都在150000元/吨甚至更高,若价格进一步下跌,多数企业将做“赔本买卖”。目前江西宜春多家碳酸锂生产商通过减产等方式“挺价”,有企业已明确通知下游客户,价格低于185000元/吨就不接单。

“仅从成本来看碳酸锂品种价值也难以权衡,尽管碳酸锂当前利润已随着价格滑落迅速下滑,但总体来看目前仍是估值偏高的,自有矿源或有权益矿源企业仍有一定利润空间。”吴琛表示,随着外采锂精矿企业成本倒挂,锂矿价高且跌速较慢的情况下,澳矿的定价方式或有改变。“目前国内锂盐厂目前与澳矿谈判四季度锂矿价格,将锂矿定价模式由Q-1改为M+1,若定价模式确定或将带动四季度锂盐价格进一步下滑。”吴琛强调。

展望后市,张维鑫认为,随着上游锂矿谈判顺利推进,供给有望逐步释放,而需求端,生产逐步转弱,供需关系存在进一步恶化的可能,因而碳酸锂期货在经过暂时的底部振荡之后,仍有下跌空间。广州期货分析师汤树彬也认为,上周公布的海关进出口数据,超出此前市场预期,进口端供应充足的超预期表现令锂价一度有所承压。数据显示,9月国内碳酸锂进口量为13656吨,环比增加25.9%。他表示,在现货价格微跌、下游以长协采购为主的背景下,碳酸锂将维持供强需弱的局面,价格仍有进一步下探空间。