热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

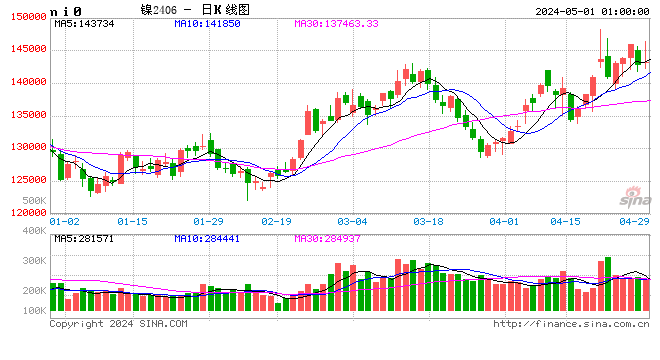

9月以来,沪镍单边下行,连续两个月跌幅超过10%。作为镍的下游品种,不锈钢在8月23日冲击年内高点无望之后,持续下跌,目前在半年内的低点附近徘徊。沪镍主力合约在周四夜盘最低跌至143750元/吨,创下自2022年7月18日以来新低。不锈钢主力合约也于近期创下半年来新低14420元/吨。

值得注意的是,Mysteel调研显示,仅有5%的钢贸商认为下周不锈钢价格会上涨,45%的钢贸商认为下周不锈钢价格会平稳运行,50%的钢贸商认为下周不锈钢价格会下跌,主要原因是商家调低价格,市场价差幅度缩小,市场成交较差,多询单散单,虽然总体价格持稳,但可议价的空间在扩大,且少数商家维持低价,明显实际成交价格低于商家报价价格。在不锈钢跌价行情下,市场看跌情绪重,个别商家有跑货现象。

“镍和不锈钢近期累库预期兑现,反映基本面供需偏过剩,是价格承压下行的主要原因。”银河期货镍研究员陈婧说。

中辉期货有色宏观王维芒告诉记者,宏观方面,美联储加息背景之下,美元指数和美债利率创出新高对大宗商品尤其是工业品产生较大的压力。对镍而言,产业方面,由于价格高企,镍供应端大幅放量,而下游需求整体偏弱。虽然有印尼采矿配额的限制以及原材料成本的扰动,但整体仍然呈现供应过剩的状态。对于不锈钢而言,不锈钢产能过剩已经持续很久,“金九银十”消费行情并没有出现。

据悉,今年是纯镍转向过剩的元年。供应端,国产电积镍新增产能不断建成投产,国内前三季度纯镍产量同比增长36%,且未来半年仍有大型项目规划值得期待;海外传统镍企前三季度纯镍产量受各种干扰因素同比略降,但印尼8月投产的5万吨电积镍项目不断爬产,叠加俄镍出口到中国的量减少,海外供应仍然较为充裕。

另外,印尼政府镍矿政策进行了一定程度的优化,新的系统正式使用之前,印尼能矿部将继续按照旧流程对镍矿申请严格把控,一定程度上影响了镍矿的供应节奏。不过,根据海关总署的数据,1—9月,中国镍矿累计进口量达3375.1万吨,同比增长18.11%。镍中间品方面,1—8月印尼高冰镍产量同比增长36%至18.62万吨,短期力勤和华飞镍钴的镍中间品四季度投产积极。全球精炼镍已经进入供应过剩阶段,据Mysteel统计,9月国内精炼镍产量达24170吨,环比增长6.6%,同比增长56.4%,1—9月累计精炼镍产量达到去年全年的水平,而过度的供应已经造成了国内外库存的持续增加。国际镍业研究组织(INSG)数据显示,全球镍市2023年8月份供应过剩16200吨,去年同期为过剩24400吨。2023年7月镍市供应过剩25700吨。2023年1—8月,全球镍市供应过剩134700吨,而上年同期为供应过剩46700吨。

“需求端镍板消费表现弱于预期,尤其是下半年纯镍直接下游电镀和合金耗镍稳健增长,但前三季度同比增速仅为15.5%,且多数只能使用金川电解镍;不锈钢和硫酸镍使用纯镍作为原料的比例已经非常低。即便如此,二者因亏损减产,耗镍量也随之减少。”陈婧说。

王维芒也认为,镍需求足。新能源电池消费积极,新能源电池行业用镍主要体现在对三元电池原材料硫酸镍的需求上,主要取决于新能源汽车的供需变化。今年1—8月,我国动力电池累计产量为409.8GWh,产量累计同比增长35%,其中,三元动力电池占比约34%,磷酸铁锂电池占比约66%。新能源汽车方面,中汽协数据显示,今年1—9月份全国新能源汽车产销分别是631.3万辆和627.8万辆,同比分别增长33.7%和37.5%。9月新能源汽车国内销量80.8万辆,环比增长6.9%,同比增长22.8%;新能源汽车出口9.6万辆,环比增长6.5%,同比增长92.8%。积极的汽车消费将会给动力电池原材料——硫酸镍带来支撑。但对镍消费占比80%以上的不锈钢行业来说,目前供给过剩格局明显。

行业人士告诉记者,供应过剩反馈到现货市场,一是海内外纯镍显性库存拐头向上;二是国内镍板升水自高位回落,与年初相比回落5000元/吨以上,俄镍升水转为贴水。贸易商也反馈过镍板出货不易的现状。

“不锈钢过剩没有镍明显,但依然不乐观。供应端,国内钢厂连续数月高排产,加大对原料的采购力度,同时镍矿和镍铁干扰因素较多,7—9月原料价格大涨。需求端,国内‘金九银十’旺季不旺,海外需求走弱,无力承接历史高位的产量,最终导致钢厂亏损严重、库存大增、被迫减产。但以目前社会库存仍有少量增加的情况来看,减产力度还不足以匹配需求下滑的速度。”陈婧说。

王维芒介绍,2022年中国不锈钢粗钢产量3360万吨,表观消费总量在3233万吨,而全国不锈钢粗钢产能达到4742万吨,产能水平远超需求。中国钢铁工业协会的数据显示,2023年1—9月全国不锈钢粗钢产量为2660.56万吨,与2022年同期同口径相比增加279.86万吨,增长11.93%。2023年1—9月不锈钢表观消费量2233.56万吨,同比增加188.87万吨,增长9.24%。另外,2023年1—9月印尼不锈钢粗钢产量预计同比减少17.3%至307.9万吨,减少64.4万吨。虽然国内规模以上不锈钢企业在2023年三季度粗钢投产952.9万吨,同比增长29.3%,但没有出现“金九银十”行情,10月份部分企业有所减产。总体上看,不锈钢价格疲弱。

对于后市,陈婧认为,宏观方面,美联储放鹰,外部环境动荡,资金风险偏好下降,不利于商品上涨。产业方面,供需过剩预期较为一致,库存增加及现货疲软给出佐证,长线延续顺势做空的思路。镍矿和镍铁生产预计逐渐恢复正常。钢厂减产导致原料价格不断下行,但成材价格下跌更快,钢厂目前仍然亏损。需求暂无明显改善迹象,不锈钢市场缺乏向上驱动,仍需钢厂进一步减产匹配疲弱的需求,从而消化高企的库存,因此不锈钢价格依然承压。只有宏观情绪和需求预期好转才会扭转当前降价去库的状态。

今年以来,镍和不锈钢的交易逻辑围绕全球宏观逻辑和产业供需矛盾展开。当前的宏观背景,仍然是美国强劲的数据继续支持高利率环境,对全球商品形成压制。“镍产业供需矛盾仍然明显,高价格带来的投产将陆续进入市场,而新能源汽车虽然强劲,但对镍价的支撑是‘杯水车薪’。不锈钢虽然有减产预期和库存下降支撑,但过剩格局明显,叠加上游原材料走弱,不锈钢或继续弱势运行。接下来,镍和不锈钢弱势行情转变仍然依赖于美元货币政策,或者印尼政策出现变化。否则,反弹沽空可能仍是比较安全的策略。”王维芒说。