热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:银河农产品及衍生品

第一部分 摘要

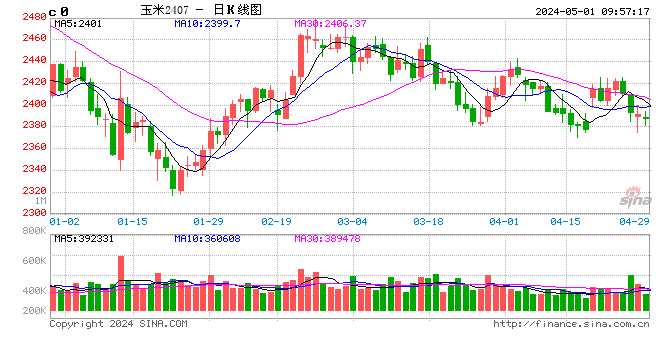

4月USDA美玉米变化不大,美玉米净空仍较高,但进入5月,美玉米开始炒作天气,且种植面积预期会减少,07美玉米下跌空间有限,后期上涨空间较大。国内东北产区受收储政策及深加工库存较低影响,玉米现货偏强,华北玉米上量较多,玉米现货回落,东北与华北玉米价差继续缩小,但国内渠道库存较低,养殖需求也在增加,替代减少。玉米进入5月有反弹空间,华北玉米反弹空间较大。

关于交易,由于渠道库存偏低及养殖需求增加,玉米现货会企稳上涨,但5中旬糙米出库及6月小麦大量上市,预计华北玉米反弹空间有限,玉米与小麦价差会较小,华北玉米与东北玉米价差会扩大。淀粉厂利润会缩小,淀粉库存仍会维持高位,玉米与淀粉仍有缩小可能。可以考虑7-9淀粉反套及07玉米和淀粉做缩机会。

风险点:玉米现货下跌

2024年4月玉米现货分化较大,但期货回落。东北黑龙江玉米现货稳定在2210元/吨上涨到2230元/吨,港口玉米回落10元,山东玉米从2380元/吨回落到2300元/吨,下跌幅度较大,东北与华北玉米价差继续缩小。但玉米05从月初的2450元/吨回落到4月底最低的2410元/吨附近,期现价差继续回归。目前售粮进度开始加快,玉米供应充足,收储政策影响大幅减少,饲料需求仍偏弱。但5月底开始华北和华中小麦陆续上市,美玉米和国内玉米开始炒作天气,多空交织,现货会相对偏强。

第二部分 国际玉米基本面情况

一、4月USDA报告全球玉米变化不大,国际玉米底部出现

2024年4月USDA报告相比3月变化不大,但美玉米开始种植,进入5月开始炒作天气,美玉米07重心上移,底部出现。2023/24年度4月全球玉米产量1227.86百万吨,低于3月的1230.24百万吨,高于去年的1157.74百万吨。全球需求1211.77百万吨,高于3月的1212.34百万吨。4月库存318.28百万吨,低于3月的319.63百万吨,高于去年的302.19百万吨。

4月主产国产量保持稳定。其中美玉米种植面积9460万英亩,单产177.3蒲/英亩,产量为15342百万蒲,和上月持平,比去年高1627百万蒲,库存为2122百万蒲,低于上月50百万蒲,也高于去年同期的1363百万蒲。巴西产量124百万吨,和上月持平,也低于去年同期的137百万吨。巴西出口52百万吨,高和上月持平。阿根廷产量55百万吨,比上月低100万吨,高于去年同期的36百万吨,阿根廷出口42百万吨,和上月持平,但高于去年的25百万吨。乌克兰产量29.5百万吨,和3月持平,高于去年同期的27百万吨,出口24.5百万吨,和3月持平,低于去年的27百万吨。

由于美玉米长时间在成本线以下,预计新季美玉米种植面积会下降。23/24年美玉米成本线480美分/蒲,美玉米目前远低于种植成本,美玉米种植收益也低于美豆,预计2024年美玉米种植面积会下降,初步测算美玉米面积9100万英亩左右。

美玉米4月乙醇产量减少,库存处于高位,美玉米净空持仓维持高位。截止4月16日,美玉米非商业持仓净空为20.5万手,净空持仓仍较高。目前美玉米长时间低于种植成本,美玉米净空也较高,目前美玉米开始种植,截止4月23日,美玉米播种率12%,前一周是6%,去年同期为12%,过去5年均值10%,出芽率3%,去年同期2%,五年均值2%。美玉米5月开始进入天气炒作期,预计07玉米440附近支撑较强,后期可能会上涨到500附近。

第三部分 国内玉米基本面分析

一、中储粮收储影响减弱,华北玉米继续下跌

中储粮收储政策影响,东北玉米现货相对偏强,但华北玉米上量较多,玉米现货回落。4月由于中储粮收储及东北深加工库存低于去年30%左右,东北玉米现货偏强。但华北玉米今年霉变较高,且深加工库存远高于去年,小麦现货也在下跌,整个4月玉米现货上量仍较大,玉米现货持续下跌。预计5月华北玉米上量会减少,且东北与华北玉米价差创过去几年低位,预计华北玉米进入5月开始上涨。

预计2024年东北地区地租会下降,预计下降200-300元/亩。根据我们的调研统计,黑龙江中位数地租每亩在750-800元,总种植成本在1200元附近,按照测算,北港到港平仓价底部基本也在2200元/吨。

二、3月饲料需求仍较弱

根据中国饲料工业协会数据,2024年1-2月饲料产量4437万吨,同比下降3.6%,玉米用量占比41.1%。2024年4月养殖行业延续弱势,生猪存栏继续去化,肉禽和蛋禽利润下滑,价格也在下跌。根据钢联数据,123家样本企业能繁母猪3月存栏481.57万头,环比涨0.11%,同比减少5.57%。商品猪3月存栏3333.75万头,环比上涨0.79%,同比下降1.07%。截止4月24日,自繁自养利润为119元/头,外购仔猪利润303元/头。白羽肉鸡由于下游鸡产品走货偏慢,但价格开始企稳上涨,养殖利润也在上涨。截止4月21日,鸡蛋养殖成本3.6元/斤,养殖利润-0.25元/斤,白羽肉鸡养殖利润0.24元/只。

2024年4月生猪和肉禽利润在增加,但蛋鸡利润在下滑。市场对生猪利润看好,二育也在增加,猪料销售也在回暖。肉禽利润在增加,下游消费也在转好,肉禽存栏相对稳定,肉禽料也在好转。蛋鸡存栏持续走高,蛋禽料消费也在增加。但饲料企业玉米库存仍偏低,截止4月25日,全国饲料企业玉米库存30.33天,高于去年同期4.8%。进入5月,饲料消费开始进入旺季,玉米需求相对较好,且小麦与玉米价差仍较高,糙米量偏低,预计玉米在饲料中添加比例仍会上升。

三、深加工玉米需求开机率维持高位,酒精和淀粉企业利润继续下滑

2024年4月开机率增加,淀粉库存大幅增加,淀粉厂利润继续下滑。截止4月24日,淀粉企业开机率65.76%,仍处于高位,深加工玉米库存为528.5万吨,同比去年减少3.61%,但黑龙江玉米库存161万吨,低于去年32.4%,山东玉米库存108.2万吨,高于去年111.7%。全国淀粉企业淀粉库存为125.6万吨,月增幅9.6%,年同比增幅29.1%。下游F55果葡糖浆开机率54.5%,麦芽糖50.7%,瓦楞纸开机率64.37%,箱板纸开机率66.77%。由于今年开机率较高,淀粉库存高于去年,淀粉企业利润也在下滑。截止4月24日,黑龙江淀粉利润为-54元/吨,山东利润8元/吨。由于较高的淀粉库存,预计5月淀粉厂利润仍会下降。

2024年淀粉需求好于去年的逻辑主要有:1、淀粉企业副产品下跌较多,目前已经跌到2020年的价格,副产品的贡献基本在600元/吨,正常年份基本在700-800元/吨,淀粉企业会挺价淀粉。2、木薯淀粉进口量大幅减少,且木薯淀粉与玉米淀粉价差高达1400元/吨,木薯淀粉会被部分替代。但4月淀粉供应量仍较多,且部分东北深加工4月底会停机检修,预计5月淀粉库存会有所下降,但加工利润仍会维持低位。

酒精行业,4月开机率维持高位,酒精行业利润持续下滑。截止4月24日,黑龙江利润为-280元/吨,河南酒精利润为-81元/吨。

四、北方和南方港口玉米库存继续增加,售粮进度开始加快

2024年4月南北方港口库存继续上升。根据Mysteel玉米团队数据显示,4月19日北方四港玉米库存共计347.3万吨,上涨到过去3年高位。广东港内贸玉米库存56万吨,外贸库存34.4万吨,进口高粱51.7万吨,进口大麦80万吨,累计谷物库存222.1万吨,高于上月同期的282万吨。

2024年4月售粮进度低于去年,但售粮进度加快。截止4月25日,钢联全国13省份售粮进度90%,低于去年同期2%,7个省份售粮进度86%,低于去年7%。

五、玉米和淀粉交易逻辑

2024年4月东北玉米偏强,华北玉米偏弱,东北与华北玉米价差继续缩小,最低淀粉仓单在山东。由于东北受中储粮政策及深加工库存偏低影响,玉米现货相对稳定,但山东地区上量较多,深加工库存较高,玉米现货持续下跌,部分山东玉米价格和黑龙江价格持平,淀粉与港口玉米价差也在缩小。但由于5-7淀粉正套持仓较多,导致盘面升水较高。07淀粉升水较多,且7月注销合约,预计6月底,07玉米和淀粉价差会回归缩小。由于7月山东玉米价格仍会上涨,东北与华北玉米价差大概率会走扩,且9月淀粉是旺季合约,7-9淀粉价差大概率会走反套,预计低点可能在-100左右。

第四部分 行情展望

玉米:

24年4月USDA报告变化不大,美玉米处于种植期,美玉米长时间处于成本线以下,且净空持仓维持高位,5月后容易炒作天气,07美玉米440支撑较强,后面上涨概率较大。全国售粮进度低于去年,但售粮加快,南北方港口库存上升到高位,饲料企业库存也在上升,但渠道库存仍偏低。小麦和玉米价差较高,糙米等替代品数量会大幅减少,玉米在饲料中添加比例会继续上升,5月养殖继续好转,饲料需求仍会增加。5月玉米现货会企稳上涨,华北玉米反弹空间相对较大,东北与华北玉米价差会拉大。

淀粉:

由于淀粉利润下滑,东北产区深加工库存偏低,4月底部分深加工停机检修,但华北深加工库存较大,开机率维持高位,淀粉库存仍处于高位,淀粉利润仍会下滑。下游造纸厂及糖厂开机率会维持高位,且副产品会相对稳定。考虑到07仓单强制注销,且盘面升水较多,预计交割量较多,07玉米和淀粉价差会走缩。

【交易策略】:

美玉米较长时间处于成本线以下,净空持仓仍处于高位,进入5月,资金开始炒作天气,且美玉米新季种植面积会减少,预计07美玉米下跌空间有限,后期大概率会上涨较多。国内虽然现货偏弱,但渠道库存较低,5月后养殖行业需求会增加,华北与东北玉米价差较低,华北玉米会企稳反弹,后期可能反弹空间较多。

1.单边:07美玉米440美分/蒲以下建仓。国内07玉米维持2390-2450窄幅波动。

2.套利:07玉米和淀粉价差波动区间350-430,420以上可以尝试做缩,目标380以内。7-9淀粉可以尝试反套,入场-30以内,目标-70到-100。

3.期权:玉米回调后,卖出c2407-P-2380。(以上观点仅供参考,不作为入市依据)。

作者承诺

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。

银河期货不需要采取任何行动以确保本报告涉及的内容适合于客户。银河期货建议客户独自进行投资判断。本报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。

银河期货版权所有并保留一切权利。