来源:粮湖传说

周末聊玉米

本版块由中粮期货厦门分公司出品,每周六更新玉米期货盘面分析、操作策略。

公司扎根于以油脂油料、谷物、养殖为主的农产品板块,基于基础数据、公开信息和各商品类别的相关性变化等方面提供研发分析,通过提供不同投资工具、资产类别、具体标的的投资建议,服务于金融机构客户与实体经济参与者。

【摘要】

01

宏观部分

美国第一季度GDP季调后环比折年率初值为1.6%,为2023年第一季度以来最低,预估为2.5%,前值为3.4%;核心PCE物价指数季调后环比折年率初值为3.7%,预估为3.4%,前值为2.0%,为一年来首次环比加速。数据发布后,交易员将美联储今年首次降息时间预期推迟至12月份。短期看,资金对有色跟能源类的热情不断,上涨一波后处于高位调整状态,虽然要警惕6月份降息预期落空的风险,但是当下也切勿逆势操作。

02

期现情况

眼下“地趴粮”基本出售,接下去就看栈子粮的卖压如何了?目前国内玉米价格逐渐企稳,春节后,受到中储粮的二次增储、进口玉米停拍以及正常引导贸易商积极如是收购等因素,玉米一路反弹上涨,站上2400,近期市场又出现了一些新传言,如增储、减少玉米和小麦进口、加快消化库存陈化稻谷、等提振玉米的消息,不排除继续政策提振。没具体政策扭转中下游增加库存意向时,还是谨慎对待不宜太乐观。目前市场供给还是比较充足的,中小贸易商以及终端依旧保持滚动轮换,刚需采购为主,没有看到反转态度的迹象。进口大麦和进口玉米的优势依旧是未来国内玉米上涨的阻力,不容小觑。当下没有较大的矛盾点,预计未来几个月将保持振荡运行态势。关注3月底的美农报告(种植面积意向报告)。

本周美玉米从低位反弹上涨后又开始了震荡行情,目前看CBOT美玉米07合约目前的走势区间主要在435-460之间。主要还是受到北美天气、美玉米强劲的出口与南美作物收成不确定性的影响。但是美国下游乙醇方面的需求有所放缓需要注意下。美国能源信息署的数据显示,截至4月19日的一周,乙醇日均产量为95.4万桶,低于前一周的98.3万桶,这是乙醇产量连续第二周未达到100万桶的基准,也是自1月中旬以来的最低水平。库存总量为2573万桶,低于上周的2608万桶。

售粮情况:据Mysteel数据,截至4月25日全国13个省份农户售粮进度90%,环比增加2%,较去年同期偏慢2%。 黑龙江96%,环比增加2%,同比减少1%。吉林86%,环比增加2%,同比加快4%;辽宁96%,环比增加1%,与如年持平;区域统计上,东北进度93%,环比增加1%,与去年持平;华北81%,环比增加4%,同比减少7%。华北售粮进度偏慢,但也慢慢在加快。据中国饲料行业数据可知,本周北港玉米价格稳定运行,锦州港地区水分15%容重720的新粮报价2300-2310元/吨,水分15%玉米平舱价2350-2370元/吨;鲅鱼圈港地区水分15%容重720的新粮报价2300-2310元/吨,水分15%玉米平舱价2350-2370元/吨;广东蛇口港地区水分15%玉米散粮成交价2410-2430元/吨;加上运费、资金成本与其他成本,区域价差倒挂使北方港口玉米外运难度大,目前市场收购积极性不高。

3月谷物进口整体有所放缓,玉米比较明显,小麦跟大麦的进口还是比较多的。除了进口谷物比较充足之外,小麦价格也需要注意据wind口径数据显示,山东地区的小麦与玉米的价价差又走弱的趋势。未来5-6月份新作小麦上市会给玉米带来压力,目前市场对新作小麦成本预估在2600附近。如果二者替代按100-150元价差测算,本作物年度的玉米上面压力关注2450-2500左右,目前可能是筑底阶段。根据小编团队的日报的区域价差数据来看,成都地区比大连港强势很多,而大连港玉米价格会比黑龙江的弱一点,而相对较弱的地区还属山东地区。售粮情况:据Mysteel数据,截至3月21日全国13个省份农户售粮进度78%,环比增加4%,较去年同期偏慢8%。 黑龙江88%,环比增加5%,同比减少6%。吉林72%,环比增加4%,同比减少1%;辽宁84%,环比增加3%,同比减少5%;东北81%,环比增加5%,同比减少6%;华北66%,环比增加3%,同比减少13%。售粮进度同比依旧较慢。

3月末全国能繁母猪存栏3992万头,同比下降7.3%,相当于3900万头正常保有量的102.4%,处于产能调控绿色合理区域。能繁母猪存栏环比连续10个月下降,生猪日均屠宰量季节性维持近几年高位,且根据涌益数据可知,从2月份开始全国出栏均重不断提高从2月初的120KG上升到近期的128kg附近也是比较理想。叠加水产问题(日本核问题还有雨季影响),当下对二师兄的后续价格还是相对比较乐观一些。据mysteel数据,本周自繁自养利润位110.15元/头,上周是118.59元/头;外购仔猪利润位239.67元/头较上周下滑63.21元/头.

深加工方面,华北地区玉米依旧弱势,而深加工产品玉米淀粉相对比较坚挺,而东北区域有企业陆续检修,本周区域开工率数据高位回落。据mysteel数据,本周玉米淀粉周度产量有所减少,开机率从上周的71%回落到本周的65.76%左右,但是下游需求并没有很大的增量,淀粉库存缓慢增加。玉米深加工企业玉米库存有所增加,据小编自行测算华北地区还有0-50块的加工利润。而东北加工企业多数处于亏损状态,后续深加工方面的玉米需求可能有所减弱。停机检修之后米饭价差可能区域作缩为主,而价格区间与上次的观点一样。

数据来源:我的农产品网、中粮期货厦门分公司

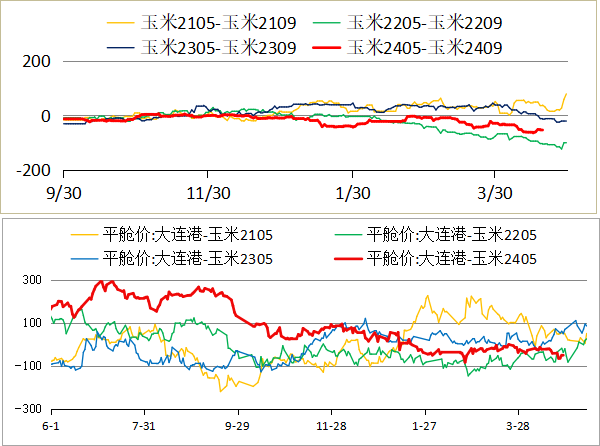

【玉米基差与期货价差】

数据来源:wind、中粮期货厦门分公司

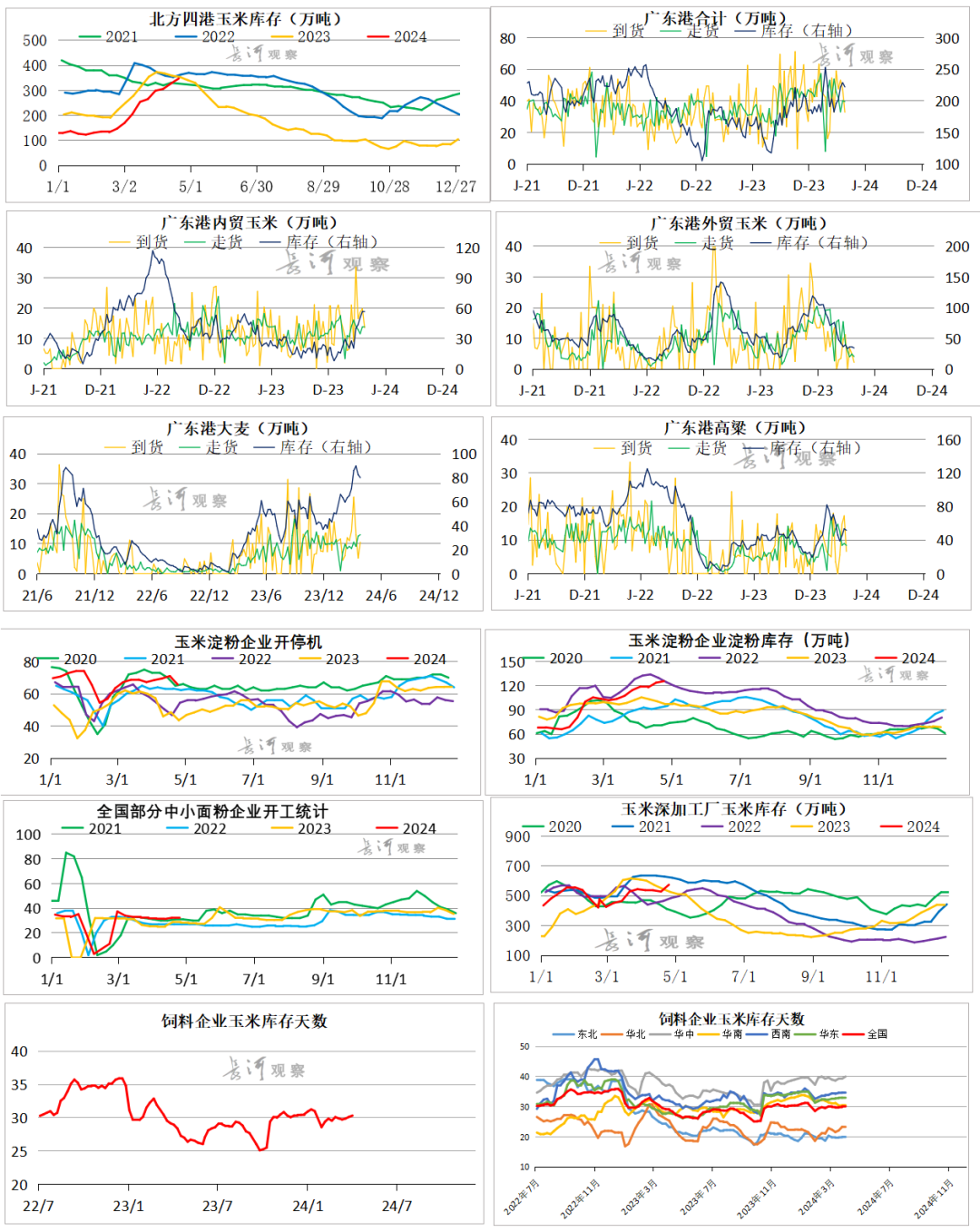

【库存数据】

Mysteel数据显示:

【北港库存】

截至4月19日北方四港玉米库存共计347.3万吨,周环比增加19.8万吨;当周北方四港下海量共计26.4万吨,周环比增加6.10万吨。

【南港库存】

广东港内贸玉米库存共计56万吨,较上周减少0.50万吨;外贸库存34.4万吨,较上周减少1.90万吨;进口高粱51.7万吨,较上周减少1.80万吨;进口大麦80万吨,较上周减少2.50万吨。

【淀粉库存】

截至4月24日,全国玉米淀粉企业淀粉库存总量125.6万吨,较上周增加1.90万吨,周增幅1.54%,月增幅9.60%;年同比增幅29.09%。

【深加工玉米库存】

截至4月24日,加工企业玉米库存总量574.2万吨,增幅8.65%。

【淀粉开机】

4月18日-4月24日全国玉米加工总量为64.81万吨,较上周减少3.46万吨;周度全国玉米淀粉产量为33.26万吨,较上周产量减少2.65万吨;周度开机率为65.76%,较上周降低5.24%。

【饲料企业玉米库存天数】

截至4月25日,全国饲料企业平均库存30.33天,较4月18日增加0.19天,环比增加0.63%,同比增加4.77%。

数据来源:我的农产品网、中粮期货厦门分公司

03

热点新闻

【美国】

1、美国能源信息署的数据显示,截至4月19日的一周,乙醇日均产量为95.4万桶,低于前一周的98.3万桶,这是乙醇产量连续第二周未达到100万桶的基准,也是自1月中旬以来的最低水平。库存总量为2573万桶,低于上周的2608万桶。

2、美国农业部出口销售报告显示,上周2023/24年度美国玉米净销售量为1,299,900吨;2024/25年度净销售量为262,300吨,合计达到156万吨。报告出台前分析师预期范围从42.5万吨到125万吨。

在美湾,5月船期的2号黄玉米现货报价为每蒲4.92美元,相当于每吨193.7美元,比上一交易日上涨1.25美分/蒲。周四路易斯安那湾的基差是比CBOT的5月玉米期价高出50到52美分。

在伊利诺伊州的中部地区,玉米加工厂收购二号黄玉米的报价平均为每蒲4.3817美元,比上一交易日上涨3.25美分。基差报价是比CBOT的5月玉米期价低了20美分到高出4美分不等。

3、墨西哥经济部长拉克尔·布恩罗斯特罗表示,有关墨西哥限制转基因玉米进口的贸易争端专家组有望在9月前达成决议。去年,美国根据美国-加拿大-墨西哥自由贸易协定(USMCA)要求成立争端解决小组,指责墨西哥计划禁止进口转基因玉米用于人类消费的做法缺乏科学依据,违反了对USMCA协定的承诺。布恩罗斯特罗表示,专家小组正在按照程序开展工作,我们必须等待。她认为到9月份就会结束。墨西哥每年进口的近59亿美元的美国玉米大部分是转基因玉米。

【巴西、阿根廷】

4、巴西外贸秘书处(Secex)的统计数据显示,2024年4月1日至19日,巴西玉米出口量为3.4万吨,去年4月全月为47.1万吨。4月份迄今巴西日均出口玉米2,282吨,比去年同期的26,1565吨减少91.3%。4月份迄今的玉米出口金额达到1400万美元,去年4月全月为1.5亿美元。4月份迄今玉米出口均价409.2美元/吨,比去年同期的311.2美元上涨31.5%。作为参考,3月份出口玉米43.1万吨,同比降低68%;出口均价256美元/吨,同比下跌15%。2月份出口玉米171万吨,同比减少25%;出口均价为241.2美元/吨,同比下跌19%。

5、阿根廷农业部报告称,2024年第16周阿根廷农户预售小麦的步伐放慢。

截至4月17日,阿根廷农户销售931万吨2023/24年度小麦,比一周前提高18万吨。作为对比,去年同期销售量为838万吨,上周销售量为23万吨。

阿根廷农户还预售8.3万吨2024/25年度小麦,比一周前高出3万吨,去年同期销售量为18.8万吨。阿根廷农户将在5月份开始种植2024/25年度小麦。

6、南美作物专家迈克尔·科尔多涅博士发布报告,预计2023/24年度阿根廷玉米产量为5000万吨,巴西玉米产量为1.12亿吨,均和一周前的预测值持平。

4月11日,罗萨里奥谷物交易所将2023/24年度阿根廷玉米产量调低至5050万吨,较早先预期的5700万吨低了650万吨,因为受到叶蝉大面积传播的损害。同一天布宜诺斯艾利斯谷物交易所将阿根廷玉米产量预测值从5200万吨调低到4950万吨。

【俄罗斯、乌克兰】

7、俄罗斯谷物联盟的监测数据显示,2024年4月1日至4月21日,俄罗斯出口谷物314.2万吨谷物,比上年同期减少了36%。其中小麦出口量为258万吨,同比减少33.7%。截至4月21日当周,主要谷物的日均出口量为11.87万吨,减少了4.05万吨。其中小麦出口量减少1.08万吨,为11.08万吨。

该联盟分析部主任艾琳娜·秋里娜表示,谷物出口已连续第三周下降。从4月15日到4月21日期间,主要谷物出口量为83.1万吨,远低于上年同期的163.7万吨,其中小麦77.54万吨,上年同期为128.4万吨。玉米4.7万吨,上年同期为21.8万吨。大麦8500吨,远低于上年同期的13.55万吨。

8、乌克兰农业部称,截至4月24日,2023/24年度(始于7月)乌克兰谷物出口量为3991.4万吨,高于一周前的3860.8万吨,比上年同期的4074.2万吨减少2.0%,一周前是同比减少2.8%。4月1至24日,乌克兰出口486.3万吨谷物,高于去年同期的276.6万吨。作为参考,3月份乌克兰出口520万吨谷物,低于去年同期的580万吨。

本年度迄今,乌克兰出口1525.2万吨小麦,高于去年同期的1394.1万吨;出口2201.6万吨玉米,低于去年同期的2404.9万吨;出口217万吨大麦,低于去年同期的242.8万吨。

9、咨询机构SovEcon表示,俄罗斯4月份小麦出口量将达到创纪录的460万吨,高于去年同期的440万吨,历史同期出口量为290万吨。由于俄罗斯小麦竞争力增强,推动小麦出口创下历史新高。SovEcon表示,俄罗斯小麦的竞争力保持在较高水平。上周俄罗斯小麦的FOB价格为211美元/吨,法国小麦价格为220美元/吨。

两个月前,俄罗斯和法国小麦的报价相同,均为227美元/吨。俄罗斯最大出口商之一的TD RIF公司在获取出口植物检疫证书方面遇到问题,并未对俄罗斯小麦出口活动产生重大影响。

SovEcon的分析师表示,当前出口活跃,将会支持俄罗斯小麦的卢布报价

【其他】

10、截至2024年4月17日当周,美国和南美到中国的谷物海运费用上涨。

美国谷物理事会发布的数据显示,截至2024年4月17日,美湾到中国(华北或华南,下同)港口的6.6万吨货轮运费为52.98美元/吨,比一周前上涨2.07美元。

美西到中国港口的6.6万吨货轮运费为26.72美元/吨,比一周前上涨1.42美元。

巴西桑托斯港口到中国的5.4万吨到5.9万吨货轮的运费为49.23美元/吨,比一周前上涨1.50美元;巴西北部沿海到中国的运费为29.94美元/吨,上涨1.41美元。

阿根廷罗萨里奥港口到中国的5.6万到6万吨深水货轮运费为53.51美元/吨,比一周前上涨2.49美元。

03

操作策略

短期看震荡调整对待

警惕未来小麦上市玉米压力加大

利多: 1、内、外盘价格均低于种植成本;2、东北增储托底政策;3、深加工利润不错玉米需求较好;4、南美天气与虫害影响,产量有下调预期;

利空:1、23/24年度全球预计供应充足,属于宽松年度;2、23/24年度国内玉米亦处于增产基本面当中;3、替代品及进口谷物充足;4、2024年转基因种子产业化再进一步;