来源:新世纪期货

铜:宏观预期博弈,需求制约仍存,铜价冲高回

市场交易美联储降息预期的同时,短期日元加息导致全球流动性边际收紧对铜价也产生一定承压。国内设备更新周期支撑有色金属需求预期,但短期人民币贬值在一定程度上抑制铜价上行空间。海外方面,美国经济数据依旧强劲,但美联储已释放出在今年合适的时候降息信号,市场或已开始提前消化降息利好。

4月影响铜价的宏观变量:中国经济复苏进程曲折(利空);国内宏观政策发力,提振市场信心,经济数据或边际改善(利多);美国经济数据强劲,美国经济或软着陆(利多);市场预期6月美联储降息概率较大(利多);地缘政局军事博弈影响风险偏好(利空)。

4月影响铜价的中观变量:全球铜矿产量增速放缓,加工费回落(利多);国内冶炼厂减产计划预期(利多);终端需求电力电网投资增速平稳(利多);AI算力需求爆发也拉动了电力系统耗铜量,铜也被市场赋予新质生产力概念,受到主力资金青睐(利多);新能源车产销平稳(利多);房地产表现继续疲软(利空)。

交易面:铜价在宏观与产业的多空交织下,在65000-75000元/吨宽幅区间震荡。

风险提示:

经济衰退超出预期,地缘政局波动加大,冶炼厂减产计划不及预期。

01

铜:宏观预期博弈,需求制约仍存,铜价冲高回落

一、行情回顾

3月,受宏观利好预期驱动,叠加部分品种供应端扰动,市场情绪得到提振,有色金属震荡反弹。

二、美联储降息不会缺席,但日元加息或限制商品上行空间

(一)美国经济软着陆概率大,日本货币政策回归常态,对商品影响好坏参半

近期美国经济数据小幅回落,美联储显示出降息或许会迟来,但不会缺席的温和表态,对有色金属影响偏正面。2024年2月美国季调失业率3.9%,较1月回升0.2个百分点,就业市场韧性较强。2月美国CPI3.2%,较1月回升0.1个百分点。核心CPI同比3.8%,较1月回落0.1个百分点。2024年3月密歇根大学消费者信心指数76.5,较2月回落0.4个百分点,显示出消费需求小幅回落。后期美联储会根据经济数据边际变化,选择降息时间节点。当前市场已在提前交易美联储降息预期,抬升有色金属运行区间。而日本政策目标利率已由负转正,日元加息导致日元融资成本抬升,此前做多全球商品资金或有边际收紧,利空有色金属。

外部经济环境不确定性对铜价反弹高度形成抑制。长期看,欧美制造业回流将增加海外固定资产投资,进而拉动铜需求边际增量。需求侧主导铜价趋势的边际定价权一方面在海外欧美制造业回流的节奏步伐,另一方面在AI革命推动下,算力需求爆发对电力系统需求大增,铜增量需求点有所体现,市场也赋予了铜AI新质生产力概念。

(二)国内宏观政策继续发力,改善市场情绪和微观预期

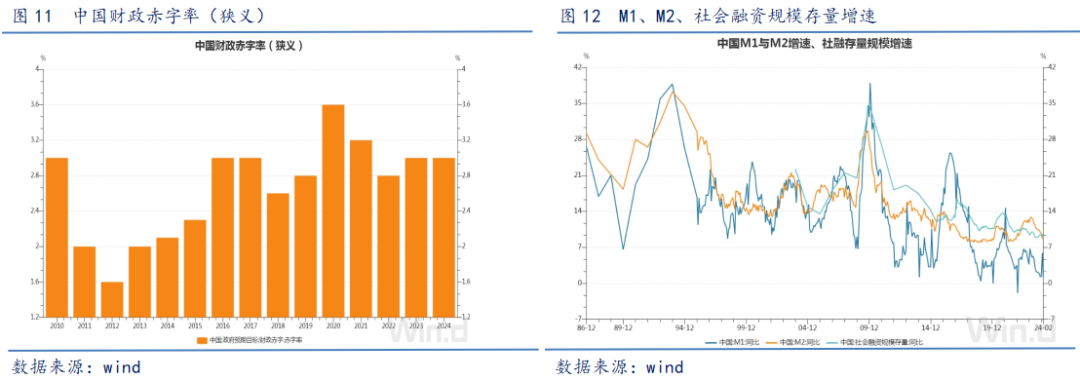

中央政府加杠杆,提高广义财政赤字率,托底稳经济。货币政策维持宽松态势不变,央行降准降息后,后期仍有继续降息可能性。2024年2月M2同比增速8.7%,与1月持平;M1同比增速1.2%,较1月回落4.7个百分点,M1增速回落,或与2月春节假期因素有关,后期关注M1增速触底回升的可能性。2024年2月社融存量同比增速9%,较1月回落0.5个百分点,信贷需求仍显偏弱。随着增发1万亿国债举措落地,国内宏观政策以“宽财政+宽货币”组合为主。积极的财政政策扩张将在一定程度上对冲私人部门需求下降的影响,稳住总需求。此前鉴于地方政府债务约束宏观政策发力空间,特殊再融资债券发行虽然在一定程度上可以置换此前地方政府存量高利率债务,缓解债务压力,但在一边化债,一边严控新增债务的政策监管要求下,举债拉动经济增长空间已有限。目前地产企业偿债压力依然很大,地产链条复苏疲软,对市场信心恢复影响偏负面。但在中央政府加杠杆扩大发债空间后,地方政府债务压力有所缓和,稳增长预期增强。从产业发展趋势层面看,中长期稳定有色金属需求的基本盘在新能源领域需求稳步增长。

三、海外铜矿供应扰动,铜矿加工费下降

(一)海外铜矿供应扰动,产量或有收缩

2023年,中国铜矿产量161.92万吨,累计同比增长-3.92%,国内铜矿产量增速处于负增长状态。2024年1-2月,中国进口铜矿465.75万吨,累计同比增长0.49%。国内进口铜矿数量处于上升状态,进口增速平稳。3月,国内港口铜矿库存仍在回升。

据SMM资讯,2023年底,海外铜矿干扰事件频发:第一量子旗下的Cobre Panama铜矿11月开始停产,因涉及巴拿马政治大选,初步预计或将停产至2024年中;英美资源公布2024年产量目标,下调18-21万金属吨;厄瓜多尔全国进入武装冲突状态,是否会影响铜陵有色旗下的Mirador的生产或转运仍需持续观测。接二连三的干扰事件引发了对于矿端供应的担忧,使得TC连续下跌至低位。2024年3月下旬,进口铜矿加工费指数10.63美元/吨,较2023年底回落51.92美元/吨。据机构数据,2024年铜矿长单加工费基准价为80美元/吨,较2023年下调8美元/吨,反映进口铜矿供应偏紧,矿产端供应增速放缓正逐渐传导至冶炼端减产预期上,低迷的加工费压缩了冶炼厂利润。2024年原料端的变动或使得今年供需平衡发生了结构性的反转,SMM预计2024年矿端将呈现紧缺的局面,而电解铜端或呈现小幅紧平衡的格局。

(二)矿端偏紧或传导至冶炼端减产计划预期

据SMM统计,2024年1-2月中国电解铜产量192万吨,累计同比增长9.03%,增速高于2023年同期,显示出国内电解铜供应维持增长。2024年1-2月中国电解铜进口量61.1万吨,累计同比增长20.64%,增速高于2023年同期。市场此前预期2024年全球粗炼及精炼产能会继续扩产,但鉴于加工费持续走低,冶炼厂利润减少,市场又转为预期部分冶炼厂会减产。对于国内冶炼厂减产进展情况,后期仍需走一步看一步,减产计划的不确定性依旧存在。若减产计划不及预期,届时对铜价会产生承压。

SMM预计,2024年2月铜冶炼厂整体开工率83.8%,较1月回落1.38个百分点,受假期因素影响较大。预计3月冶炼厂开工率会回升,4月有待观察冶炼厂减产计划进展情况。2024年2月,国内铜矿现货冶炼盈亏平衡和国内铜矿长单冶炼盈亏平衡点分别为-1417元/吨、918元/吨,铜矿现货冶炼盈亏平衡点较1月回落523元/吨,国内铜矿长单冶炼盈亏平衡点较1月回落86元/吨,或与铜矿加工费走低,炼厂利润受损有关。4月影响铜冶炼开工率的变量仍是冶炼厂减产计划执行情况,后期密切跟踪关注。

(三)铜价高位运行抑制下游采购意愿,境内库存回升

2024年3月下旬,LME铜库存11.79万吨,较2月下旬回落0.47万吨,与海外铜供应偏紧,需求改善有关。国内需求受铜价拉高影响后,下游采购有所减少,境内铜库存回升。上期所铜库存28.5万吨,较2月下旬回升7.1万吨。中国电解铜社会库存38.73万吨,较2月下旬回升8.2万吨。3月铜现货贴水扩大,与铜价高位运行抑制下游采购,以及供应较为充裕有关。下游现货商坚持逢低买跌,不买涨的经营策略。4月,若铜价高位回落,下游逢低采购意愿增加后,铜库存或有回落。

(四)精废铜价差回升,精铜价格上方仍有压力

据SMM显示,2024年1-2月,中国进口废铜33.89万吨,同比增长11.64%,增速较2023年同期小幅回升。现货市场方面,2024年3月下旬精废铜价差2060元/吨,较2月下旬回升461.17元/吨。3月精废铜价差回升,与铜价大幅上涨有关。4月关注下游逢低采购精铜力度,以及环保督察对废铜加工端影响。

四、宏观政策继续发力,后期关注政策落地效果

铜下游需求端主要集中在地产基建、汽车、电力等领域,鉴于目前国内宽松政策加码托底经济,市场对地产链条存在改善预期,但期望值并不会太高,毕竟中国的工业化和城镇化进程已趋于饱和,经济结构转型背后也是传统领域需求萎缩和新兴领域需求扩张的切换过程。中期关注增发国债刺激基建,或托底有色金属需求。长期需求端会更加关注新能源产业链对铜金属边际增量需求拉动。

(一)3-4月下游初级加工端开工率会有回升

2024年1-2月,受假期影响,下游铜材加工企业开工率回落。细分需求领域鉴于各子行业景气度不同,表现有所分化。2024年2月电线电缆企业月度开工率46.75%,较1月回落28.35个百分点。漆包线企业月度开工率45.11%,较1月回落22.59个百分点。铜管企业月度开工率47.63%,较1月回落23.86个百分点。铜板带企业月度开工率43.3%,较1月回落33.64个百分点。铜箔企业月度开工率42.22%,较1月回落16.3个百分点。电子电路铜箔企业月度开工率50.39%,较1月回落15.57个百分点。锂电铜箔企业开工率37.43%,较1月回落16.9个百分点。2024年3月下旬,电解铜制杆企业开工率64.37%,较2月下旬回落7个百分点。再生铜制杆企业开工率54.18%,较2月下旬回升4.85个百分点。1-2月,受假期因素影响,下游初级加工端开工率回落。3-4月,下游初级加工端开工率会有回升。后期关注终端需求改善情况对初级加工端影响。

(二)房地产期望不宜过高,终端需求亮点还看新能源增量

在碳达峰、碳中和背景下,传统火力发电企业正逐渐向新能源发电运营商转型,预计到2030年,新能源发电量占比达42%,2060年新能源发电量占比达80%。在发电结构转型过程中,电源侧、电网侧投资增速将会平稳增长。2024年1-2月,电网投资完成额327亿元,累计同比增速2.3%。2024年1-2月,电源投资完成额761亿元,累计同比增速8.3%。新能源汽车方面,中国新能源汽车产销量保持稳定增长。2024年1-2月,中国新能源汽车产量125.2万辆,累计同比增速28.2%。中国新能源汽车销量120.7万辆,累计同比增速29.4%。目前新能源汽车渗透率30%,未来渗透率还有提升空间。汽车电动化和智能化对锂、钴、镍、铜、铝等有色金属增量需求拉动值得重点关注。不仅在新能源汽车领域,在光伏、风电领域对铜增量需求拉动也较为明显。

据SMM预测数据显示,2024年,中国电力端耗铜量739万吨,家电耗铜量206万吨,交通运输耗铜量208万吨,建筑耗铜量121万吨,机械电子耗铜量130万吨,其他行业耗铜量171万吨,合计耗铜量1575万吨,较2022年增长5.4%。在终端耗铜领域,主要关注新能源发电和新能源汽车产业链对铜需求边际增量拉动。AI算力需求爆发也拉动了电力系统耗铜量,铜也被市场赋予新质生产力概念,受到主力资金青睐。对于房地产领域,需要以经济转型思维看待长周期里总量萎缩,中短周期里房地产受政策调控影响大,地产政策放松对房地产投资、开工、销售影响仅是预期上的边际改善,总量上的拉动空间有限。2024年1-2月,房地产开发投资额1.18万亿元,累计同比增速-9%,较2023年同期跌幅扩大3.3个百分点。2024年1-2月,房地产新开工面积9429平方米,累计同比增速-29.7%,较2023年同期跌幅扩大20.3个百分点。2024年1-2月,房地产竣工面积1.03万平方米,累计同比增速-20.7%,较2023年同期增速回落近28个百分点,2023年竣工面积在保交楼政策助推下大幅改善后,2024年竣工面积增速或受三年前地产周期见顶,期房销量高位回落影响而下滑。2024年1-2月,商品房销售面积1.13万平方米,累计同比增速-20.5%,较2023年同期跌幅扩大17个百分点。目前,地产开工销售情况依旧不理想,地产链条继续疲软,地产调整周期尚未结束。房地产开工指标持续走弱,一方面反映出房地产企业正处于供给出清,重塑市场竞争格局的过程中;另一方面,显示出房地产企业拿地投资谨慎,长期地产发展趋势已趋于下行。后期继续关注地产竣工销售改善情况。2024年1-2月,中国基建投资增速8.96%,较2023年同期回落3.22个百分点,主要受制于地方政府债务约束。随着增发国债落地实施,后期关注基建投资托底经济力度。

五、展望—宏观预期博弈,需求制约仍存,铜价冲高回落

市场交易美联储降息预期的同时,短期日元加息导致全球流动性边际收紧对铜价也产生一定承压。国内设备更新周期支撑有色金属需求预期,但短期人民币贬值在一定程度上抑制铜价上行空间。海外方面,美国经济数据依旧强劲,但美联储已释放出在今年合适的时候降息信号,市场或已开始提前消化降息利好。

4月影响铜价的宏观变量:中国经济复苏进程曲折(利空);国内宏观政策发力,提振市场信心,经济数据或边际改善(利多);美国经济数据强劲,美国经济或软着陆(利多);市场预期6月美联储降息概率较大(利多);地缘政局军事博弈影响风险偏好(利空)。

4月影响铜价的中观变量:全球铜矿产量增速放缓,加工费回落(利多);国内冶炼厂减产计划预期(利多);终端需求电力电网投资增速平稳(利多);AI算力需求爆发也拉动了电力系统耗铜量,铜也被市场赋予新质生产力概念,受到主力资金青睐(利多);新能源车产销平稳(利多);房地产表现继续疲软(利空)。

交易面:铜价在宏观与产业的多空交织下,在65000-75000元/吨宽幅区间震荡。

02

铝:铝土矿供给有扰动,下游开工率回升,铝价运行区间缓慢上移

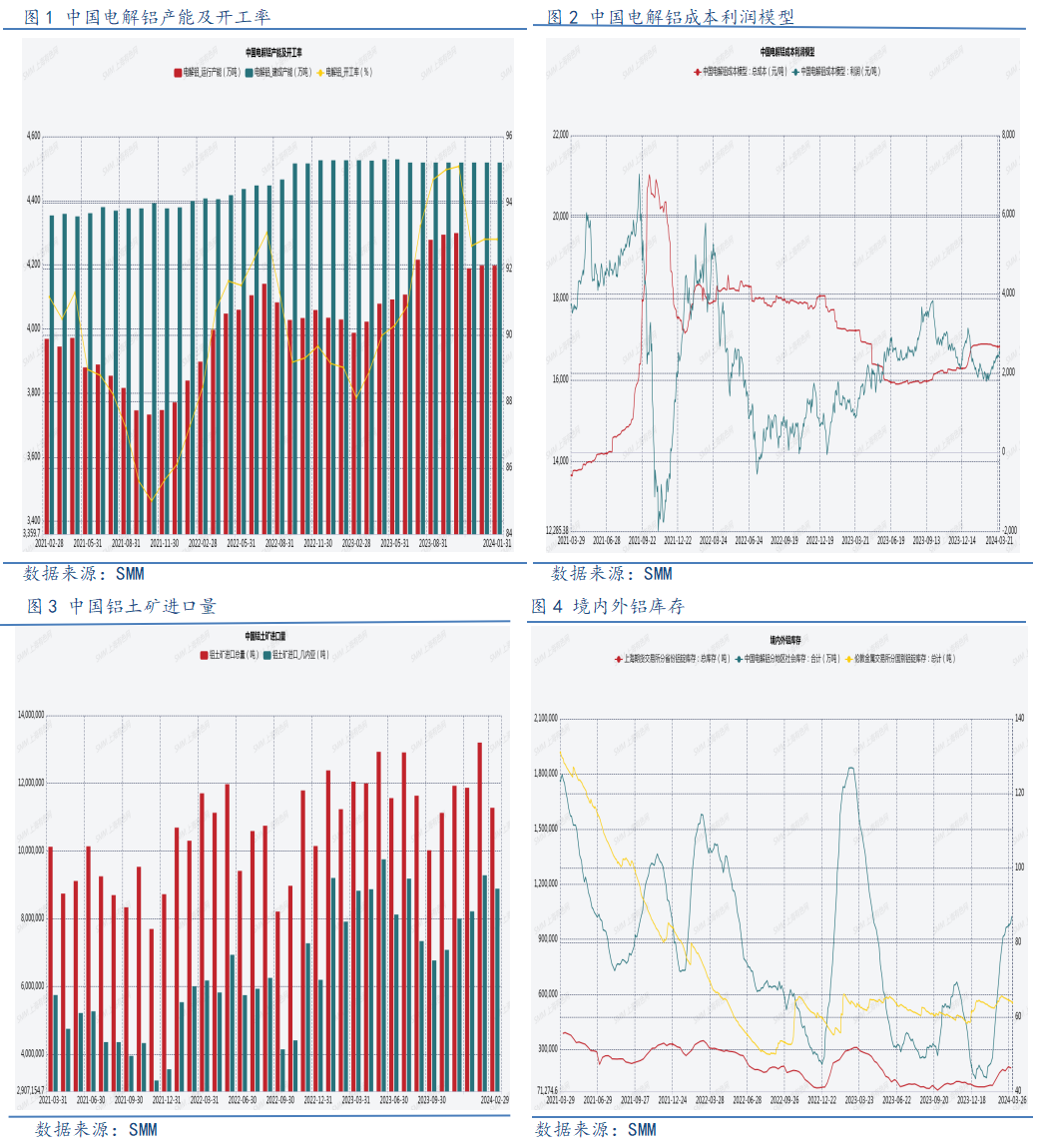

供给端,国内铝土矿供应受环保督察影响收缩,对外进口铝土矿依赖度提升,未来3-5年进口铝土矿需求占比或达70%以上,特别是对几内亚进口铝土矿需求或达50%左右。铝土矿边际定价权或转移至海外资源丰富地区,海外干扰性事件对铝价边际影响增加。国内电解铝产能天花板受到政策刚性约束,供给增量有限。1月国内运行产能4198万吨,电解铝开工率92.9%,维持偏高位水平。库存方面,2024年3月下旬,国内主流消费地电解铝库存87万吨,较2月下旬回升8.2万吨。上期所铝库存19.97万吨,较2月下旬回升2.63万吨。伦铝库存55.57万吨,较2月下旬回落3.4万吨。3月境内库存回升,与假期因素导致下游采购延缓累库有关。预计4月电解铝产量供应处于平稳状态,仍需关注下游补库力度对库存影响。

需求端,市场预期基建仍有一定托底效应,但房地产下行周期影响尚未结束,开工销售竣工端增速回落对铝需求影响偏负面。铝的增量需求关注新能源电力、交通工具等领域表现。3月,下游初级加工端开工率回升。2024年3月下旬,铝材龙头企业平均开工率61.5%,较2月下旬回升19.5个百分点。铝线缆龙头企业开工率60%,较2月下旬回升2个百分点。铝板带龙头企业开工率75.2%,较2月下旬回升0.8个百分点。铝箔龙头企业开工率76.7%,较2月下旬回升0.4个百分点。4月,预计下游初级加工端开工率仍有回升。

目前不同规模产能的电解铝厂对应成本区间在16000-18000元/吨,截至2024年3月下旬平均成本16800元/吨附近,电解铝厂多数处于盈利状态。长期能源转型与碳中和背景下,铝价底部区间稳步抬升。整体来看,目前基本面上铝供应平稳,需求改善,铝价运行区间或有抬升。交易面:铝价在18000-20000元/吨箱体运行。

4月影响铝价的中观变量:海外铝土矿供应扰动(利多);电解铝产量回稳运行(利空);下游初级加工端开工率回升(利多);铝锭累库放缓(利多);终端需求新能源电力电网投资增速保持平稳,新能源车产销平稳(利多);房地产表现继续疲软(利空)。

风险提示:经济恢复不及预期;下游消费表现不佳;地缘政局博弈影响市场情绪。

03

锌:供需双淡,锌价区间运行

供应端,2024年2月国内锌矿月度开工率45.1%,较去年1月回落22.7个百分点。精炼锌月度开工率86.71%,较1月回落5.87个百分点,受假期影响矿产冶炼供应端均有收缩。3月下旬,国产锌矿加工费3800元/吨,较2月下旬回落250美元/吨。进口锌矿加工费80美元/吨,较2月下旬持平。3月下旬,锌矿企业利润3048元/吨,较2月下旬回升714元/吨。精炼锌企业利润-488元/吨,冶炼利润回落有所扩大。因海外锌矿存供应减产预期,国内精炼锌供应偏宽松,产业链利润向上游矿产端集中。3月进口锌矿盈利扩大,进口精炼锌亏损。预计4月矿产端、冶炼端利润分配或延续3月态势。

宏观层面预期在万亿国债发行刺激经济背景下,基建仍将发挥托底作用,对锌的需求主要体现在镀锌板的防腐蚀功能上,在基建地产的施工、竣工环节的应用较多。地产行业仍然偏谨慎,期望不宜过高。2024年3月下旬,镀锌开工率65.98%,较2月下旬回升18.76个百分点。压铸锌开工率58.39%,较2月下旬回升30.12个百分点。氧化锌开工率61.3%,较2月下旬回升40.1个百分点。下游初级加工端开工率回升,与节后复工复产有关。4月下游初级开工率变化受终端需求景气影响较大。终端需求偏弱导致锌库存回升,2024年3月下旬,上期所锌库存12.18万吨,较2月下旬回升3.32万吨。伦锌库存26.6万吨,较2月下旬回落1万吨。锌锭社会库存20.36万吨,较2月下旬回升近3万吨。4月关注下游需求恢复情况,预计境内锌库存仍有累库。

4月影响锌价的中观变量:锌矿供应收缩(利多);锌锭产量偏宽松(利空);下游初级加工端开工率回升(利多);锌锭累库(利空);基建托底(利多);房地产表现继续疲软(利空)。

交易面,前期锌价对宏观政策利好逐步反应,沪锌反弹后上方遇阻,后期继续向上拓展空间有限,中期维持1.8-2.3万元/吨区间运行。

风险提示:经济恢复不及预期;下游消费表现不佳;地缘政局博弈影响市场情绪。

免责声明