来源:新世纪期货

观点摘要

PX:

4月,原油可能延续偏强震荡。亚洲PX负荷将从高位回落,PX整体供应环比减少;需求端PTA负荷往下空间有限。4月PX供需改善,芳烃调油需求或开启,PXN价差有望扩张,而PX价格重心更多受到成本端原油价格影响。

PTA:

短期原油偏强震荡,PXN价差不高,成本端支撑或变强。前期检修装置重启和新装置投产,PTA负荷大概率回升,但低加工差或拖后回升进程。需求端,聚酯效益不佳而库存高企,聚酯负荷暂时能维持在90%之上。供需与成本博弈,PTA价格下方有成本端支撑,上方有供需压制。可尝试PXN价差低位做多PTA。

MEG

MEG国产供应缩量,海外部分装置恢复而进口到港量增加,整体供应环比略微减少;聚酯负荷短期有望保持在高位90%之上。短期MEG大概率供需去库,但中期来看,终端趋于谨慎,产业库存转移不畅,远月MEG供需偏悲观。4月MEG价格延续宽幅震荡。

风险:

1.美联储降息节奏

2.终端订单情况

0

1

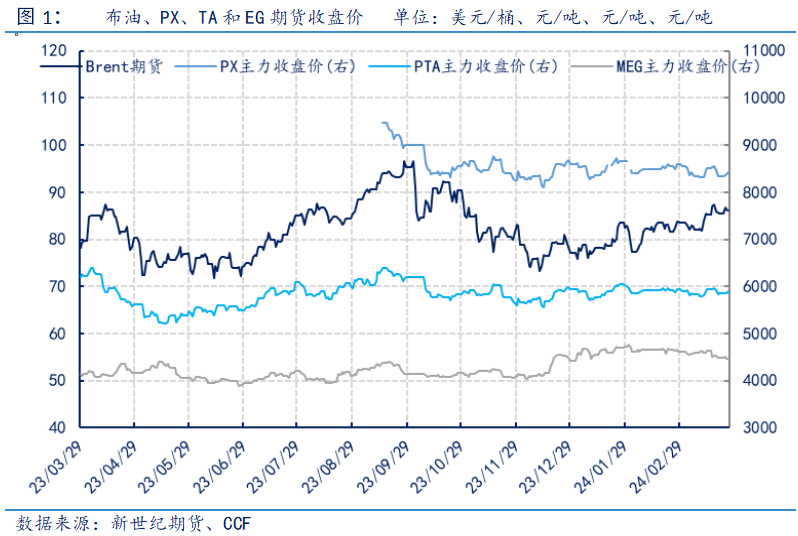

行情回顾

前期受巴以和谈消息影响油价大幅回落,3月初OPEC+将其220万桶/日的自愿石油减产计划延长至第二季度使得油价反弹;中旬,俄乌紧张关系进一步升级、以色列和哈马斯冲突带来的不确定性以及IEA上调原油需求增长预期使得油价重心抬升。

3月PX延续供需累库格局。国内PX负荷历年同期偏高,PX进口量预计回升,整体供应量增加;需求端,高库存和弱加工费影响下,PTA月度平均负荷环比下降。尽管油价偏强,但PX现货充裕背景下,PXN价差一度跌至300美元/吨附近,PX价格承压震荡。

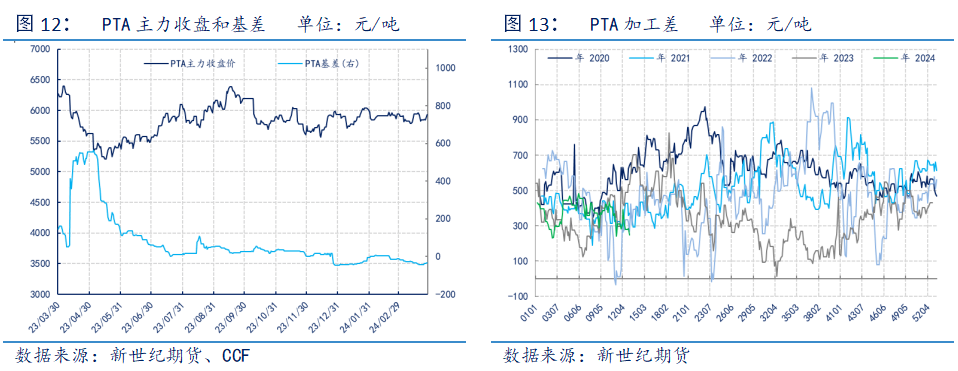

3月PTA延续2月供需累库格局,但累库幅度减小,累库5-10万吨。3月期间,PTA负荷先升后降,PTA月均负荷环比下降;需求环节,聚酯负荷继续回升,月均负荷超90%。3月PTA供需季节性改善,但现货宽裕以及两套新装置投产预期压制下,PTA加工差被压制在400元/吨之下,PTA价格跟随原料端波动为主。

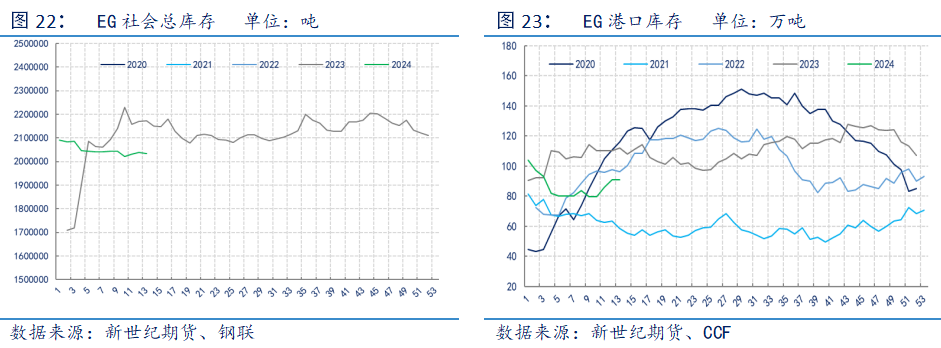

3月,MEG石脑油制效益变差,而煤制进入检修季,国产整体负荷下降,但MEG进口回升,港口库存重新累积,3月整体供应量变化不大。需求方面,终端订单恢复,聚酯月均负荷超90%。尽管3月MEG供需去库,但幅度不及预期,同时原料端出现分化,MEG价格重心走弱。

0

2

行情分析

PX:

当前全球石油需求回升幅度较为温和,短期存在巴以达成短暂停战的可能,油价存在短期回落盘整的可能,不过中期来看,尤其是进入4月份,油市存在温和上涨的可能。供需方面,需求端存在继续回升预期,全球炼厂原油加工有望逐渐回升,美国炼厂已走出检修期,虽然4月份还有欧州和中国炼厂仍在检修,但考虑到船期以及红海扰动,存在现货市场提前买油的可能,以及近期中国原油持续去库,4月开始的原油采买规模或将较大,供给端预计继续存在一定支撑,OPEC+延长此前减产政策至Q2,此外俄罗斯进入Q2也将实施额外减产计划,伊拉克和哈萨克斯坦表示将对此前超额产量进行削减补偿,由于OPEC+减产执行率仍受到质疑,因此供给端对油价的支撑力度需要持续关注减产执行情况。另外,地缘方面预计继续构成一定支撑,巴以冲突虽然短期存在达成停战的可能,会对油价构成短线利空冲击,但长期来看,该地区巴以双方之间的矛盾仍很难化解,受此影响,胡塞武装预计会持续袭击红海甚至扩大至印度洋,且袭击最终目的或不仅仅为巴以停战,还为自身甚至伊朗的政治利益,乌克兰也不排除继续袭击俄罗斯炼厂的可能。综合来看,预计4月份布油继续80-90美元/桶区间震荡,价格重心将较3月有所上移。

IEA:预计2024年石油供需将转为“轻微赤字”。全球陆上石油库存连续第七个月下降,降至至少2016年以来的最低水平。石油水上储存量达到自新冠疫情高峰以来的第二高水平。

EIA:预计2024年WTI原油价格为82.15美元/桶,此前预期为77.68美元/桶,预计2025年WTI原油价格为80.30美元/桶,此前预期为74.98美元/桶;预计2024年布伦特原油价格为87美元/桶,此前预期为82.42美元/桶,预计2025年布伦特价格为84.8美元/桶,此前预期为79.48美元/桶。将2024年全球原油需求增速预期上调1万桶/日至143万桶/日,此前为142万桶/日,将2025年全球原油需求增速预期上调9万桶/日至138万桶/日,此前为129万桶/日。

3月PX全月保持高负荷,变动幅度不大。而4月国内炼厂将步入检修季。4月初镇海炼化80万吨装置检修3周左右、福佳大化两套重整装置轮流检修50天左右、恒力一套250万吨重整装置检修至5月中旬和浙石化一套200万吨装置检修至5月上旬,4月下旬乌鲁木齐石化100万吨装置检修10天,4月底威联石化100万吨检修两月,另外中金石化160万吨装置有检修计划,时间待定。国外,日本出光40万吨装置4月开始检修三个月、韩国Hanvha Total 77万吨装置计划4月底开始检修50天、SK 40万吨装置计划5月检修45天。可以看到,4月国内外PX供应将出现大幅缩量,但经过半年的累库,短期PX供应依旧充裕。

需求方面,前期检修英力士125万吨装置3月底重启,福海创450万吨装置预计4月上旬复产,台化150万吨新装置月底投产出料、仪征化纤300万吨新装置3月底前后投产;恒力一套250万吨装置月初可能检修,台化和仪征化纤新装置投产成功后老装置或检修。整体来看,4月PTA负荷往下空间有限,当然这是在PTA加工费波动不大的前提下。

市场上对近几年炒作的芳烃调油有一定预期准备,像去年那样提前开启的行情可能要落空。一方面,北美出行需求回升,汽油利润好转,但库存并不特别低,或许还需要时间发酵。另一方面,尽管调油需求确实存在,近期的确有韩国PX运往美国,但是较之于当前社会库存的体量,仍不足以快速扭转供需格局,那么调油逻辑的影响就是相对有限的。

4月,原油可能延续偏强震荡。亚洲PX负荷将从高位逐步下降,PX整体供应环比减少;需求端PTA负荷往下空间有限。4月PX供需改善,芳烃调油需求或开启,PXN价差有望扩张,而PX价格重心更多受到成本端原油价格影响。

PTA:

供应方面:3月底,珠海英力士125万吨装置3月底重启、台化150万吨新装置月底投产出料成功,目前负荷7成附近;4月初前后,仪征化纤300万吨新装置投产;4月上旬,福海创450万吨装置预计复产。恒力一套250万吨装置4月可能存在检修计划、台化新装置投产后,120万吨老装置有检修计划、仪征化纤也是类似情况。另外,如果PTA加工费继续走弱,可能延缓装置复产计划。预计4月PTA负荷环比抬升。

需求方面,根据CCF预估,目前聚酯负荷在91.3%,预计4月份聚酯负荷维持在91.5%上下水平波动。金三成色不足,3月整月聚酯产销承压,聚酯市场表现差强人意,尽管聚酯企业月底促销取得一定成效,依旧难以缓解高库存危机。效益方面,聚酯各产品多数现金流亏损,特别是今年聚酯投产产能依旧不少,后期压力不小。二季度成本支撑有望转强,终端订单延续的话,聚酯或能迎来去库。4月聚酯负荷暂时能维持在高位,聚酯库存压力不释放,或面临降负减产。

综合来看,预计4月PTA供需累库或超10万吨。但如果有其他PTA装置计划外变动,特别是PTA加工费继续承压走低情况下,前期检修装置复产可能延后,PTA供需累库幅度或能改善。从PTA库存角度来看,去年年底开始PTA库存逐渐积累,当前PTA社会总库存已经算是处在了历年同期中性偏高的位置,PTA基差持续承压,再加上近期两套新装置投产,PTA加工费被压制可能性较大。

短期原油偏强震荡,PXN价差不高,成本端支撑或变强。前期检修装置重启和新装置投产,PTA负荷大概率回升,但低加工差或拖后回升进程。需求端,聚酯效益不佳而库存高企,聚酯负荷暂时能维持在90%之上。供需与成本博弈,PTA价格下方有成本端支撑,上方有供需压制。

MEG:

近期MEG步入检修季,油制方面:3月中下旬,中科炼化50万吨装置检修两个月、镇海炼化65万吨装置检修39天、富德能源50万吨装置检修10天;4月初,卫星石化一条线技改。煤制方面:3月中下旬,安徽昊源30万吨装置检修30天、阳煤寿阳20万吨检修25天;黔西煤化工30万吨计划近期检修;榆能化学40万吨装置检修待定、湖北三宁60万吨装置检修推迟至5月上旬。3月底红四方30万吨装置重启、广汇40万吨装置重启;4月初榆林化学180万吨最后一条线重启出料;4月底美锦30万吨装置重启。海外方面:近期台湾东联25万吨、沙特JUPC264万吨装置预计重启;4月中旬,南亚82.8万吨装置计划重启。4月来看,国产MEG供应减少,而海外产量慢慢恢复,预计进口也将回升,MEG整体供应存在略微缩量。

需求环节来看,当前聚酯效益压缩,同时聚酯库存压力显现,如果4月终端订单延续,且原料偏强背景下,聚酯库存有望开始去化。4月来看,聚酯负荷暂时能维持在90%之上。供需结构来看,4月MEG大概率延续供需去库,去库幅度在10万吨附近。

综合来看,MEG国产供应缩量,海外部分装置复产而促使进口到港量增加,整体供应环比略微减少;聚酯负荷短期有望保持在高位90%之上。短期MEG大概率供需去库,但中期来看,终端趋于谨慎,产业库存转移不畅,中期MEG供需偏悲观。4月MEG价格延续宽幅震荡。

下游:

年后终端订单不及预期,一方面是今年内需增速下降,另一方面跟年前订单前置和年后春装滞销导致的预期差有关。需求环节的预期差,叠加聚酯企业库存高位,导致下游心态偏弱,采购积极性差,聚酯产销也是一直低迷。具体来看,3月份,下游手上其实是有订单,但大部分都是年前订单,只有少部分是年后订单,心态上偏谨慎。但下游开机整体处于高位,且高于2023年同期水平,主要原因是,下游坯布库存低,加上年前有接了订单和备货,所以开机比较高,但持续性得看四月新订单接单情况。后期不排除少数有库存压力的企业会选择减产,织造开机率会小幅下降,但幅度比较有限。重点需要防范中期开机下降的风险,尤其是一些库存高的企业。

谨慎预期下并不需要过度悲观。目前聚酯产品价格处于相对不高的水平,但现金流长期亏损,企业盈利水平堪忧,保价成为企业的共识。随着夏季来临,成本端支撑转强可能性较大,或能给到下游采购信心。再从终端来看,海外穆斯林斋月结束后,局部外贸订单好转,给予市场一定提振,而部分厂商甚至提前考虑秋季服装打样。

0

3

行情展望

OPEC+延长此前减产政策至二季度,俄伊等成员国表态支持;夏季来临,需求端存在继续回升预期;包括巴以冲突、俄乌战争和红海袭击在内地缘事件继续发酵。预计4月份布油继续80-90美元/桶区间震荡,价格重心或较3月有所上移。

4月,原油可能延续偏强震荡。亚洲PX负荷将从高位逐步下降,PX整体供应环比减少;需求端PTA负荷往下空间有限。4月PX供需改善,芳烃调油需求或开启,PXN价差有望扩张,而PX价格重心更多受到成本端原油价格影响。

短期原油偏强震荡,PXN价差不高,成本端支撑或变强。前期检修装置重启和新装置投产,PTA负荷大概率回升,但低加工差或拖后回升进程。需求端,聚酯效益不佳而库存高企,聚酯负荷暂时能维持在90%之上。供需与成本博弈,PTA价格下方有成本端支撑,上方有供需压制。可尝试逢PXN价差低位做多PTA。

MEG国产供应缩量,海外部分装置恢复而进口到港量增加,整体供应环比略微减少;聚酯负荷短期有望保持在高位90%之上。短期MEG大概率供需去库,但中期来看,终端趋于谨慎,产业库存转移不畅,远月MEG供需偏悲观。4月MEG价格延续宽幅震荡。

免责声明