热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:广金期货

核心观点

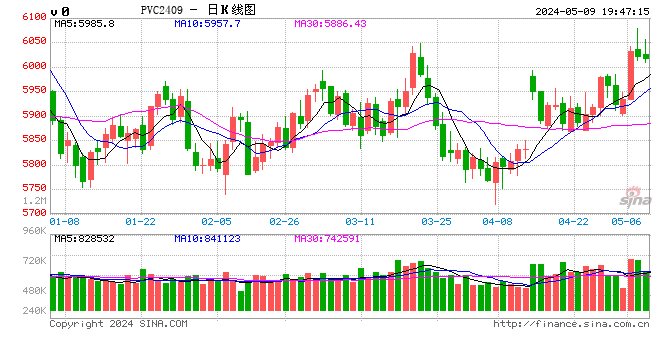

本周(3月18日-3月22日),PVC期货价格先扬后抑,主力合约最高涨至6084元吨,主要原因是PVC海外报价提涨,带动国内PVC期价,但后期价格有所回落,截至3月22日收盘,V2405报收5938元/吨,周度涨幅为0.52%,周度成交量492万手,环比提高97万手,持仓量84万手,环比下降1万手。现货方面,虽然周内PVC价格上涨,但未能带动交易气氛,市场成交仍有限,出货存压,华东地区SG-5型PVC价格5780元/吨,环比提高2.30%。

供应方面,周内部分PVC装置开车,部分装置提高负荷,行业开工率有所提升,4-5月份是PVC的集中检修季,4月份PVC工厂将开始集中检修,一直持续至5月份,但检修计划的具体落实情况还有待观察。需求方面,下游制品工厂复工情况弱于往年同期,主要原因是地产表现不佳,今年1-2月份全国房屋竣工面积同比由正转负,春节后地产项目复工情况较差,PVC内需始终难以提振,但外需同比好转,近期出口表现对PVC的提振力度较强,但持续性不佳。成本方面,电石价格继续反弹,乙烯价格企稳回升,PVC成本端支撑力度尚可。库存方面,春节假期结束一个多月,PVC库存表现仍不理想,尚未启动去库,后期需关注春检对库存变动的影响。展望后市,PVC供需基本面仍较弱,装置检修规模有限,下游需求恢复不佳,出口依旧维持以价换量,整体行业库存高企,但成本支撑尚可,叠加4月份后装置检修逐渐增加,PVC深跌的空间不大,预计短期市场将维持震荡运行态势。

风险点:装置突发变动,宏观政策超预期,地产行业风险。

一

行情回顾

本周(3月18日-3月22日),PVC期货价格先扬后抑,主力合约最高涨至6084元吨,主要原因是PVC海外报价提涨,带动国内PVC期价,但后期价格有所回落,截至3月22日收盘,V2405报收5938元/吨,周度涨幅为0.52%,周度成交量492万手,环比提高97万手,持仓量84万手,环比下降1万手。现货方面,虽然周内PVC价格上涨,但未能带动交易气氛,市场成交仍有限,出货存压,华东地区SG-5型PVC价格5780元/吨,环比提高2.30%。

二

供应方面:行业开工率回升,PVC产量增加

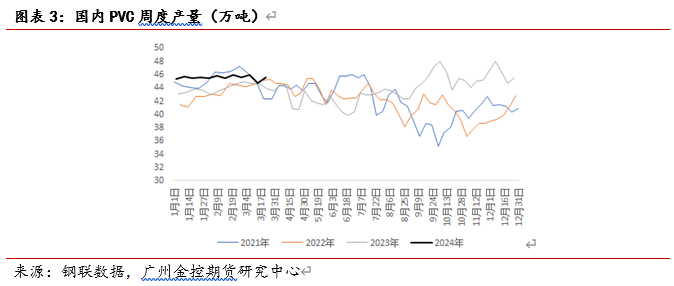

开工率方面,截止3月21日,PVC周度行业开工率为80.24%,环比提高1.63个百分点,同比提高4.85个百分点;其中电石法装置负荷为81.21%,环比提高2.05个百分点,同比提高8.29个百分点,乙烯法装置负荷为77.39%,环比提高0.39个百分点,同比下降6.43个百分点。本周湖北宜化24万吨/年装置恢复运行,同时新疆天业、四川金路、山西瑞恒、盐湖镁业等装置提负,导致PVC整体行业开工率有所回升,影响本周PVC产量。截止3月21日,PVC周度产量为45.60万吨,环比增加0.93万吨,增幅2.07%,同比增加1.80万吨,增幅4.11%。今年以来PVC整体开工率较去年相比有所提升,4-5月份是PVC的集中检修季,4月份PVC工厂将开始集中检修,一直持续至5月份,涉及产能接近600万吨/年,占国内总产能的22%左右,但检修计划的具体落实情况还有待观察。

新增产能方面,2023年9月,浙江镇洋30万吨/年乙烯基新材料项目举行中交仪式,24年1月份开始试生产,后续需关注陕西金泰60万吨/年电石法(金触媒)装置的投产进度。

三

需求方面:内需延续弱势,出口阶段性走强

1、国内需求持续不振

当前国内下游制品企业开工率仍在提升,截至3月21日,PVC下游工厂综合开工率为49.15%,环比提高3.78个百分点,提高的幅度较上周收窄了0.29个百分点。今年春节后下游工厂开工率提升至4成左右便出现提负速度下降的迹象,而过去三年春节后的下游企业开工率可恢复至6成左右,主要原因是当前地产行业复苏情况仍不容乐观。目前国内下游制品企业开工率明显偏低,具体来看,管材、膜料企业开工尚可,型材、线缆方面普遍较弱,当前型材行业略显低迷,南方企业相对开工平稳,但是对高价原料较为抵触,接货意愿不高。

2、PVC生产企业预售量小幅上涨

本周PVC生产企业预售量小幅上涨,但整体看仍较为弱势,截至3月21日,PVC生产企业周度预售订单量为57.61万吨,环比增加2.82万吨,增幅7.8%。

3、4月亚洲PVC预售价环比上涨,但市场接受度不高

本周二台塑宣布四月PVC预售报价环比三月上调10美元/吨,日韩等地区跟涨10美元/吨,提价后市场反馈普遍欠佳,价格提涨后销售目标远未达到,印度市场对高价较为抵触。海外报价提涨后,对国内PVC期价形成提振,但涨势未能持续,后续国内价格有所回调。

4、PVC出口表现较好

2024年1-2月,PVC出口量为32.91万吨,同比提高56.5%,环比下降10.0%。今年以来,出口一直是提振PVC期价的重要因素,在内需预期不足的情况下,市场对出口抱有期待,但出口量表现呈脉冲式走势,持续性不足。

5、地产开工同比数据继续萎缩,竣工同比数据由正转负

今年1-2月份全国房屋新开工面积同比下降29.7%,竣工面积同比下降20.2%,春节后各地项目复工情况弱于往年同期,地产开工施工力度偏弱,房地产数据表现较差,PVC属于地产后端产品,房屋竣工数据拐头向下,对PVC的需求形成拖累。2024年竣工面临高基数情况,同时剩余临时停工项目盘活难度较大,预计全年地产竣工数据将同比下滑。

四

成本方面:电石价格小幅抬升,乙烯价格企稳回升

1、供应存在不稳定性,电石价格小幅抬升

内蒙古地区限电情况有所缓解,但乌海、宁夏地区的电厂故障或者设备检修导致开工不稳定性增加,近期随着电石价格的上涨以及兰炭价格持续下降,电石工厂利润修复,开工积极性提高,截至3月21日,电石行业开工率环比提升0.32个百分点至63.68%,内蒙古乌海地区电石价格环比上周上涨25元/吨至2875元/吨。

2、检修利好释放,乙烯价格企稳回升

周内连云港石化检修的利好消息开始释放,叠加美金价格暂无持续下移态势,下游用户担心乙烯价格上涨,采购积极性增加,市场氛围好转,成交价格反弹,截至3月21日,东北亚乙烯价格报收936美元/吨,环比上涨5美元/吨。

五

库存方面:PVC去库依旧缓慢

据钢联数据,截至3月22日,国内PVC社会库存60.07万吨,环比增加0.74%,同比增加14.38%;其中华东地区库存53.25万吨,环比增加0.53%,同比增加37.17%;华南地区库存6.82万吨,环比增加2.4%,同比减少50.22%。春节假期已结束一个多月,PVC库存表现不尽如人意,主要原因是供应仍维持高位,3月份装置检修量不多,而下游需求整体反馈一般,工厂开工率总体弱于往年同期。后期需关注4月份的行业集中检修以及需求的恢复进度。

六

价差方面:PVC 5-9 价差持稳,乙电价差继续收窄

本周PVC期货价格窄幅整理,盘面contango结构延续,5-9月间价差稳定在140元/吨附近。本周乙电价差为70元/吨,环比上周继续收窄,近期电石价格上涨,带动电石法PVC价格涨幅高于乙烯法PVC。

七

结论

供应方面,周内部分PVC装置开车,部分装置提高负荷,行业开工率有所提升,4-5月份是PVC的集中检修季,4月份PVC工厂将开始集中检修,一直持续至5月份,但检修计划的具体落实情况还有待观察。需求方面,下游制品工厂复工情况弱于往年同期,主要原因是地产表现不佳,今年1-2月份全国房屋竣工面积同比由正转负,春节后地产项目复工情况较差,PVC内需始终难以提振,但外需同比好转,近期出口表现对PVC的提振力度较强,但持续性不佳。成本方面,电石价格继续反弹,乙烯价格企稳回升,PVC成本端支撑力度尚可。库存方面,春节假期结束一个多月,PVC库存表现仍不理想,尚未启动去库,后期需关注春检对库存变动的影响。展望后市,PVC供需基本面仍较弱,装置检修规模有限,下游需求恢复不佳,出口依旧维持以价换量,整体行业库存高企,但成本支撑尚可,叠加4月份后装置检修逐渐增加,PVC深跌的空间不大,预计短期市场将维持震荡运行态势。

风险点:装置突发变动,宏观政策超预期,地产行业风险。